以戰去戰,以殺去殺!硅料巨頭們為何要逆市擴產?

2023 年最後一週,光伏主材價格下跌,p 型產品較大,而 n 型產品相對堅挺。在產能過剩的情況下,通威股份等硅料巨頭紛紛擴張產能。硅料是光伏主材四大環節中唯一沒有跌價的。大全能源投資 150 億建設硅料,通威投資 280 億元建設工業硅和硅料。

愈到歲末年關,光伏現貨市場價格表現得就愈加魔幻。正如趕碳號在最近兩篇文章中提到的,n 型產品對於 p 型產品的淘汰,是摧枯拉朽式的瓦解,是不容質疑的革命:

2023 年 12 月 26 日中午,InfoLink 公佈 2023 年度最後一週的光伏主材價格:p 型硅片單週下跌 4.6%-9.1%,p 型電池單週下跌 3.5%-7%,p 型組件單週下跌 3.8%-5%。

n 型產品,硅片、電池、組件表現則相對堅挺,單週分別下降:1.5%-2.2%、2.1-3.1%、3.8%-4.6%。

比 n 型產品表現更為堅挺的,居然是硅料,也是光伏主材四大環節中唯一沒有跌價的。非但如此,多晶硅緻密料在最近一個月已經保持在 6.5 萬/噸不變。

奇怪不奇怪?

01 以戰去戰

戰國·衞·商鞅《商君書·畫策》有云:“以戰去戰,雖戰可也;以殺去殺,雖殺可也。”

最近,趕碳號經常感嘆,千百年來人類的智商真的沒有進化多少,我們祖先的智慧,總令人歎為觀止。2400 年後,商鞅這段話仍然閃爍着智慧的光芒。

對於光伏製造產業而言,市場集中度越高的環節,領先者對於後來者、老玩家對於新玩家的輾軋,越是直接而又徹底,比如硅料。為什麼?牌面都很清晰明白:硅料環節,很多人其實只是看客,真正能夠走上擂台的就那麼幾家。而一旦上台,生死就在一念間,要麼死,要麼活。《一代宗師》這樣説:“功夫,就兩個字,一橫,一豎,對的站着,錯的倒下。”

12 月 14 日晚,大全能源公告,將在新疆石河子市投資 150 億建設 10 萬噸硅料。還不到兩個星期,12 月 25 日,硅料龍一通威發佈公告,將在內蒙古鄂爾多斯市準格爾旗投資 280 億元,建設 50 萬噸工業硅和 40 萬噸硅料。

150 億!280 億!通威和大全的這一輪大擴產,就像一次集體行動。硅料兩巨頭這次難道都是事先商量好的嗎?另外,投資者也好奇,現在的光伏產能過剩,難道都是假的嗎?另外,硅料巨頭們,為何要紛紛向工業硅上游擴張呢?

硅料巨頭紛紛佈局工業硅(不含通威本次公告項目);來源:各公司公告

2023 年 12 月 25 日晚,通威股份(下稱 “通威”“公司”)公告稱公司擬與鄂爾多斯市人民政府、準格爾旗人民政府共同簽署《綠色基材一體化項目投資協議書》,就公司在鄂爾多斯市準格爾旗準格爾經濟開發區投資 280 億元,建設綠色基材一體化項目達成合作。

公告顯示,此次項目包括年產 50 萬噸綠色基材(工業硅)、40 萬噸高純晶硅項目及配套設施。一期建設 20 萬噸綠色基材(工業硅)、20 萬噸高純晶硅項目,力爭 2025 年 12 月底前建成投產。二期建設 30 萬噸綠色基材(工業硅)、20 萬噸高純晶硅項目,根據市場條件擇機啓動。

02 週期底部的高手對決

政策、供需、技術等因素疊加下,光伏是典型的週期行業。

過去近二十年間,伴隨產業週期的大起大落,多晶硅的 Wacker、Hemlock、硅片的賽維 LDK、電池組件的尚德、英利等昔日龍頭沉浮皆在一瞬間。

而波動過程中不光存在着風險,更有巨大機會和回報,從結果來看,硅料龍一通威在每次週期中,幾乎都做出了正確選擇。

通威在 2006 年進入多晶硅行業時,就正值硅料行情的向上週期,當時多晶硅的高毛利也吸引了不少企業開始加速擴產,但通威並沒有無序擴張,反而是通過幾年時間才投完 1000 噸的產能指標。

2008 年金融危機,2009 年發改委將多晶硅列為產能過剩行業,加之國外傾銷壓制、信貸緊縮,我國多晶硅產業一度陷入困境,通威在這幾年時間 “卧薪嚐膽”,不斷沉澱技術,為後期的 “一騎絕塵” 打下了堅實的基礎。

2013 年,歐債危機、歐美 “雙反” 接踵而至,國內市場哀鴻遍野,曾為世界最大的光伏電池片企業合肥賽維陷入停產,瀕臨破產。通威敏鋭地察覺到這是一個絕佳的戰略機遇,於 2013 年 9 月收購合肥賽維 100% 的股份,迅速掌握了中游電池片、組件製造技術能力。

2018 年至 2020 年上半年,多晶硅料產能過剩、價格下行,價格創近 10 年最低點。在行業內企業人人自危時,通威股份又做出一個大膽決策,在 2018 年底逆勢擴產樂山一期和包頭一期合計 6 萬噸產能,2020 年公司產量直接達到全球最高。

同時,公司憑藉成本優勢,在 2020 年年初提出了 2020-2023 年高純晶硅和高效太陽能電池業務發展規劃,其中規劃 2023 年高純晶硅產能達到 22-29 萬噸。而公司的確也在 2021 年和 2022 年相繼投產了樂山二期、雲南一期和包頭二期合計 15 萬噸產能。

這一把握週期底部的擴張策略,讓通威在 2021 年開始的光伏新一輪熱潮中成為率先產能釋放的公司,幫助公司徹底坐穩了硅料龍頭地位,成為 “擁硅為王” 的最大受益者。逆行者的背後,是通威對光伏行業發展的深刻理解,以及管理層在理性控制節奏和規模、迴避和減少風險、把握成長機遇的決策能力。

03 最低合理毛利率,才是產能過剩基準

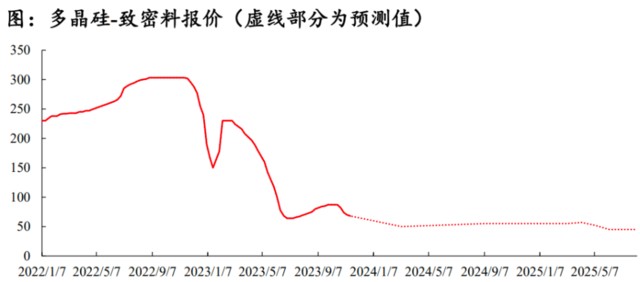

資料來源:PVInfolink、太平洋研究院整理

2022 年以來,光伏應用市場迅猛發展,下游需求持續旺盛,光伏產業鏈各環節廠商大規模擴產,跨界入局者絡繹不絕,2023 年成為光伏產能釋放最快的一年。經過 2022、2023 年的快速擴產,硅料、硅片、電池和組件等環節均被市場擔憂面臨產能過剩風險。

但事實上,評估產能過剩,不是用企業產能規劃的簡單加減法,規劃產能和實際產能差異可能很大。在此前 “產能為王” 風潮下,很多企業為了迎合市場及投資者偏好,通過 “規劃產能” 來拔高市場想象空間,但實則根本不具備全部落地能力,項目延期潮已經開始湧動。

另一方面,市場人士也指出,實際產能不等於有效產出,有效產出與產能爬坡還有良品率的關聯度極高。這就像 n 型 TOPCon 等新興電池技術,絕不是簡單依賴設備採購,對工藝要求極高,而且需要持續動態優化,不同企業爬坡速度和良品率差別很大,階段性有效產出會遠低於外界認知。

並且,從光伏製造業本身特點來看,技術的迭代主要通過硅基材料的科技創新驅動。從 PERC 取代 BSF,TOPCon、HJT 取代 PERC,n 型徹底顛覆和替代 p 型,可能也就兩年時間左右,而擁有更低度電成本優勢的先進產能,永遠不會過剩。

供需錯配,讓市場對光伏貼上了暴利的標籤,但在看待產能過剩不過剩的平衡點時,肯定不能以暴利作為基準,以最低合理毛利率甚至盈虧平衡點為基準才更為客觀準確。而這個基準對應的業平均產能利用率可能只有 50% 甚至更低,按照明年全球終端需求 500GW 來測算,當前可以支撐的產業鏈 “合理” 產能超過 1000GW,剔除 “炒作者”,過剩的真實天花板會更高。

04 通威的陽謀

多晶硅和電池片的增長,是光伏此輪產能擴張的代表與縮影。

2023 年上半年,我國多晶硅產量超過 60 萬噸,同比增長超過 65%。電池片方面,根據 InfolinkConsulting 統計,2022 年底 Topcon 電池產能約為 81GW,而到 2023 年底產能或將達到 477GW。

持續擴張先進、低成本產能,加速先進技術的迭代升級和落後技術產能的出清,這也正是通威的陽謀。拿通威此次擴產項目選址來看,內蒙古擁有電價,產業鏈上下游配套等綜合優勢可以在未來進一步幫助公司鞏固成本優勢。且新產線產能也將更加適配下游 N 型技術迭代帶來的需求,產品市場競爭力也會更強。

11 月國內新增光伏裝機 21.3GW,同增 185%、環增 57%,月度新增裝機持續超預期;1-11 月國內累計裝機 163.8GW,同增 149%。這也驗證低價刺激需求彈性的邏輯,降本增效對消化現有及規劃產能有直接促進作用。且供給端出清 2023 年底已經逐步展開,通威這類龍頭的市場份額也將進一步提高,迎來新一輪成長,

截至 2023 年 11 月底,多晶硅緻密料均價已達 65 元/kg,182 單晶 PERC 電池、單玻組件均價已分別降至 0.42 元/W、1.01 元/W,自去年底價格階段高點以來均出現大幅下降。機構人士表示,多晶硅已迫近 20 年價格低點,組件價格已跌至 1 元/W 左右,後續繼續降價的空間很有限,價格已接近底部。

在 2023 年第六屆中國國際光伏產業大會上,通威集團董事局主席劉漢元表示,未來光伏行業的潛力、增長空間還很巨大,產能過剩幾乎會在短時間內——半年、一年或者稍微長一點的時間——重新取得新的平衡。而本次通威拋出擴產規劃的一期項目,計劃於 2025 年年底投產,實際並不會對未來兩年的供給產生影響,或許當這個項目在 2026 年開始釋放產量的時候,又將迎來多晶硅週期的新一輪上行。

本文來源:趕碳號科技,原文標題:《以戰去戰,以殺去殺!硅料巨頭們為何要逆市擴產?》