How to view the correlation between gold prices and the Nasdaq index moving up and down together?

11 月以來,金價與納指多次同漲同跌,引發市場對更深層次風險的擔憂。文章認為,這種相關性上升可能與復甦預期下的聯儲緊縮擔憂有關,而非流動性衝擊。建議關注基本面數據,以評估未來趨勢。

摘要

11 月以來,金價與納指多次同漲同跌,二者分屬避險和風險資產,其相關性上升,引發更深層次風險的擔憂。

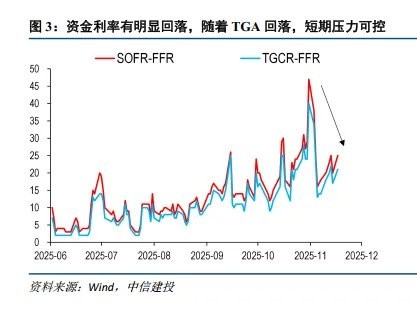

貨幣市場流動性衝擊,不太可能是主要原因。近期,隨着月末擾動、政府關門等因素消退,資金利率已經回落,壓力邊際緩解。

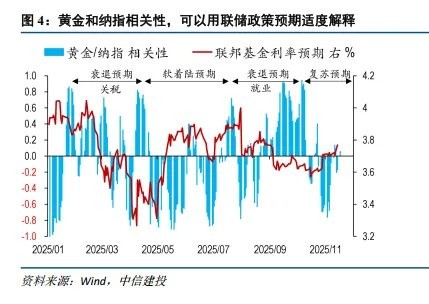

幕後推手可能是復甦預期下的聯儲緊縮擔憂。聯儲政策的方向性變化,往往造成大類資產在短期的統一走勢。近期,出現復甦和再通脹預期(減税、降息、貿易緩和等),降息預期收斂,疊加科技公司深陷債務融資質疑,黃金和納指均遭受利空,相關性上升。

因此,暫不必擔心更大的隱藏危機。調整後,二者同向運行或不持久。後續關注基本面數據,若改善兑現,金價短期向上面臨阻礙,美股風險不大;反之,美股波動還將繼續。

正文

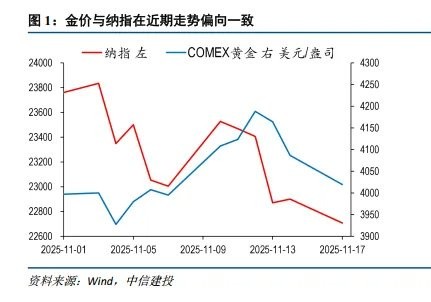

11 月以來,納斯達克指數和黃金價格的正相關性有所加強,經常出現同漲同跌的情況,引起市場關注。

11 月以來,金價與納指多次出現同漲同跌的狀況,由於二者分屬避險資產和風險資產,其相關性的上升,引發市場對於更深層次風險的擔憂。例如:11 月 4 日,納指跌 2%,黃金跌 1.8%;11 月 10 日,納指漲 2.3%,黃金漲 2.8%;11 月 13 日,納指跌 2.3%,黃金跌 0.6%;11 月 17 日,納指跌 0.8%,黃金跌 1.6%。

實際上,上述現象不侷限在黃金和納指的範疇內,大類資產整體的趨同性,在近期均有所加強。選取全球常見的股債匯商等資產,計算其相關性水平,顯示:10 月以來,整體資產正向關聯水平持續上升,11 月後,處於過去兩年的偏高水平,且保持在歷史均值之上。因此,納指和黃金的同漲同跌,可能不是孤立現象,而是更廣泛存在。

貨幣市場趨緊、資金利率走高帶來的流動性衝擊,不太可能是主要原因。在 11 月第一週,美股開始調整,黃金也未能倖免,市場普遍將原因歸咎於流動性危機,當時短端資金利率出現明顯抬升,政府關門導致財政存款激增、商業銀行準備金驟降。但短端利率單日波動較難引發其他大類資產的拋售,且 11 月第二週開始,資金利率已經恢復平穩,政府重新開門,準備金壓力大概率緩解,用流動性不足解釋黃金和納指的趨同,存在瑕疵。

幕後推手可能是復甦預期下的聯儲緊縮擔憂。從經濟基本面出發,黃金和納指的驅動方向正常都是相反,要尋找使其同向變化的因素,大概率要從更高階的政策維度出發。聯儲政策的方向性變化,往往造成大類資產在短期的統一走勢。

覆盤今年以來的金價與納指的相關性、聯儲降息預期變化、以及聯儲變化背後的推動因素,可以發現:

(1)年初至 4 月:關税衝擊,衰退預期升温,聯儲降息預期加強,此時金價利好,但由於關税對科技龍頭的跨國業務影響較大,關税導致的衰退預期對科技股利空,因此納指和黃金反向,相關性明顯走低。

(2)二季度:關税影響不大,市場恢復軟着陸預期,降息期待下降、但沒有復甦和緊縮預期,此時政策對納指和黃金的影響不大,二者演繹各自邏輯,走勢負相關為主。

(3)三季度:就業市場迅速惡化,衰退預期升温,聯儲降息預期加強,這一輪寬鬆預期背景是就業走弱,而科技公司與就業市場關聯度不大,因此納指和黃金都受益於利率下行,二者相關性明顯上升。

(4)11 月:經濟出現復甦和再通脹預期(減税、降息、貿易緩和等),降息預期收緊,疊加近期科技公司本就深陷債務融資的質疑聲中,黃金和納指都出現利空,相關性上升。

若上述理解正確,則近期納指和黃金的同漲同跌,未必體現背後有深層次的流動性危機或其他風險。市場在調整過後,二者同向運行的情況或不會延續太久。後續關注基本面數據走勢:若改善得到證實,復甦交易延續,金價短期向上突破面臨阻礙,美股整體風險不大;反之,美股波動還將繼續。

風險提示及免責條款

市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用户特殊的投資目標、財務狀況或需要。用户應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。