Is weak U.S. imports and a data vacuum from China's Spring Festival a short-term headwind for copper prices?

摩根士丹利认为,铜价受降息预期及供应极度短缺(预计 2026 年赤字 60 万吨)支撑,处于长牛轨道。但短期内,美国进口动能因关税预期调整而减弱,加之中国春节前的需求真空期和库存反季节性累积,市场面临微观调整压力。尽管供应受限为价格筑底,但短期波动风险仍存。

铜价在宏观利好支撑下稳步攀升的势头正面临微观层面的考验。尽管降息预期、供应紧张和新兴需求主题持续提供支撑,但美国进口动能减弱和中国春节前的需求真空正在给市场带来短期压力。

据追风交易台消息,摩根士丹利 Amy Gower 团队 22 日发布研究报告认为,COMEX-LME 价差的收窄正在改变铜流向。在 2025 年第四季度进口套利窗口大开后,美国精炼铜进口在去年 12 月和今年 1 月初激增,但随着市场对 2027 年 232 条款铜关税预期降温,价差收窄消除了进一步进口的经济动因。本周,LME 位于美国的仓库甚至出现了近一年来的首次铜流入,此前 LME 现货价格短暂升水。

大摩表示,去年 12 月,中国铜表观需求持平,精炼铜出口保持强劲,库存反季节性累积。随着 2 月中旬农历春节临近,市场将进入数据真空期,直到 3 月中旬才能获得需求状况的进一步信息。

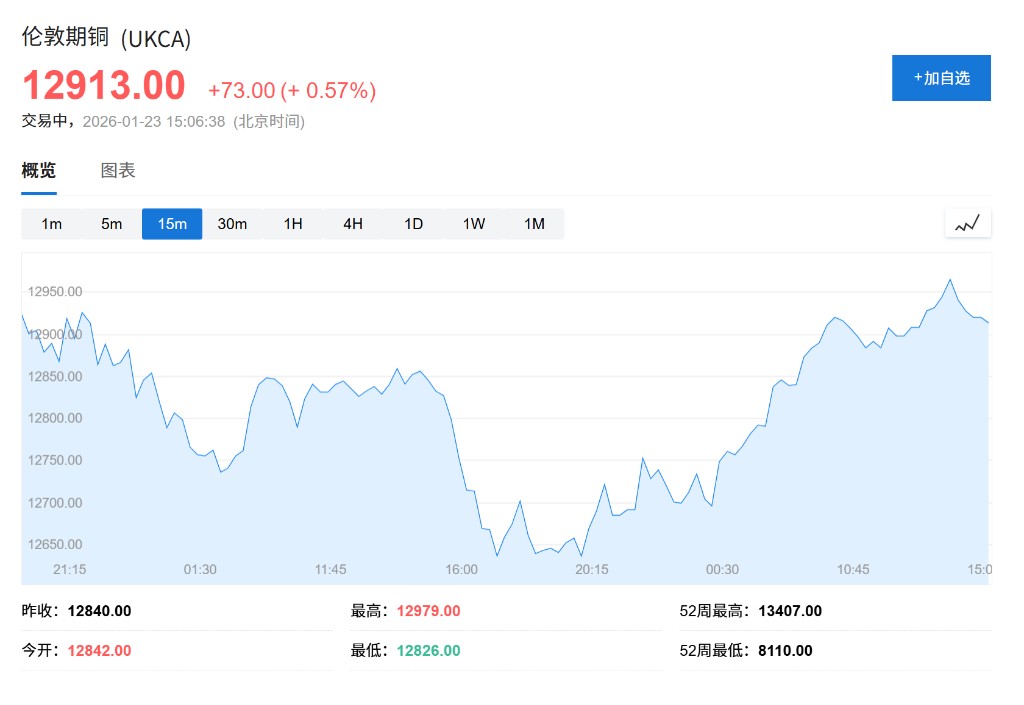

不过,供应端的极度受限将为铜价提供底部支撑。摩根士丹利预计 2026 年铜矿供应增长仅为 0.2%,市场将出现约 60 万吨赤字。智利 Capstone 旗下 Mantoverde 矿因罢工停产(年产能 10.6 万吨),而 2025 年的多项供应中断影响将延续至今年。分析师认为,在供应紧张和强劲宏观背景下,价格将获得良好支撑,但短期波动难以避免。截至发稿,伦敦期铜价格上涨 0.57% 至 12913 美元。

美国进口动能转向

美国铜进口热潮正在降温。摩根士丹利数据显示,尽管美国精炼铜到货量在去年 12 月和今年 1 月初激增,但 COMEX-LME 价差收窄已经消除了继续大规模进口的财务激励。这一变化源于市场对 232 条款精炼铜关税预期的调整,此前 1 月 14 日公布的关键矿产 232 条款调查结果并未实施关税。

更值得关注的是铜流向的变化。本周,LME 位于美国的仓库出现了近一年来的首次铜流入,因 LME 现货价格短暂交易于升水。这正在压制 LME 价格和跨期价差,亚洲地区的 LME 库存也开始累积。

摩根士丹利认为,铜从美国出口的可能性极低,但预计进口将放缓。是否对铜征收关税的决定将成为 2026 年下半年和 2027 年前景的关键。对铜价而言,最大的下行风险是美国完全排除精炼铜关税,这将使囤积的库存流向更广泛的市场。

根据提单数据,美国目前库存极高,主要集中在 COMEX 交易所。非 COMEX 库存的隐含囤积量显示,大量铜已在此前的进口热潮中流入美国。

中国需求面临季节性考验

12 月中国铜表观需求继续呈现负增长,精炼铜出口保持强劲,库存反季节性上升。此外,春节前的数据真空期增加了市场不确定性。随着 2 月中旬农历春节来临,市场直到 3 月中旬才能获得有关中国需求状况的有限数据。洋山铜溢价已跌至-22 美元/吨,为 2024 年年中以来最低水平。

与此同时,中国精炼铜产量保持强劲。2025 年中国精炼铜产量增长 10%,创下新高。尽管面临极为紧张的全球铜精矿市场和负加工费(TC),中国仍新增了大量冶炼和精炼产能。中国成功将铜精矿进口量提升 8%,智利和秘鲁是最大供应国,蒙古的供应量也有所增长。

废铜也在支撑精炼铜增长。中国废铜进口量 2025 年增长 4%,12 月达到历史新高,表明冶炼厂可能正投入更多废铜以提高精炼铜产量。亚洲是中国最大的废铜供应地区,而来自美国的废铜流量已接近零。随着国内精炼产量走强、进口在供应组合中占比下降,中国近几个月甚至开始出口精炼铜。如果美国需求放缓,市场可能会看到更多库存累积。

矿山供应极度受限

供应端的紧张态势将为铜价提供关键支撑。摩根士丹利预计 2026 年铜矿供应增长仅为 0.2%,因 2025 年的许多矿山供应中断将延续至 2026 年。智利 Capstone 旗下 Mantoverde 矿已因罢工停产(年产能 10.6 万吨),Lundin Mining 也小幅下调了 2026 年指引。这可能限制精炼铜供应增长(摩根士丹利预计为 0.6%),即使考虑到更多废铜使用,整体市场仍将保持紧张。

不过,2026 年下半年和 2027 年存在一定复苏空间。Freeport McMoRan 表示其格拉斯伯格矿部分区域计划于 2026 年第二季度开始分阶段重启,Ivanhoe 旗下 Kamoa Kakula 项目存在一定复苏空间,First Quantum 的 Cobre Panama 矿也有可能重启。

根据伍德麦肯兹数据,2025 年铜矿中断可能超过供应量的 6%,累计中断量超过 140 万吨。历史数据显示,在 2015 至 2024 年期间,铜矿供应年增长率波动较大,而 2025 年和 2026 年的增速处于历史低位。

市场展望

摩根士丹利预计 2026 年铜市场将出现约 60 万吨赤字,因有限的矿山供应增长(预计 0.2%)无法匹配强劲的需求增长(预计 1.8%),后者来自数据中心和储能系统等新驱动因素。

宏观背景依然支持金属价格。更多降息将支持无收益资产和关键终端使用行业,该机构外汇策略师也认为美元存在一定走弱空间。对供应安全性的关注以及数据中心等新需求主题也推动了对实物资产的需求。铜持仓量已稳步攀升。

该机构今年初对包括铜在内的金属持正面看法,但价格已超出其第二季度 12200 美元/吨的预测。分析师认为,供应紧张和强劲的宏观背景将使价格获得良好支撑,但鉴于美国进口轨迹的不确定性,短期内可能出现波动。