AI reasoning is a necessity, NAND "cycles are longer and more stable"! JP Morgan: The main character in this round is eSSD, Kioxia has become the first choice

別隻盯着 HBM。摩根大通預測,未來三年 NAND 市場規模年增長率將從過去的 10% 暴漲至 34%,2026 年價格將飆升 40%。核心邏輯在於,AI 推理讓企業級 SSD 成為 “二級內存”,單台 AI 服務器存儲需求達 70TB,而機械硬盤供應崩盤加速替代,NAND 正從週期品蜕變為 AI 基礎設施核心資產。鎧俠等廠商迎黃金時代。

別再盯着 GPU 和 HBM 高帶寬內存了,AI 推理浪潮正在讓 NAND 閃存擺脱 “強週期商品” 的宿命,演變成一種高增長的 AI 基礎設施資產。

據追風交易台消息,1 月 23 日,摩根大通亞太區科技研究團隊發佈深度研報《半導體:NAND——更長、更強的上升週期》,宣告 NAND 行業進入了一個由 AI 推理驅動的全新超級週期。與過去依靠智能手機和 PC 出貨量驅動的週期不同,本輪週期的核心驅動力是企業級 SSD(eSSD)。

摩根大通認為,隨着 AI 工作負載從訓練向推理轉移,以及 HDD(機械硬盤)在近線存儲領域的供應瓶頸,NAND 市場正迎來前所未有的結構性增長。而投資者嚴重低估了 NAND 在 AI 推理時代的戰略地位。

告別 “週期詛咒”:10% 的增長成過往,迎接 30% 的 TAM 爆發

長久以來,NAND 行業一直被視為典型的強週期性大宗商品:技術進步帶來成本下降,廠商瘋狂擴產,隨即引發價格崩盤。

但現在,這個邏輯被打破了。

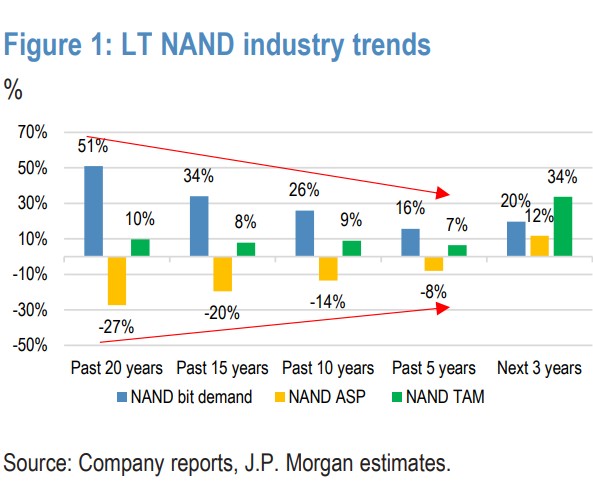

摩根大通覆盤了過去 25 年的數據發現,無論是過去 20 年、15 年還是 5 年,NAND 行業的 TAM(潛在市場規模)年均複合增長率(CAGR)始終徘徊在 7%-12% 的區間內。

然而,預測數據顯示,在接下來的三年(2025-2027 年),這一數字將跳漲至 34%。

這種斷層式的增長並非來自盲目的出貨量堆積,而是來自 “量價齊升” 的罕見共振。報告指出,過去 NAND 市場的擴大主要靠比特出貨量(Bit Shipment)的高增長來抵消 ASP(平均銷售價格)的暴跌。但在本輪週期中,ASP 將成為增長的正向驅動力。

摩根大通預測,2026 年 NAND 行業的混合平均銷售價格將同比大幅上漲 40%。 更為關鍵的是,這種上漲不是曇花一現,預計 2027 年價格僅會微跌 2%,維持在高位運行。

這一基本面的改變直接導向了估值的重構。報告指出,市場對於存儲股的定價正在剝離單純的 “週期屬性”,轉而賦予其 “AI 成長屬性”。

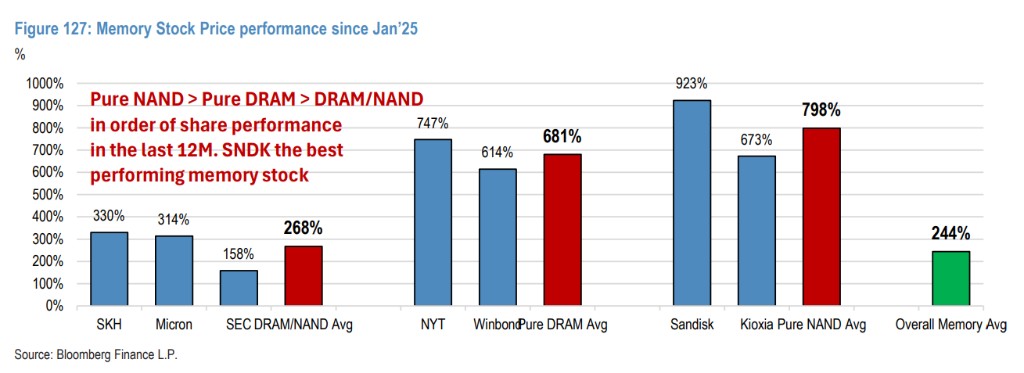

自 2025 年 1 月以來,全球存儲板塊市值已激增 242%,但摩根大通認為,考慮到 NAND 在 AI 推理中的不可替代性,這種重估遠未結束。

AI 推理的 “隱形基石”——為什麼是 eSSD?

市場普遍存在一個誤區:AI 只利好 DRAM(特別是 HBM),NAND 只是配角。摩根大通在報告中用大量篇幅糾正了這一觀點:在 AI 推理(Inference)階段,eSSD(企業級固態硬盤)的重要性不亞於 HBM。

報告明確了訓練與推理的本質區別:

-

訓練階段(Training): 核心是算力與帶寬。大量數據需要並行吞吐,HBM 是絕對主角,NAND 主要負責冷數據存儲,價值量有限。

-

推理階段(Inference): 核心是延遲與上下文。當大模型面對用户的實時提問時,需要從海量參數中快速檢索和生成 Token。

其次,KV Cache Offloading(鍵值緩存卸載)——關鍵技術取得了突破。

隨着 AI 模型的上下文窗口(Context Length)不斷拉長,GPU 的顯存(HBM)容量迅速捉襟見肘。為了解決這一瓶頸,技術界引入了 KV Cache Offloading 技術。簡單來説,就是將原本必須擠在昂貴 HBM 中的中間狀態數據,卸載到外部存儲中。

這就對外部存儲提出了極高的要求:必須夠快,必須夠大。

摩根大通特別提到了英偉達在 CES 2026 上發佈的基於 BlueField-4 DPU 的 ICMS(推理上下文內存存儲)平台。該平台允許 GPU 繞過 CPU,直接以極低延遲訪問 SSD。這使得 eSSD 不再是單純的 “硬盤”,而變成了 AI 計算系統中的 “二級內存”。

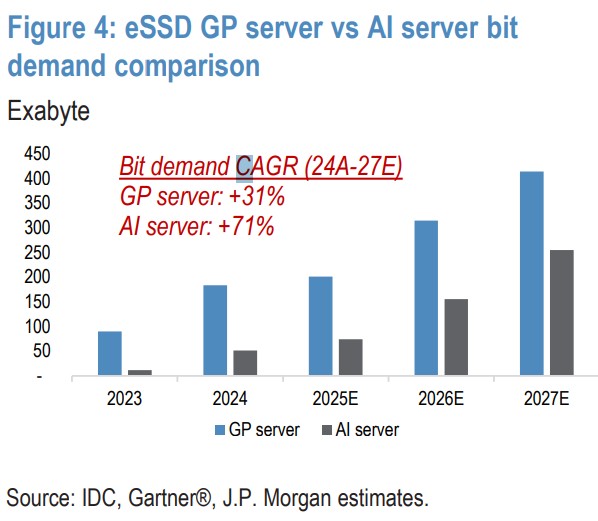

需求端的反饋是直接而暴力的。報告數據顯示,2024 年 eSSD 的比特出貨量同比增長了驚人的 86%,這一增速水平上一次出現還要追溯到 2012 年。

展望未來,摩根大通預測,AI 服務器單機對存儲容量的需求將達到 70TB 以上,是通用服務器(約 20TB)的 3 倍以上。到 2027 年,eSSD 將佔據全球 NAND 比特需求的 48%,徹底超越智能手機(30%)和 PC(22%),成為 NAND 行業的第一大需求支柱。

完美風暴——HDD 缺貨與 QLC 的上位

eSSD 的爆發不僅僅是因為 AI 的增量,還來自於存量市場的 “被迫替代”。報告揭示了一個被市場忽視的供應鏈危機:機械硬盤(HDD)的供給崩盤。

- 機械硬盤的 “絕望” 兩年

由於過去幾年存儲市場低迷,HDD 廠商(如希捷、西部數據)大幅削減了資本開支。當 AI 帶來的數據存儲需求突然井噴時,HDD 行業發現自己根本無法在短期內擴產。

摩根大通援引 TrendForce 和 Gartner 的數據指出,目前大容量近線 HDD(Nearline HDD)的交貨週期已長達 2 年,且供應極度短缺。

- QLC 的性價比時刻

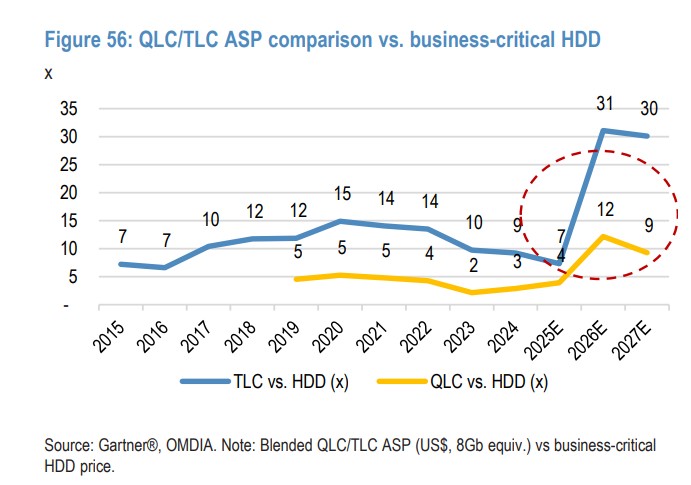

面對 HDD 的缺貨,數據中心客户別無選擇,只能轉向 NAND Flash。這就給了 QLC(四層單元閃存)絕佳的上位機會。

雖然 SSD 的價格(即便是 QLC)仍是 HDD 的數倍(目前約為 6-8 倍),但在 AI 基礎設施建設的競賽中,“有貨” 和 “性能” 的優先級遠高於 “便宜”。 此外,SSD 在能耗比和空間佔用上的優勢,也更符合 AI 數據中心對電力和散熱的苛刻要求。

報告特別指出,目前 SSD 在 “業務關鍵型(Business-Critical)” 存儲領域的滲透率僅為 19%,這意味未來替代 HDD 的空間是巨大的。摩根大通測算,SSD 滲透率每提升 1 個百分點,就將為 NAND 行業帶來約 20 億美元的增量收入。

供給側的 “默契”——為什麼廠商不再瘋狂擴產?

需求如此旺盛,價格如此誘人,按照歷史規律,廠商們應該開始瘋狂買設備、建新廠了。但摩根大通觀察到的情況恰恰相反:供給側表現出了前所未有的剋制。

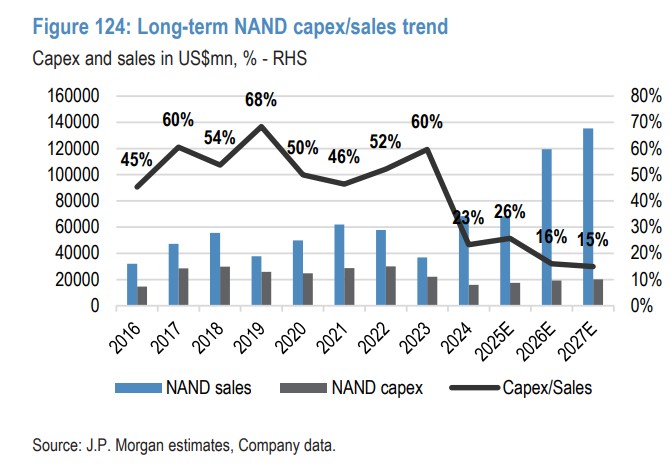

- 資本開支強度創歷史新低

數據顯示,未來三年 NAND 行業的資本開支(Capex)佔銷售額的比例將降至 15%-16% 的水平。作為對比,過去十年這一比例常年維持在 30%-50%,2018 年甚至達到過 68% 的峯值。

摩根大通分析師認為,這種 “低投入” 並非暫時的,而是結構性的。

圖注:NAND 行業的資本開支強度(Capex/Sales)預計將長期維持在低位,這是本輪週期與以往最大的不同,直接限制了未來的產能釋放。

- 物理學的制約:堆疊的極限

為什麼有錢不賺?因為 “賺不到” 了。報告深入剖析了技術層面的瓶頸:

-

刻蝕難度呈指數級上升: 當 NAND 堆疊層數突破 300 層、400 層時,在 30 微米厚的堆疊層上打出均勻的孔(Channel Hole)變得極度困難。高深寬比的刻蝕會導致孔洞變形,直接造成單元失效。

-

晶圓翹曲(Warpage): 數百層的堆疊會產生巨大的機械應力,導致晶圓發生數百微米的彎曲,這在製造過程中是災難性的。

-

混合鍵合(Hybrid Bonding)的高門檻: 為了解決上述問題,廠商必須採用混合鍵合技術,將邏輯芯片和存儲陣列分開製造再粘合。這不僅需要極其昂貴的超高精度設備,還會因為邏輯芯片的良率問題拖累整體產出。

因此,現在的 NAND 擴產不再是簡單的 “買設備”,而是艱難的 “技術遷移”。摩根大通預測,2026 年全球 NAND 晶圓產出(Wafer Output)的同比增速僅為 3%,這意味着供應增長几乎完全依賴技術升級(層數堆疊),而非新廠擴能。而在比特需求高達 21% 的增速下,這種供給側的結構性限制將導致全年處於供不應求狀態,支撐 ASP 暴漲 40%。

誰是最大贏家?

基於上述邏輯,摩根大通對全球主要存儲芯片廠商進行了詳細的競爭力分析,並給出了明確的投資排序。

亞洲首選:鎧俠

鎧俠是摩根大通在本輪 NAND 週期中的首選標的(Top Pick)。

-

技術獨特性(CBA 架構): 報告高度評價了鎧俠獨有的的 CBA(CMOS Bonded Array,CMOS 直接鍵合陣列)架構。與競爭對手不同,鎧俠將外圍邏輯電路(CMOS)和存儲陣列分別在兩片晶圓上製造,然後通過混合鍵合連接。這種做法讓邏輯電路可以用更先進的製程(如 28nm/14nm),從而獲得極高的 I/O 速度,完美契合 AI 推理對數據吞吐速度的極致追求。

-

服務器佔比激增: 報告預計,隨着 BiCS 8 技術的量產,鎧俠的服務器業務營收佔比將從 2023 年的 20% 飆升至 2027 年的 61%。這種結構性的客户變化將帶來巨大的利潤彈性。

-

純度與估值: 作為純 NAND 廠商,鎧俠最能直接享受到 NAND 價格上漲的紅利,且相比已經大幅上漲的 SK 海力士,其估值仍具吸引力。

長期王者:SK 海力士

摩根大通對 SK 海力士維持 “長期看好” 的觀點,核心在於其子公司 Solidigm 的成功。

-

QLC 的絕對統治力: 通過收購英特爾的 NAND 業務(即現在的 Solidigm),SK 海力士繼承了浮動柵極(Floating Gate)技術在 QLC 上的優勢。目前,Solidigm 在 30TB、60TB 級超大容量 eSSD 市場上幾乎沒有對手,擁有極強的定價權。

-

雙輪驅動: SK 海力士是市場上唯一同時在 AI 訓練(HBM 市佔率第一)和 AI 推理(QLC eSSD 領先)兩端都佔據主導地位的廠商。

短期補漲:三星電子

對於存儲老大三星,摩根大通給出的邏輯是 “短期補漲”。

-

追趕者的彈性: 三星在 QLC 和 eSSD 領域雖然起步稍慢於 SK 海力士,但其龐大的產能基礎不容忽視。報告指出,三星正在加速 V9 QLC 技術的量產,並有望在 2026 年奪回部分市場份額。

-

估值修復: 考慮到三星股價前期表現顯著滯後於 SK 海力士和美光,且其服務器業務佔比預計將從 2023 年的 29% 提升至 2027 年的 66%,短期內具有較好的交易性價比。

差異化競爭:美光科技

美光采取了差異化的競爭策略。報告分析稱,美光推出了 6500 ION 系列 eSSD,試圖用 232 層 TLC 技術去打對手的 QLC 市場,主打 “TLC 的性能、QLC 的價格”。摩根大通認為美光將持續受益於美國本土數據中心的強勁需求,維持 “增持” 評級。

圖注:自 2025 年 1 月以來,存儲股雖然普漲,但純 DRAM 和純 NAND 標的的表現開始分化。摩根大通認為純 NAND 標的(如鎧俠)將在接下來的週期中展現更強彈性。

風險和機遇並存

儘管大週期向上確立,摩根大通也在報告末尾提示了潛在風險。

最核心的擔憂來自消費級電子產品(智能手機、PC)的需求疲軟。目前,智能手機和 PC 的出貨量增長依然乏力。如果 NAND 價格上漲過快,導致 BOM(物料清單)成本大幅攀升,可能會迫使終端廠商 “降配”(例如將 512GB 降回 256GB),或者進一步抑制消費者的換機慾望。

報告數據顯示,NAND 成本佔筆記本電腦 ASP 的比例預計將從低點的 4.3% 回升至 10% 以上,這對 PC 廠商的利潤率構成了巨大挑戰。

然而,摩根大通最終的結論是堅定的:這是一次由 AI 推理需求結構性爆發和供給側結構性收縮共同造就的 “超級週期”。 NAND 不再是 DRAM 的附庸,而是 AI 基礎設施中不可或缺的 “熱數據” 蓄水池。對於投資者而言,關注 eSSD 收入佔比高、技術路線領先的廠商,將是抓住本輪行情的關鍵。

~~~~~~~~~~~~~~~~~~~~~~~~

以上精彩內容來自追風交易台。

更詳細的解讀,包括實時解讀、一線研究等內容,請加入【追風交易台▪年度會員】