Goldman Sachs trader: The big logic hasn't changed, don't "overinterpret" the sharp decline in the past two days, especially considering the big rise in January

高盛交易部門負責人 Mark Wilson 表示,本輪調整的直接誘因是投資者持倉過度擁擠。他強調,美元走勢延續、AI 投資熱情不減、美國經濟增長勢頭強勁以及地緣政治重塑等關鍵變量均未改變。此次快速回調更多是技術性調整,而非基本面邏輯的轉變。

高盛交易部門負責人 Mark Wilson 表示,儘管市場近期出現劇烈波動,但投資者不應過度解讀這場"持倉清洗",因為年初至今推動市場的核心驅動因素並未發生實質性改變。

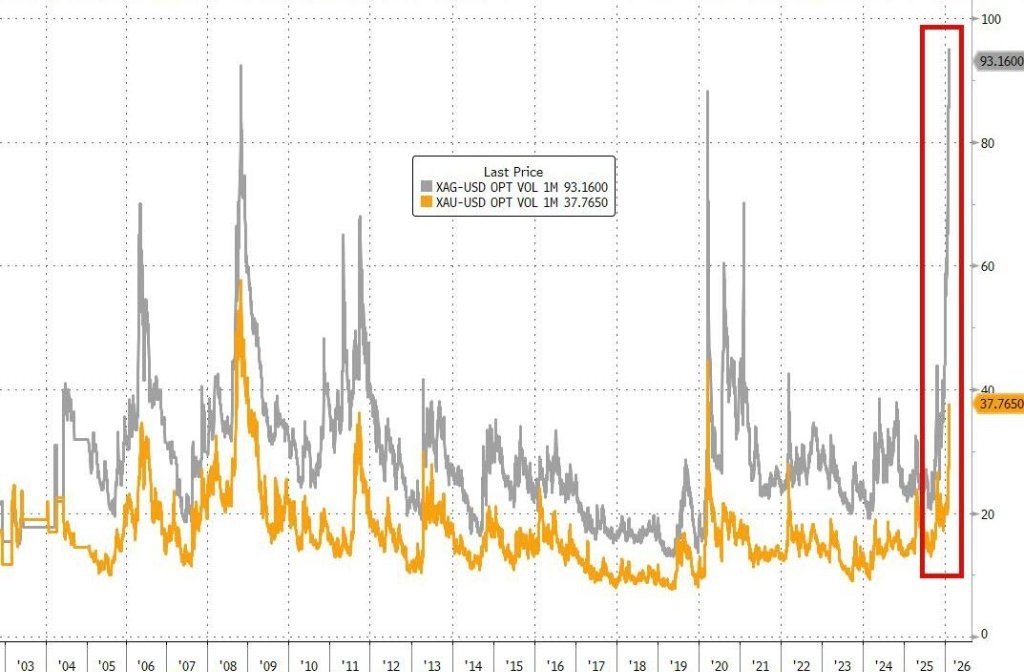

市場本週創下多項極端紀錄。微軟遭遇史上第二大單日市值損失,SAP 暴跌 16%,白銀單日重挫 30%。白銀 ETF SLV 的名義交易量超過 320 億美元,黃金 ETF GLD 連續兩個交易日成交額超過 300 億美元。白銀波動率飆升至僅在全球金融危機和新冠疫情封鎖期間出現過的極端水平。

Wilson 在周度報告中指出,評估此次調整的嚴重程度時,應將其與 1 月以來的漲幅相提並論。他強調,美元走勢延續、AI 投資熱情不減、美國經濟增長勢頭強勁以及地緣政治重塑等關鍵變量均未改變。年初至今的市場表現依然反映這些核心趨勢——稀土漲 35%,核能股漲 21%,歐洲防務漲 20%。

這場調整的直接誘因是投資者持倉過度擁擠。總敞口已處於 99 百分位數的極端水平,系統化量化策略的表現顯示擁擠度成為突出問題。Wilson 認為,此次快速回調更多是技術性調整,而非基本面邏輯的轉變。

大型股票劇烈波動創紀錄

市場本週的波動幅度令人瞠目。微軟單日下跌 10%,遭遇史上第二大市值損失,但同時創下有史以來最高的名義成交額。SAP 暴跌 16%,同樣伴隨創紀錄的交易量。漲幅方面同樣驚人,Meta 上漲 10%,Verizon 飆升 11%。

貴金屬市場的波動更為極端。白銀單日暴跌 30%,SLV ETF 交易量超過 320 億美元。GLD 黃金 ETF 連續兩個交易日成交額均超過 300 億美元。Wilson 在本週早些時候的電話會議上開玩笑稱,他將金屬交易主管介紹為"模因股票交易主管",但實際上即使是模因股票也從未出現過如此巨大的交易量。

白銀波動率飆升至僅在全球金融危機最黑暗時期和新冠疫情封鎖期間才見過的水平。這種極端波動反映了槓桿、散户狂熱和動量追逐的碰撞。

年初核心驅動因素未變

Wilson 強調,從大局來看,年初至今推動市場的最大變量和驅動因素並未真正改變。美元走勢持續延伸,隨着美元價格挑戰千禧年以來的區間以及新任美聯儲主席開始闡述其政策路徑,後續演變將令人着迷。

對 AI 的關注度依然高漲,不斷擴大的資本支出意圖印證了這一點。Meta 今年的資本支出現已達到 1800 億美元,這預示着未來將產生顛覆性影響。所有跡象都表明美國經濟增長動能持續強勁。不斷變化的地緣政治秩序正在推動對"主權"的全新優先排序,涵蓋國防、供應鏈和工業產能等領域。

年初至今的市場記分牌反映了這些關鍵趨勢——稀土上漲 35%,核能股上漲 21%,歐洲防務上漲 20%,銅礦股上漲 18%,美國防務上漲 17%,高貝塔 12 個月贏家上漲 17%。沒有哪個交易比白銀和黃金更好地捕捉了貨幣貶值、再通脹和地緣政治情緒。

持倉過度擁擠觸發調整

Wilson 指出,投資者持倉的極端程度不容忽視。總敞口數據顯示,在經歷了一段令人印象深刻的強勁廣泛回報期後,投資者持倉已大幅擴張。淨敞口和多空比率相對不那麼令人擔憂,但從系統化量化策略年初至今的表現來看,擁擠度確實成為問題。

半導體和半導體設備目前佔對沖基金淨風險敞口的 12%。兩年前這一比例僅為 1%,而軟件板塊則從 2022 年的 18% 降至目前的僅 3%。超大規模雲服務商的支出再次上調,持倉處於創紀錄極端水平,半導體仍是主要焦點。

Wilson 表示,儘管 1 月份增加了許多新的宏觀討論維度——包括美國流動性問題、日元利率大幅波動、美聯儲"利率檢查"、大宗商品價格上漲引發的通脹擔憂以及中東不確定性因素再次升高——但所有這些因素都不應掩蓋投資者持倉已經過度擴張的事實。因此,此次調整的嚴重程度應與月初以來漲幅的幅度相對照來評估。

堅持年度六大核心觀點

進入新年一個月,儘管出現大量新信息,Wilson 表示他仍堅持 12 月中旬為全年制定的 6 個核心觀點。

首先,AI 故事在市場中已經結束了"開始的終結"階段。大部分 AI 價值創造歸於大型語言模型的觀點,以及所有與 AI 相關事物的全面牛市可能已經結束。對受益者的甄別即將變得更加嚴格。

其次,即將上任的美聯儲主席任命可能被證明是市場的關鍵事件,應繼續對沖法幣貶值和美元走弱的前景。

第三,銅突破至歷史新高有充分理由,硬資產在投資組合中佔有非常有價值的位置,尤其是那些與基礎設施需求趨勢相關的資產。

第四,鑑於市場的現有格局,多元化現在是讓你充分投資於股票市場值得付出的代價,無論是地理還是因子層面,2025 年已經證明了這一點。

第五,歐洲大盤股不等同於歐洲宏觀經濟,目前歐洲股票定價的前景已經相當黯淡。

第六,需要持續關注的問題是:"是否具備股市泡沫的條件?"

此外,Wilson 提出了三個新興主題。英國房地產股票交易價格較資產淨值折價超過 30%,新寫字樓和零售供應幾乎不存在,租金已相應拐點上升。其次,歐洲股市在美元走弱時難以在整體層面取得太大進展,因為對每股收益的拖累很大。第三,半導體和半導體設備現在佔對沖基金淨風險的 12%,而軟件已從 2022 年的 18% 降至今天的僅 3%,在某個時刻精選這些趨勢的一致性將創造真正的機會。