国内机构现 “抱长团” 打法,两年十倍的赣锋锂业遭朱雀 “兑现”,场内 “产业玩家” 越来越多

横跨一二级市场的 “隐形大鳄”

提及 “一二级市场联动”、“深度价值投资”,市场可能会想到高瓴、正心谷。但其实更早实践的是一家源出西北的投资机构——朱雀。

5 月 26 日,港股赣锋锂业公布股东持股变动,朱雀基金今年 3 月以来连续第 9 次减持,减持后,朱雀仍握有该公司同类股份的 11% 以上。

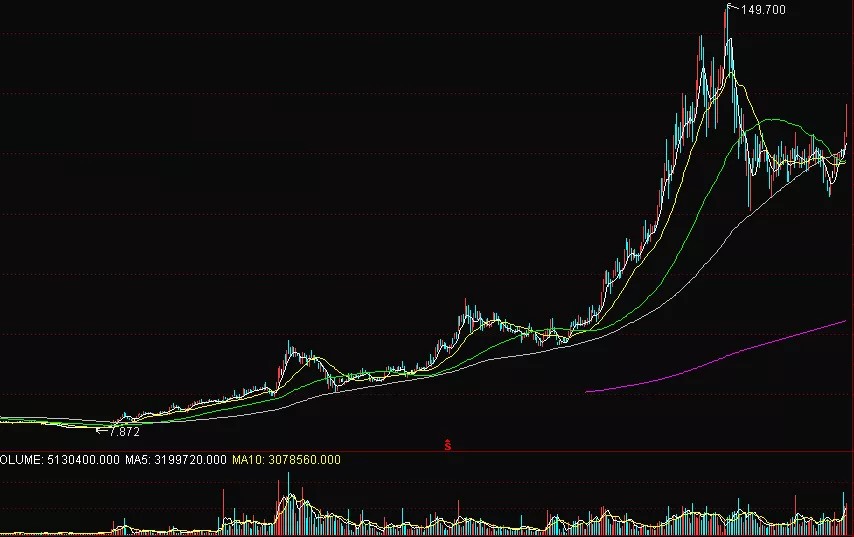

追溯历史可以发现,从 2019 年 9 月至今,赣锋锂业(H 股)一路从 10 元一线大幅上涨到 2021 年春节前的最高 149 元每股,再回落到如今的 116 元一线。近两年时间累计涨幅十倍以上。

而朱雀从最底部抄底介入,一路买入增持,最高持有该公司 H 股在外流通盘的 28% 以上。其后,朱雀在该公司股价高位拉升震荡中完成了大部分持股的 “兑现”,盈利至少达到数倍。

这个案例的背后是国内 “产业投资思维” 和长线机构的再次崛起,西北人李华轮率领的朱雀投资团队只是其中之一。诸如张磊率领的高瓴、林利军率领的正心谷、以及中信资本等机构同样在跨界。

它们多数资金实力雄厚且长期,着重在擅长的赛道,且出手必重、持有必长、盈利颇丰,日益做大。这很可能是未来会改变 A 股市场投资者结构和估值理念的一支力量。

▼附图:赣锋锂业(H 股)近两年走势图

源出大西部

2007 年 7 月,距离上证指数历史高点 6124 点尚有三个月,李华轮离开西部证券,在上海创立朱雀投资。

2018 年,朱雀投资的二级市场团队整建制进入朱雀基金,而后者也成为如今朱雀系机构的二级市场投资的主要平台。

尽管已不在新的公募基金任职,但无人可以否认,李华轮对于朱雀系机构的巨大影响力。

某种程度上,正是他的几次事业 “转身” 带动了这个团队的几度 “变革进化”,而迄今这支团队的投资方法论里也渗透者李华轮(下图)当年的 “投资基因”。

资料显示,李华轮 1991 年毕业于西北大学。他踏入职场的时间,几乎与中国证券市场的诞生同步。

资料显示,李华轮 1991 年毕业于西北大学。他踏入职场的时间,几乎与中国证券市场的诞生同步。

上个世纪 90 年代,李华轮的职业生涯早年,就和证券市场交道频繁。他参与过陕西省股份制改革和股票发行试点小组的工作。也出任过信托公司上海营业部的经理、以及陕西信托基金部经理等职务。某种程度上,他可能是当时这个西部大省内对证券市场和股票投资最精通的人士之一。

本世纪初证券业掀起大重组、大并购。2001 年,陕西省部分金融机构和证券资产重组为西部证券。李华轮先是出任了西部证券的自营部负责人,日后又出任过资产管理业务负责人。他率领的团队从深圳到上海,几经辗转,规模日益壮大。

其时,是中国证券公司投资业务最后的 “辉煌时刻”。李华轮率领的团队较早的告别 “坐庄” 巢窟,向公募基金靠拢做基本面投资,重仓当时的绩优股 “深赤湾”、“海油工程”、“张裕 A”、“招商银行等斩获颇丰。

其时,另一个价值投资出色的证券公司是兴业证券,后者的资管团队日后在杨东率领下大部队进入现在兴证全球基金,形成了另一个价值投资的 “高峰”。

生生不息

2007 年,市场处于大牛市,李华轮率领的投资团队告别证券业,创立了私募机构朱雀投资。同一年,淡水泉、星石投资等第一代私募机构也相继成立。这批机构都是中国日后第一批百亿规模私募公司的代表。

然而,李华轮打造的这只 “灵兽” 投资机构,日后却走出了另一条路。与其他同样经历的私募机构多数专注二级市场投资不同,朱雀一开始就 “打造” 了横跨一二级市场的一批私募矩阵。

如今市场所理解的朱雀投资,其实涵盖了包括朱雀股权投资公司、朱雀资产管理公司、朱雀投资发展中心(有限合伙)及相关企业。其中,朱雀资产管理主打二级市场(私募转公募之前)。

早在 2010 年,朱雀的管理规模突破 40 亿元人民币,这在当时私募业排名前列。第二年,朱雀成立中国最早的一只对冲私募产品,并成立量化部门。

朱雀还涉及了当时看来诸多的 “出圈” 操作。比如 2014 年首推并购策略基金;2015 年首推新三板基金;2016 年,李华轮更大手笔开启产业资本玩法,与上市公司隆平高科和中信农业等主体共同设立现代农业产业基金管理公司。到了 2016 年,据说朱雀系的投资管理规模达到 150 亿元,股票多头、量化对冲、新三板、定增、并购、海外策略的产品线均已经完备。

但自 2016 年开始,随着再融资、并购政策的快速收紧,朱雀投资的策略优势开始逐步下降。2018 年 9 月,朱雀基金的公募牌照获批,朱雀体系内二级市场相关的资源拨入朱雀基金。

不过,或许是 “私转公” 的过渡周期较长,或者对公募市场不够适应。朱雀基金早期的管理规模一直非常迷你。直至 2020 年 6 月,公司董事长梁跃军 “下场” 亲任公司总经理和基金经理,这个颓势才有所改观。至 2021 年一季度木,朱雀基金的公募资产规模为 282.42 亿元,旗下总计 12 只公募产品。

“产业投资法”

但不可否认,即便私转公前后,朱雀系机构在一二级市场的 “纵横开阖” 仍然非常 “溜”,这也一定程度决定了产品的业绩表现。

以公开信息为例,朱雀基金在港股的重要投资是两个,一个是 2019 年 9 月开始买入赣锋锂业(H 股),

自 2020 年 1 月,开始重仓港股的赣锋锂业,持仓占比一度高达 25%,以 2021 年春节的高价计算,朱雀一度持有赣锋锂业近 90 亿市值(港元)。

此外朱雀基金在去年三季度以来还开始大手笔买入华泰证券,至今年,持股已经超过 1.57 亿股,持股市值预计也接近 20 亿港币。

而考虑到直至 1 季度末,朱雀的公募资产不到 300 亿规模。所以,可以推算,朱雀基金持有的赣锋锂业 H 股,绝大部分不属于公募基金资产。

不过这批资产的盈利确实丰厚。5 月 26 日公告显示,朱雀基金再次减持赣锋锂业 230.18 万股,每股作价 100.23 港元,总金额约为 2.31 亿港元。减持后最新持股数目为 2841.4 万股,最新持股比例为 11.83%。

不考虑历史上已经减持的约 3000 万股,目前朱雀持有的 2800 余万股的赣锋锂业 H 股,最新价值在 28 亿港币以上。应该远远超过当年的建仓成本。

“产业投资法”

梳理朱雀历史持仓,资事堂发现这家机构曾重仓多家上游原材料公司和证券公司,这两者或许是朱雀最偏爱的 “赛道”。

比如从事钛及钛合金的生产、加工和销售的宝钛股份,2020 年 5 月,这家上市公司定增募资 23 亿元。该次非公开发行前,朱雀旗下已有两只产品进入宝钛股份前十大流通股东。定增中朱雀旗下多只基金产品参与认购。

再如,陕天然气,一家从事天然气输送,天然气相关产品开发,天然气综合利用的公司也被朱雀系机构长期持有。

近年,朱雀对环保、新兴材料公司的兴趣日益浓厚。它们旗下产品曾重仓建筑材料公司森特股份,其主营业务为生产金属复合幕墙板、铝镁锰合金板。其他重仓公司还有:蓝思科技(生产中小尺寸及防护玻璃、大尺寸防护玻璃等新材料,可运用于高端电子消费产品)、雄塑科技(从事环保 PVC 塑料管材的研发)。

想了解更多内容欢迎进入资管读者群交流,加小编芝士糖好友入群(微信号:cpt20180918)。