港股 IPO 中場戰事:6 個月總募集超 2064 億元,月均 7.5 家公司成功 IPO

縱觀 2021 年上半年,港股 IPO 來勢洶洶。智通財經 APP 獲悉,據 iFinD 數據統計,截至 6 月 30 日,2021 年上半年港股 IPO 公司共有 45 家,募集資金總額超 2064 億元(港元,下同),約為去年的 2.4 倍。火熱的 IPO 集資市場,資金南下已成事實。

2018 年 4 月,港交所發佈題為《擁抱新經濟,香港上市制度迎來新時代》的新聞稿,新修訂《上市規則》於 2018 年 4 月 30 日生效。這次新規堪稱香港金融市場近 25 年來最重大的一次市場改革,第一次向採用非傳統股權架構的新經濟公司、尚無營業收入的生物科技公司、合資格的海外上市公司拋出橄欖枝,這一舉動直接讓當年的港股市場 IPO 封王。

三年過後,以 “新經濟” 為號角吹響的改革餘音猶在,新經濟公司逐漸已成為資本增長主力,新經濟股 IPO 募資額佔香港 IPO 總額的比例,由 2018 年的 35% 升至 2020 年的 64%,今年首季更是升至 95%。

縱觀 2021 年上半年,港股 IPO 來勢洶洶。智通財經 APP 獲悉,據 iFinD 數據統計,截至 6 月 30 日,2021 年上半年港股 IPO 公司共有 45 家,募集資金總額超 2064 億元(港元,下同),約為去年的 2.4 倍。火熱的 IPO 集資市場,資金南下已成事實。

募資總額去年同期 2.4 倍,首日投資收益 22.9%

資本市場是利潤湧動之所,更是風險聚集之地。企業上市如何實現公司價值的最大化,很大程度上取決於對資本市場和工具的選擇。2021 年上半年登陸港股資本市場的 45 家企業,僅有一家新加坡企業,其餘均為中國企業,其上市首日開盤價均價為 64.03 港元、收盤價均價為 63.54 港元。45 名上市新兵當日開盤價最高者為嗶哩嗶哩-SW(09626)的 790 港元。

智通財經 APP 獲悉,儘管今年上半年港股 IPO 的企業數量不如去年同期(去年為 57 家),但 IPO 金額高達 2064 億元,遠超去年的 863.14 億元,為去年同期的 2.4 倍,主要是快手-W(01024)、京東物流(02618)、百度集團-SW(09888)、嗶哩嗶哩-SW、攜程集團(09961)等熱門公司齊聚港股。其中,快手募集資金總額高達 478 億元,高於去年募集資金最多的京東集團-SW(09618)(募集資金達 345.58 億元);京東物流募集資金為 282.74 億元,百度集團-SW 和嗶哩嗶哩-SW 緊隨其後,分別募資 239.40 億元、232.30 億元。

上市企業二級市場的表現如何,則取決於所處賽道的資本關注度以及行業景氣度。

從認購熱度來看,45 家新上市企業獲超額認購倍數平均值約為 402.75 倍,其中獲超額認購倍數最高者為中國癌症早篩第一股諾輝健康-B(06606)的 4133.19 倍,其次是國內隱形正畸龍頭時代天使(06699)的 2079.16 倍,不難看出,前兩者公司均具備稀缺和龍頭屬性。而中原建業(09982)、新希望服務(03658)優然牧業(09858)的超額認購倍數則分別為 4.99 倍、4.75 倍、3.73 倍。

投資收益方面,45 家新上市企業首日平均漲幅約為 22.9%,漲幅最佳的是漲幅最高者為森松國際(02155),漲幅為 258.87%,其次是諾輝健康-B 的 215.08%,表現不理想的是香港樓宇工程的承建商盈匯企業控股(02195),上市首日股價跌幅為 41.07%。

IPO 主力軍醫藥行業不 “靈” 了?

2018 年的改革,讓生物科技公司常年成為香港 IPO 隊伍裏主力軍,而今年上半年,該賽道上市公司表現平平。

2021 年上半年,包括藥品及生物科技、醫療保健設備和服務在內的醫藥細分領域,累計共有 12 家新上市公司,2020 年這一數字為 22 家。

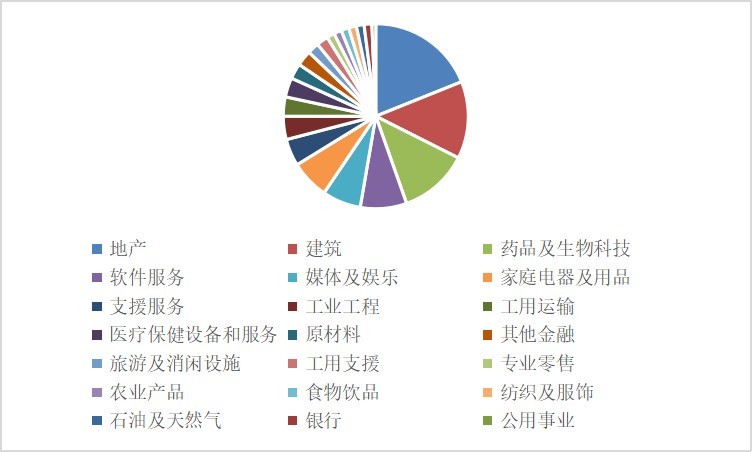

(2021 年上半年港股上市公司分類)

(2020 年港股上市公司分類)

截至 2021 年 6 月 30 日,共有 8 家新上市的藥品及生物科技企業,較去年同期增加了 4 家。8 家新上市的藥品及生物科技企業上市首日漲幅平均值為 13.31%,低於均值 22.9%;上市至今股價累計漲幅均值為-5.18%。由此可見,將投資收益週期拉長,新上市的藥品及生物科技企業給投資者帶來的收益呈下降趨勢。

論及個股,2021 年上半年新上市的藥品及生物科技企業中,上市首日表現最佳及上市至今股價累計漲幅最佳均為健倍苗苗(02161),其上市首日漲幅為 80%;上市至今股價累計漲幅為 23.33%,後勁亦稍顯不足,和黃醫藥(00013)上市首日漲幅位居第二,為 50.37%。

與藥品及生物科技企業相反,醫療保健設備和服務則是醫藥領域赴港上市的重頭戲及最受二級市場投資者追捧的板塊。

醫療保健設備和服務的上市公司共有 4 家,去年同期僅有 1 家。新上市的 4 家企業分別為諾輝健康-B、醫渡科技(02158)、心通醫療-B(02160)、麥迪衞康(02159)、四家新上市企業股價幾乎可以用勢不可擋來形容,首日漲幅平均值為 111%。其中上市首日漲幅最佳和上市至今累計漲幅最佳的均是諾輝健康-B,上市首日漲幅為 215%,至今累計漲幅為 197.07%。

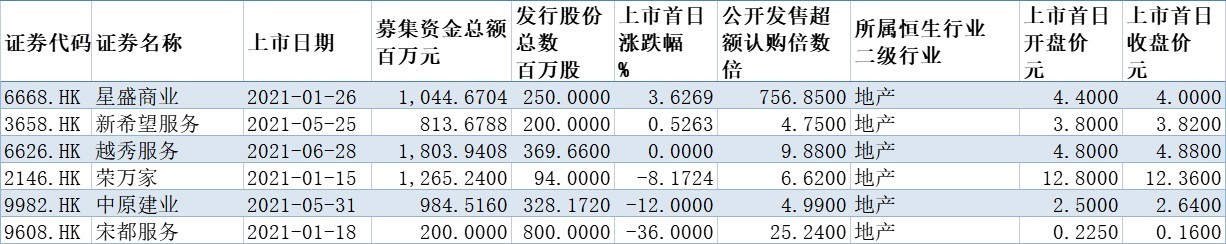

物企首日漲幅均值-8.7%,新規加大 IPO 難度

智通財經 APP 統計顯示,2021 年上半年物管行業延續了 2020 年的輝煌,共有 6 家資本市場新面孔。

值得關注的是,物業企業的投資回報表現並不突出。6 家上市公司首日漲幅為-8.7%,大幅跑輸港股新上市企業首日漲幅均值 22.9% 以及 2020 年新上市物管企業首日漲幅平均值的 5.6%。究其原因,儘管今年仍是物企上市小高峰,但個股的整體營收規模、在管面積規模及業務佈局要弱於之前。

而香港聯交所今年五月份上調主板上市的盈利規定,令正在排隊上市及正醖釀上市的中小型物業公司,壓力陡增。

根據港交所披露的諮詢文件,主板上市申請人於三年營業紀錄期的股東應占盈利必須符合以下最低要求:三年累計盈利,不低於 8000 萬港元。即營業紀錄期首兩個財政年度所須的最低盈利總和不低於 4500 萬港元,最後一個財政年度不低於 3500 萬港元,引申歷史市盈率約 14 倍。修訂後的主板上市盈利規定,較此前上調約 60%。

修訂後的盈利調高幅度將於 2022 年 1 月 1 日生效。另外,港交所明確,會按情況就個別申請人不用符合盈利分佈授予寬限,靈活處理。這也意味着,新的盈利規定對對於更多規模較小,並有計劃於港股 IPO 的物業企業影響比較大。

匯生國際融資總裁黃立衝表示,處於排隊狀態的企業如果年底前不能通過聆訊,2022 年 1 月 1 日後遞表,就要按照新規定。“如果盈利不滿足新的規定,未來想上市就必須努力提高盈利水平才行。”

2021 年上半年港股 IPO 中場戰事已息,但從上半年已遞表但未過聆訊的多隻明星股來看,下半年港股仍將是全球 IPO 資本市場的主戰場。