投资 “硬科技” 的时代,连高瓴资本都转型布局了

已逐渐向硬科技领域转型

私募巨头高瓴,因清仓教育中概股,成为基金圈、投资圈茶余饭后的谈资。

上周五(美国时间 7 月 23 日)及本周一(美国时间 7 月 26 日)的两个美股交易日,中概股教育三巨头集体下挫,新东方(EDU.N)股价累计下跌 69.68%,市值共蒸发 76.5 亿美元,约合 496 亿元人民币;好未来(TAL.N)股价累计下挫 78.56%,市值共蒸发 103.94 亿美元,约合 674 亿元人民币;高途(GOTU.N)累计下跌 73.90%,市值共蒸发 18.1 亿美元,约合 117 亿元人民币。

市场大跌之下,不少人发现高瓴在今年一季度清仓了好未来和一起教育(YQ.O)两只教育股,调仓之精确,被不少投资者 “封神”。

然而却有人指出,高瓴创始人张磊于 2018 年在央视《遇见大咖》节目中谈到的 “教育是永远不需要退出的投资”,被调侃为高瓴的 “言行不一”。

一时封神、一时成魔,好不乐乎。

第一财经记者完整观看央视《遇见大咖》视频节目后发现,张磊所说的那句 “教育是永远不需要退出的投资” 的背景,是主持人提出 “帮西湖大学募资目的是什么”。换句话说,张磊说的 “不退出” 指的是把钱投给西湖大学这样的公益教育事业不需要退出。

“对于职业投资人来说,买入股票然后永远不卖,显然不太可能。” 一位长期研究私募机构的分析师对第一财经表示。

减持 K12 板块早有迹象

公开数据显示,除高瓴外,景林资产卖出持有好未来股数的 77.61%,瑞银卖出 8740 万股持有的高途股票,老虎环球基金在一季度清仓了高途。

从公开数据看,高瓴从 2014 年就开始投资好未来,投资时间长达 8 年。而从 2019 年就开始,高瓴二级市场团队逐渐减持好未来。

从 2020 年伊始,高瓴就在大幅减持 K12 教育股。

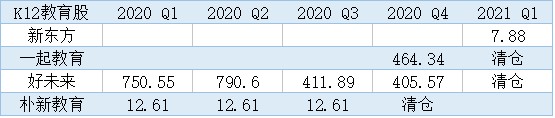

此外,和高瓴步伐类似的,还有另外一家知名投资机构 BG 基金(BaillieGifford)的操作。据美国 SEC 官网披露的 BG 基金季度持仓报告(13F)数据,BG 基金于 2018 年 Q3 清仓持有超过十年的新东方教育,2020 年 Q1 开始持续减仓好未来。

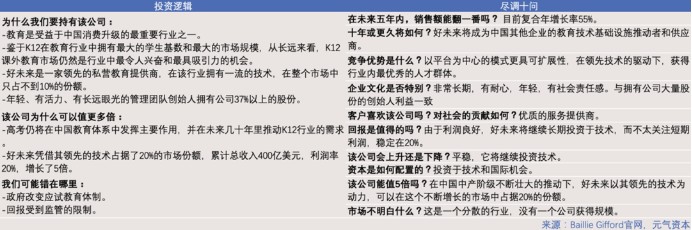

而 BG 基金关于好未来的投资档案显示,买入好未来时,BG 基金看好高考赋予中国 K12 行业的潜力。好未来平台为中心的模式和领先的技术也受到 BG 基金的青睐。团队创始人拥有公司 37% 的股份这一点被特别强调,这说明公司的创始团队有很大话语权。这份档案并没有标明时间,但从持股数据可推测至少早于 2016 年。

BG 基金没有解释近年开始减持好未来的原因。但从档案可以看到,BG 从一开始就对监管可能带来的对回报的限制有所担心。BG 基金在治理和可持续性报告中也曾提到,BG 会一直关注被投企业的发展,当一家公司的发展路径或重要决定不再被 BG 认同时,会先通过与管理层的讨论和行使投票权等方式影响公司。但如果 BG 一直无法就重大问题对公司造成影响,投资经理将考虑减少或出售持股。

监管加强对教育培训行业的监管早就不是什么新鲜事了,监管政策和治理行动也一直在落实。譬如在 2019 年 8 月,《教育部等八部门关于引导规范教育移动互联网应用有序健康发展的意见》就正式发布,正是要加强教育 APP 治理,为在线教育有序健康发展营造良好氛围。

“事实上,没有任何机构应该被大众神话,具有未卜先知的能力。在二级市场上,投资机构普遍采用组合式投资,这可以有效降低投资风险,一个投资组合是由组成的各证券及其权重所确定,选择不相关的证券应是构建投资组合的目标,风险应该是整个投资过程的重心。” 上述分析师表示。

据他介绍,在组合投资中,机构考虑减持股票的情况大致有三种:第一,是公司、股票的基本面恶化,经过重新评估后达不到收益要求;第二,是股价达到了目标价附近、估值风险显现;第三种情况,就是发现了更好的投资标的,需要卖出股票来腾出仓位,为基金组合调整新的策略。

逐渐向硬科技领域转型

“前段时间高瓴路演资料显示,看好未来两到五年里科技领域的半导体、前沿科技、新能源、智能硬件等四大细分赛,并将硬科技称为 “历史性的结构性投资窗口期”。” 上述分析师说道。

除投资入股外,从种种迹象来看,高瓴和上述 “硬科技公司” 的合作也越发紧密。

宁德时代近期发布公告称,出资 3 亿认缴高瓴创投的基金,该基金主要投资于前沿科技、芯片、半导体、太阳能、电池、智能驾驶、AI 技术、智能终端等科技产业领域。

7 月 27 日晚间,宁德时代公告,公司于 7 月 27 日与北京高瓴裕清投资管理有限公司等合作方签署了《北京高瓴裕润股权投资基金合伙企业(有限合伙)有限合伙协议》,公司作为有限合伙人之一参与投资 “北京高瓴裕润股权投资基金合伙企业(有限合伙)”(下称该基金或高瓴裕润股权基金),公司认缴出资金额为人民币 3 亿元。

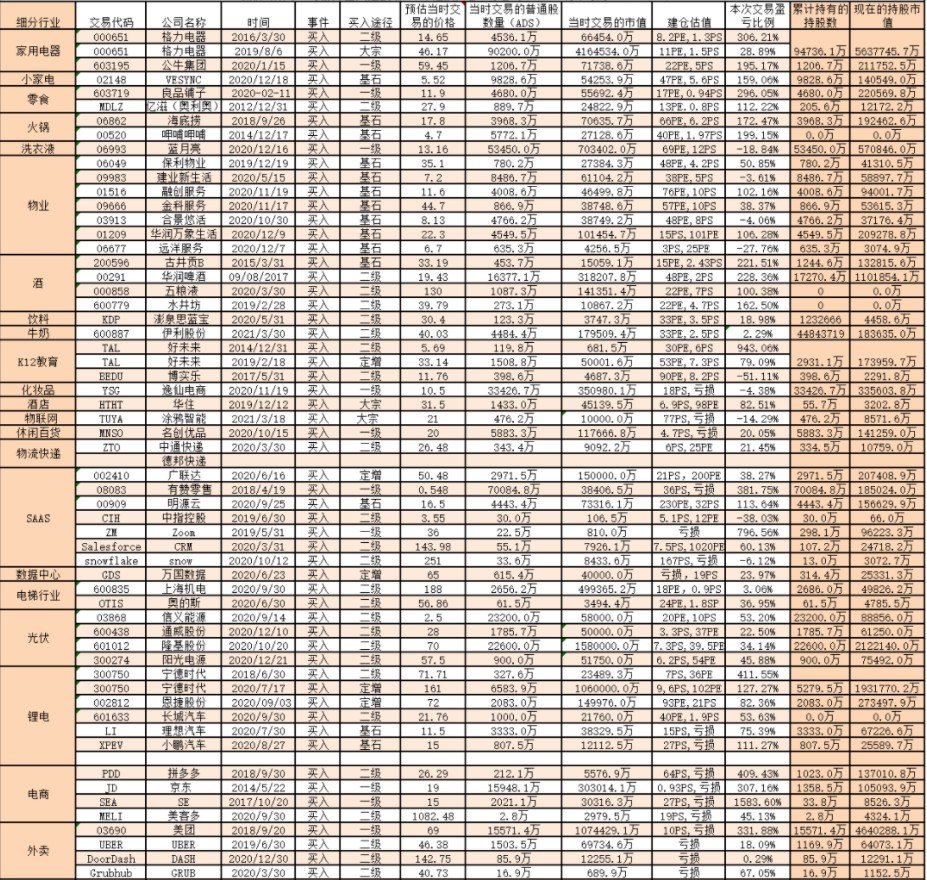

根据上市公司公开渠道披露信息,以及 Wind、Choice 等三方软件,记者总结了截至今年一季报发布,高瓴最近几年二级市场的部分持仓的情况。

数据显示,生物医药、消费、等行业是高瓴最近数年的重点投资赛道。光伏等碳中和领域上市公司,也是高瓴近年来的一大投资重点。比如通威股份、隆基股份、阳光电源等上市公司。

3 月 20 日,张磊在参与中国发展高层论坛 2021 年会经济峰会时表示,在助力实现碳达峰、碳中和目标的方向上,市场化的 PE/VC 机构大有可为。

“对低碳转型来说,其终极解决方案必然来自持续的科技创新。高瓴正是希望,通过我们长期资金对科技创新和绿色技术的支持,鼓励和吸引更多的创新投资机构参与和支持绿色低碳科技发展,形成创新聚合效应。” 张磊说道。

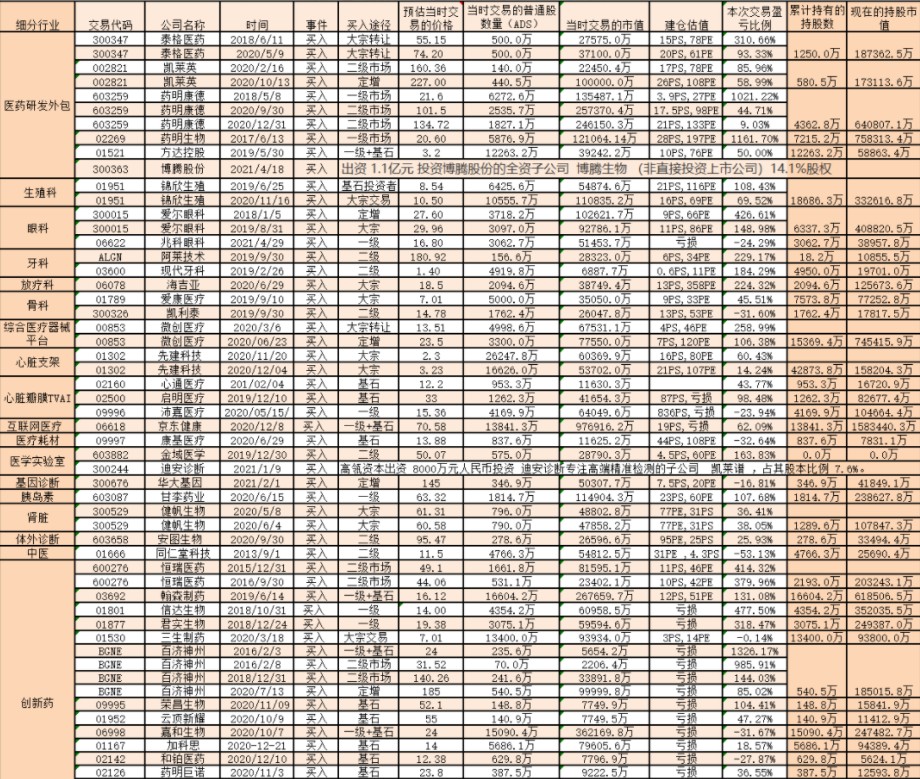

此外,在生物医药领域,高瓴最近几年的重点投入领域。投资了泰格医药、药明康德、凯莱英、爱尔眼科、京东健康等多家知名医药领域上市公司。

在国内创新药领域,高瓴资本早在 14 年就开始投资国内创新药公司恒瑞,信达,君实,百济神州四大龙头公司。

2020 年 9 月 1 日,在 2020 香港交易所生物科技峰会中,张磊首次对外解读了高瓴资本当前重注生物医药背后的故事以及在生物技术领域的投资逻辑。

张磊彼时表示,高瓴在生物医药行业投资了 1200 亿元。张磊同时认为,生物医药领域的投资,一定要秉持长期主义理念。因为不同于其他行业,很多生物医药公司在很长一段时间内都是不赚钱甚至没收入的,但从长期来看这个领域一定会诞生世界级的伟大公司。

在一级市场投资领域,高瓴也逐渐向高科技、硬科技领域转型。

2021 年初,高瓴创投对外公布一组数字:一年投资了超过 200 个项目,技术驱动型公司占到 78%,其中硬科技投资超过 80 起。

包括了芯耀辉、芯华章,地平线、星思半导体、壁仞科技以及星云智联等高科技企业。

必须承认的是,和其他所有机构一样,坚信 “价值投资” 的高瓴,并不是所有投资都那么尽善尽美。

比如 2019 年 12 月初,格力电器(000651.SZ)公告,格力电器的控股股东、实际控制人发生变动,格力集团退出、高瓴成为第一大股东,总价款 416.62 亿元,股份转让价 46.17 元。

而到了 2021 年 7 月 28 日,格力电器的股价盘中跌至 46.16 元,高瓴投资格力的浮盈消失殆尽,仅剩分红收益。

2019 年三季度,高瓴斥资 15 亿元买入海螺水泥(600585.SH),建仓时价格约为 40 元,经过两年的行情变迁,截至 2021 年 7 月 29 日收盘,股价报收 35.30 元/股,并且仅在今年 6 月收到过一笔分红款。

每家投资机构调仓自有其背后原因,正如文章开头所说,没有一家机构应该被市场 “神话”。

文章作者

- 徐宇