寧德的定增怎麼看?銷量淡季不淡,汽車股要關注什麼?

重要機會來自電動車有而燃油車沒有的東西,會從 0 到 1 再到 100!

作者 | 明野

數據支持 | 勾股大數據(www.gogudata.com)

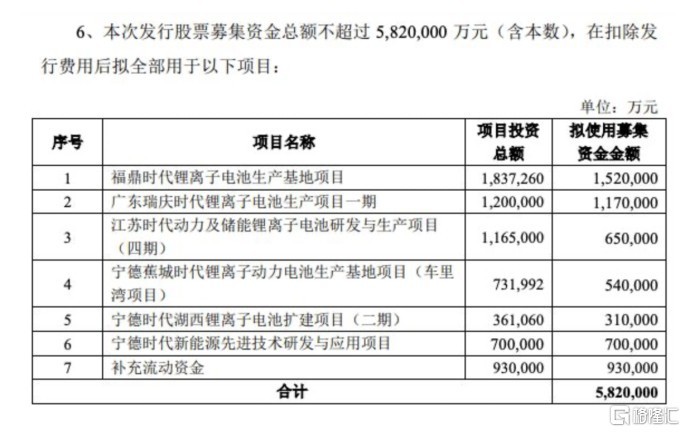

先説下寧德的定增,寧德剛發公告,定增不超過 582 億,主要用於下面這些項目,主要就是擴大生產規模。

去年寧德剛定增了差不多 200 億,高瓴還拿下了差不多 100 億。

這次定增短時間對股價還是有點負面影響,定增資金體量太大有點誇張,定增前還要壓股價。但是長期對寧德肯定是非常正面的,可以繼續幫助寧德在電池領域鞏固市佔率第一的位置,另外在儲能方面也會有加強。

另外猜測這次定增可能有很多產業資本,包括寧德的上下游產業鏈都可能會進去,對綁定上下游關係會有幫助,所以可以看看電池正負極隔膜等產業鏈佔比高的公司,比如璞泰來,恩捷股份。

另外定增資金主要用於擴產,可以留意生產線的設備廠商和廠房建設,尤其是有股權關係的,這個是肯定受益的,比如先導智能、永福股份等。

最後還是上游吧,這麼多產能建設,上游的氫氧化鋰啊等等,基本處於供不應求的狀態,下半年應該會迎來價格的大幅上漲,要把握住!

~~~~~~~

今日其實汽車板塊也是整體上揚,上漲超 4%。廣汽集團漲停,長安汽車漲超 7%,長城汽車、比亞迪、上汽集團等跟漲。

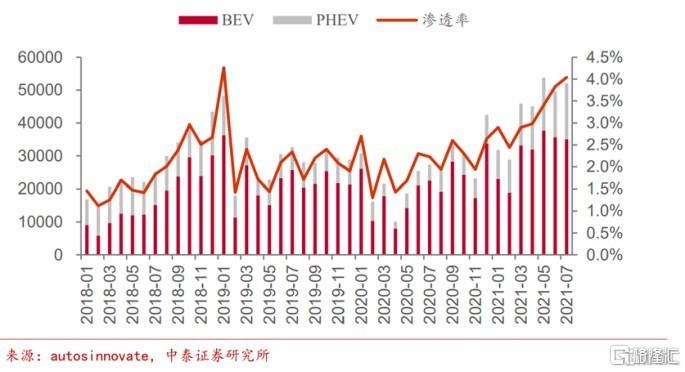

昨日中國汽車功能工業協會公佈了 7 月份的汽車產銷數據,在整體銷量同比下滑的情況下,新能源車的產銷超出預期。7 月我國新能源汽車生產/銷售 28.4/27.1 萬輛,環比 +14.3%/+5.8%,同比 +171%/+164%,當月產銷繼續刷新歷史記錄。

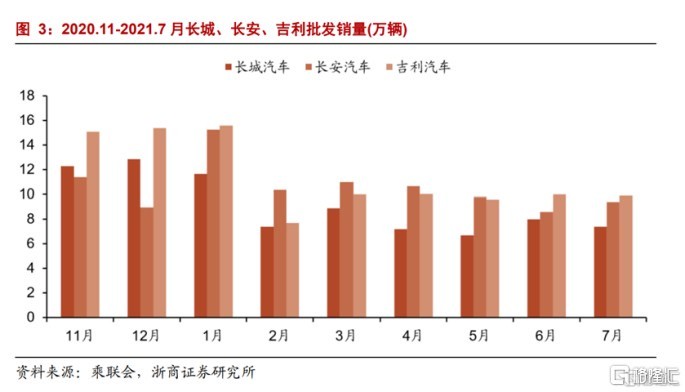

另外從結構上看,自主品牌零售銷量同比增長 20%,環比增長 5%,市場份額 42.5%,較去年同期增長 12pct,頭部自主長城、吉利、長安、比亞迪市場份額持續提升。

一般來講,7 月是銷售的淡季。2015-2020 年,每年 7 月電動車銷量環比均下滑,下滑幅度 8-20%。但在今年還出現了環比的增長,超出市場預期。此外自 2015 年以來,電動車終端銷售一直呈前低後高,即使在補貼年中退坡的幾年也不例外,平均上半年銷量佔全年銷量約 32%,汽車銷量有望在下半年繼續創出新高。

汽車銷售的季節性:2 月一般是全年最低點,因為春節因素;3 月和 6 月是上半年高點,季度末主機廠和經銷商季度末考核;7 月一般是下半年最低點,8 月開始環比向上,歷史上環比增速在 8-20% 不等,平均 12%;9 月環比增幅較大,平均 20% 左右;10 月因為國慶,一般跟 9 月持平;11 月是環比增速最大的,平均 40%。

最近對於新能源車來説可謂全球共振。國內市場,優質車型不斷推出提升行業景氣,行業向上趨勢持續;海外方面,拜登政府公佈 2030 年美國新能源汽車佔比 50% 的目標,美國市場有望重回高成長,歐洲市場也在逐步趨嚴的碳排放新規和補貼政策刺激下保持高景氣。

7 月美國電動車銷量 52055 輛,同比 +90%,環比 +5%,電動化滲透率持續提升至 4.0%。

全球新能源汽車產業鏈已經步入高速成長階段,當前時點應繼續關注全球電動化供應鏈優質標的機會,尤其是特斯拉、寧德時代、LG 化學供應鏈,包括:

1)電池/電機環節的寧德時代、比亞迪(A+H)、億緯鋰能、欣旺達、精達股份、億華通等;鋰電材料的德方納米、璞泰來、新宙邦、廈門鎢業等,建議關注恩捷股份、科達利、天賜材料;

2)上游設備及資源:贛鋒鋰業等,關注杭可科技、先導智能;

3)熱管理供應鏈:三花智控(熱管理)、銀輪股份(熱管理)、拓普集團。

另外,電動智能化時代,自主品牌崛起,未來市場份額將持續提升,板塊估值轉變為成長股估值體系。自主品牌迎來長期的成長機會,重點關注吉利汽車、長城汽車,長安汽車、比亞迪;

汽車零部件領域邏輯和三電系統(電池,電機,電控)一樣,要重點關注電動車有而傳統燃油件沒有的零件,比如最重要的,激光雷達和芯片,包括 AI 芯片等,現在這些領域的上市公司較少,之後也會有重要的公司進行上市,我們也會持續關注。

汽車零部件領域邏輯和三電系統(電池,電機,電控)一樣,要重點關注電動車有而傳統燃油件沒有的零件,比如最重要的,激光雷達和芯片,包括 AI 芯片等,現在這些領域的上市公司較少,之後也會有重要的公司進行上市,我們也會持續關注。

~~~~~~~

關於儲能,應該是最近最熱的點了,這兒有個紀要,大家可以學習學習。

儲能紀要

交流要點:

1、今年以來國內儲能行業原先預計增速為 70%,從 3GWh 增長到 5GWh,公司訂單增速原來認為是翻倍,但是這兩個月以來增速很快,預計同比 3 倍增長。

2、之前儲能沒有峯谷價差,也沒有獨立電站參與交易,所以光伏電站儲能項目經濟性不高,但是政策出現後,尤其國家認同儲能電站獨立身份,因此光伏電站通過調峯和共享儲能,已經可以實現 7-8% 的回報率,另外央企的融資成本很低,資本金 IRR 都可以超過 9% 以上。

3、雖然短期電化學儲能成本並不算太低,但現在五大發電集團現在的投資熱情非常高,一方面是政治任務,另一方面也是有新能源轉型的需求,尤其是火電比重大的企業。公司客户有三峽電力和華能,這幾家內部對儲能投資的積極性和熱情非常高。

4、看好明後年國內儲能市場繼續翻倍增長。

儲能市場簡況:最近兩個月訂單明顯提速

6 月以來訂單有爆發跡象 7 月:發改委峯谷價差政策,今天:新儲能政策推出預計下半年:儲能爆發加速。今年儲能原本預計新增 5GWh,可能超預期 7GWh,公司原來預計訂單翻倍,現在目前看應該有 3 倍的增長。

儲能市場增長點:主要是新能源光伏配套

公司去年在儲能集成市場上是第一的,目前儲能市場的增長點集中在光伏,發改委出政策之後進一步明確了共享儲能電站模式的身份和地位,風電也有少量的匹配儲能。

用户側主要集中在江蘇、浙江、山東等發達城市,主要是工業企業用户,長遠來看公司還是看好用户側儲能市場爆發。

本次儲能政策解讀:政策給予儲能獨立身份是最核心的,強配儲能的要求從地方層面提升到省市層面。

原先儲能作為建設的成本項,儲能電站未作為獨立身份參與市場交易,企業投資積極性不高。

當前地方政府定期核查以及確認獨立身份的政策,提升了儲能建設的積極性。因此政策對於儲能市場是重大利好。

對於儲能產業鏈的分析

上游:寧德時代、國軒高科,主要發展電芯的標準化

中游:儲能集成商,即公司所處的市場,公司去年新增裝機第一,陽光電源第二。

陽光電源更多是儲能變流器其他企業更多是 EPC、EMS 下游:儲能電站投資商,未來會集中在央企。

格隆匯聲明:文中觀點均來自原作者,不代表格隆匯觀點及立場。特別提醒,投資決策需建立在獨立思考之上,本文內容僅供參考,不作為實際操作建議,交易風險自擔。