私募巨头 TPG 携手高盛和摩根大通推进 IPO 计划,估值或达百亿美元

不敌三巨头黑石、KKR、凯雷

近日,美国德克萨斯州太平洋投资集团(Texas Pacific Group,简称 TPG 或德州太平洋集团)已聘请高盛和摩根大通为保荐人,正在起草首次公开发行计划,考虑直接 IPO 或与一家空白支票公司合并上市。TPG 预计在未来几周提交上市申请,可能在今年年底开始交易,上市后估值或达 100 亿美元。

TPG 由 David Bonderman、James Coulter 和 William S. Price III 创立于 1992 年,加州旧金山和德州沃斯堡为其联合总部,并在纽约、东京、香港、上海、巴黎等 12 个地方设有办事处。

1

私募股权投资价值凸显

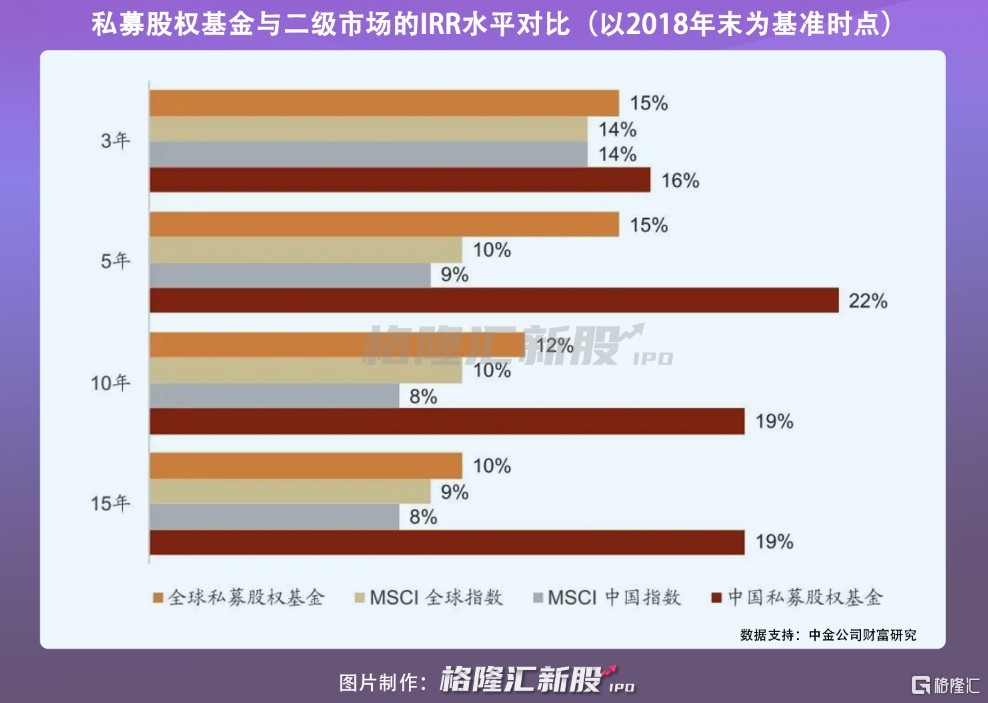

私募股权投资(Private Equity,简称 “PE”)有高回报、低波动、低相关性的收益特征,是全球成熟投资者青睐的权益资产配置工具。

耶鲁大学捐赠基金是最早发现私募股权投资价值的机构之一,其投资组合中 PE 资产长期占比超 30%,而其他学校捐赠基金通常 PE 资产配置不足 10%。结果表明,耶鲁大学捐赠基金年化收益率高达 10.9%,跑赢同期美国大学捐赠基金 7.4% 的平均水平。

同样是权益资产,私募股权基金的长期回报相较二级市场股票表现出明显的超额收益,并且有着更低的波动率,给投资者带来较好的投资体验。

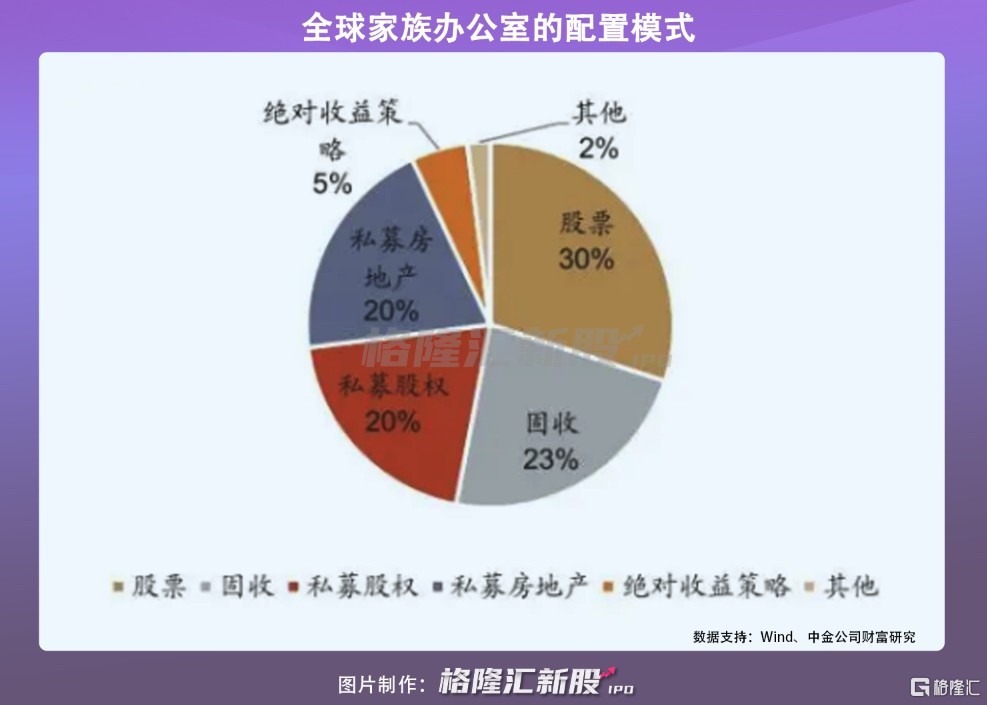

因而,成熟的高净值财富人群越来越看重私募股权资产的配置价值。家族办公室通常把大部分仓位放在长期高回报的权益资产上,其中私募股权和私募房地产仓位高达 40%,超过二级市场股票。

但值得注意的是,私募股权投资是典型的非标准化、高风险投资。由于未上市企业受到监管有限,没有系统的法律尽调、财务尽调,很难了解到公司的真实运营情况。于是越来越多投资人们达成共识,选择专业的、顶尖的头部机构。

2

不敌黑石、KKR、凯雷

TPG 是美国最大的私人股权投资公司之一,管理着 960 亿美元的资产。主营业务是为公司转型、管理层收购和资本重组提供资金支持,投资的行业包括科技、医疗、房地产、媒体等等。此外,也拥有自己的 SPAC 平台,去年刚结束与信贷平台 Six Street 的合作关系。

值得一提的是,TPG 愿意对不受欢迎或者有风险的公司进行大规模的押注,通常也给其带来回报。TPG 便是全球民宿平台 Airbnb 和美国打车应用开发商 Uber 的早期投资者。

来源:官网

与此同时,TPG 还以杠杆收购闻名,有史以来规模最大、最著名的七个杠杆收购交易中,TPG 参与了其中三个,包括收购奥特尔公司、收购哈拉斯娱乐公司和收购德州电力公司 TXU Corp。

近年来,ESG 和影响力投资成为投资界的重要议题,全球签署了联合国负责任投资原则(PRI)的机构由 2006 年的 63 家增至 2020 年的超 3000 家。

目前,全球市场已完成的大额影响力私募股权投资基金包括规模 30 亿美元的 IFC Capitalization Fund 和规模 13 亿美元的 KKR Global Impact Fund。而上个月,TPG Rise Funds 旗下的气候基金宣布完成首轮募资,规模高达 54 亿美元,TPG Rise Fund 因此成为全球规模最大的影响力投资基金。

来源:官网

虽然 TPG 业务能力强劲,但其竞争压力也不小,同业的黑石、KKR、凯雷均已上市交易。以黑石、KKR、凯雷三巨头为例,自上市后,总收入即归属上市公司净收益实现大幅增长。TPG 当前估值与三巨头相差较大,掌管的资产,相较于黑石管理的 6840 亿美元、KKR 的 4290 亿美元、凯雷的 2760 亿美元,规模甚小,已经被拉开较大差距。

3

结语

私募股权投资的配置价值越发凸显,深得高净值财富人群的喜爱,但投资者在选择机构上,更倾向与头部同行,因而资金加速向头部机构聚拢。

TPG 作为美国最大的私募股权投资公司之一,管理着 960 亿美元的资产,拥有充足的资金弹药。不过与已经公开交易的三巨头黑石、KKR、凯雷在公司价值和资管规模上,均存在较大差距,倘若 TPG 成功上市,或有可能复制三巨头的业绩变化,从而缓和局面缩小差异。