双减下真正被错杀的高教集团——中教控股

应当享受龙头溢价,当前估值水平仍属低估

作者 | 朱伊道久

数据支持 | 勾股大数据(www.gogudata.com)

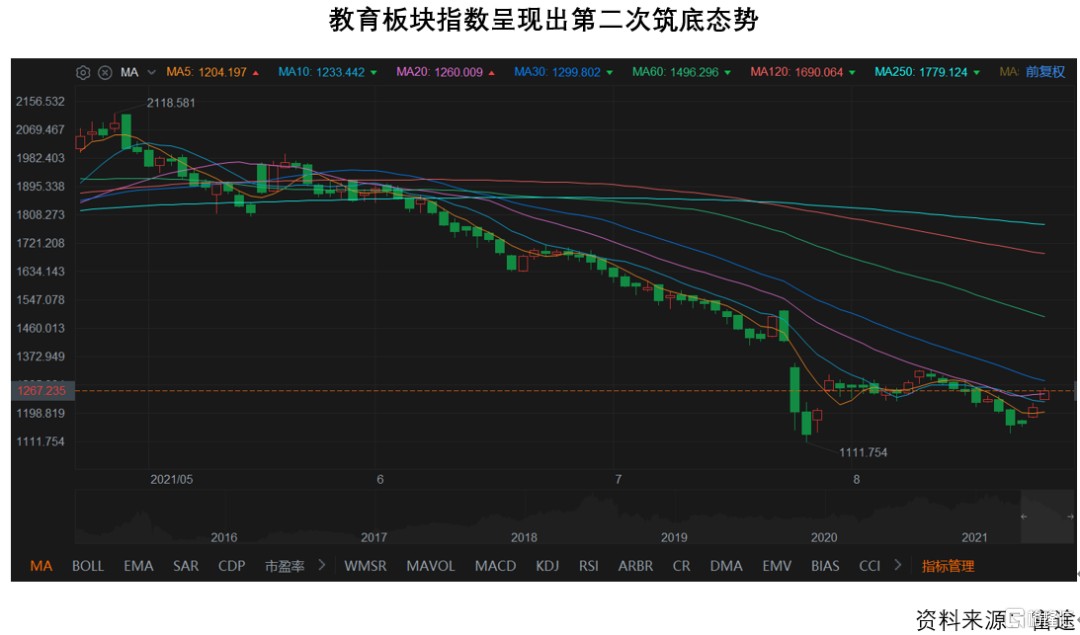

在过去半年,强力的教育监管政策给整个教育股票标的带来了接近毁灭性的打击,监管政策主要指两个,其一是《双减》、另一个是《民促法实施条例》。将赛道分细了来看,教育行业的四大赛道,民办学校、K12 培训,职教培训和高教集团全部承受了不同程度的伤害,这反应的是市场在对极度恐慌情绪下的一轮泥沙俱下。目前从政策面来看,2021 年秋季学期开学在即,短期内不太有可能有新的重大利空,而从盘面来看,教育指数现已呈现出第二轮的筑底态势。因此,当利空靴子落地,恐慌情绪逐渐消退后;对于以高教集团为首被错杀的子赛道和标的则很可能出现价值回归,其龙头代表是中教控股 (00839.HK)。

中教控股是国内规模最大的上市民办高等教育集团,中教控股于 1999 年成立、2017 年在港交所上市、2018 年被纳入港股通。是民办高教领域的出色整合者。于 2017 年 12 月上市前,集团拥有广东白云学院和江西科技学院这 2 所自建院校,上市后,公司通过并购和整合拓展校网,陆续覆盖了位于郑州、西安、广州、山东泉州、重庆、海南海口市等地的高校。目前,集团的学校网络共有 13 所学校,包括位于中国的 11 所大学及专业学 校(6 所本科学校、1 所大专学校、4 所技师及中职学校。一所位于澳大利亚悉尼的高等教育学府,以及一所位于英国伦敦可授予美国及英国双学位的大学。截至目前,集团共来自全球近 100 个国家的超过 25 万名学生。

一.行业空间与竞争格局

从行业空间和格局来看,做民办高教集团是一门好生意。首先,行业发展迅速,且增长空间广阔,政策转向或成为催化剂;在 2018 年之前,我国民办高教招生人数一直处于基本稳定不变的状态,从在 2018 年的《中华人民共和国民办教育促进法实施条例(修订草案)(送审稿)》递交后,无论是政策端还是市场对民办高教的青睐程度有了明显提升,2018 年突破了 200 万人,2019 年接近招生 250 万人,全国招生人数占比也提高了一个百分点,政策催化带来的增长十分迅速。同时,鉴于我国高职教育的公共教育力量十分薄弱,而对高职教育的空前重视(普教:职教 1:1)与大量扩招将会成为民办高教集团业绩增速的一个重要变量。

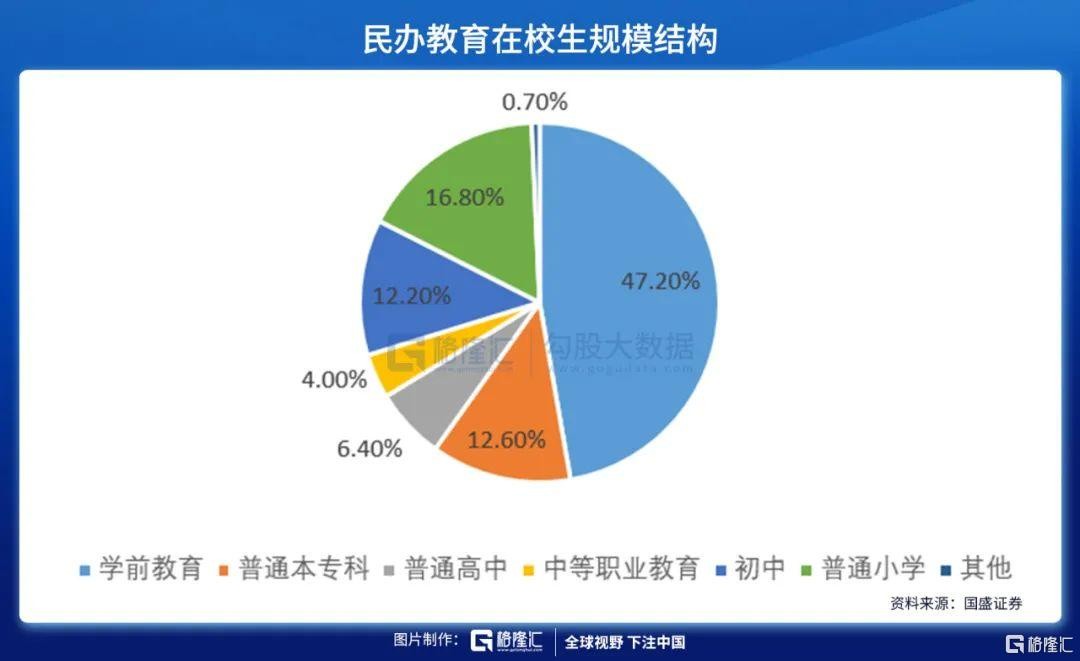

而另一方面,民办教育中,高教板块(普通本专科)在校生所占比仅为 12.6%,仅为学前教育的约四分之一,即使比起民办 K12,也仍有非常大的差距。在民促法实施条例落地后,政府的表态与对民办高教成果的认可极可能对这个板块产生二次催化。

通过横向对比,不难发现,整个民办高教在校学生人数在全体高校在读学生人数中占比是微不足道的,与国家所希望的职教人数:普通高教人数=1:1 的预期目标严重不匹配。显而易见,行业后续提升空间十分巨大。在行业格局中,以 2020-2021 学年为例,中教控股所拥有的学生数量居于业内榜首(此时尚未将锦城学院并表),后续并表更会进一步稳固行业龙头地位。

二.企业经营

从公司财务数据来看,在《民促法实施条例》保障扩张并购以前,公司既有业务内生增长稳健。公司上市后外延并购加速,叠加内生稳健发展,驱动收入端保持较高速增长。FY2018-FY2020 公司营收实现 43.8% 的复合增长,FY2020 全年营收同增 37.0% 至 26.78 亿元,而 FY2021H1 营收进一步同增 38.6% 至 18.23 亿 元。利润端亦在上市后实现提速增长。公司 FY2014-FY2017 经调整净利润 CAGR=16.0%, 复合增速高于同期收入增速,学校运营逐渐成熟后盈利能力持续改善。由于并购院校盈利能力弱于上市前自建学校,故利润端复合增速低于同期收入复合增速。

毛利率保持续保持在 60% 左右。伴随着公司学校数量增多,运营体系逐渐成熟并形成闭环,近期表现来看,公司 FY2020/FY2021H1 毛利率分别为 59.8%/59.1%,保持接近 60% 的较高水平,在一定程度上体现公司以成熟本科标的为主的并购策略下,标的学校自身办学水平较高,未对公司的毛利率造成过大下滑压力。短中期销售费用率及财务费用率受并购标的影响有所提升,致使经调整净利率有所下降。在民促法完善扩张并购以后,上市后公司可以通过并购扩张,旗下学校数量快速增长,运营未成熟院校数量有所增加,整体销售费用率及财务费用率有所提升,伴随并购后整合推进,中长期看费用由仍有提效下降空间。

在经营数据端:中教控股总共运营海内外 14 所院校,在校生规模近 28 万人公司旗下广东白云学院及白云技师学院创办于 1989 年、江西科技学院创办于 1993 年,经过 30 余年发展,公司目前已发展为办学网络辐射全国多省及海外的领先民办教育集团。目前,公司旗下拥有 14 所学校(包括 2021 年 7 月公告并购、尚未并表的成都锦城学院),包含国内 11 所学校以及海外 2 所学校。办学层次方面,公司目前在旗下院校划分为高等教育分部(包括统招本科、专科及专升本)、职业教育分部(技师学院)以及国际教育分部(海外本科、硕士研究生)。

三.政策因素

民办高教风险消除,有望促进相关板块估值提升。

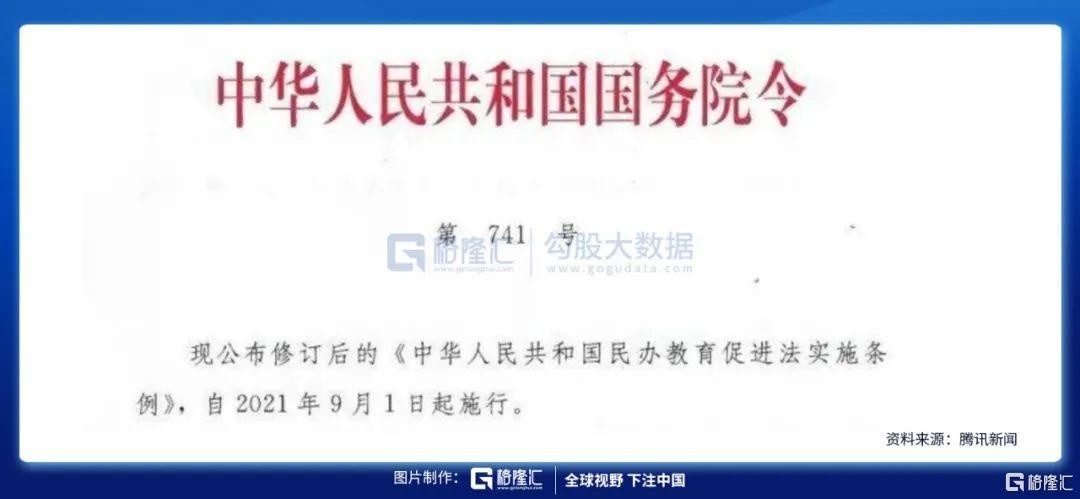

《实施条例》对于民办高中、高教、职教未在兼并收购、协议控制及关联交易等方面做出限制,并允许利用关联交易的形式保障实控人的相关利益,至此,最大的利空终于靴子落地;这意味着未来有望通过内生增长 + 外延并购加速发展。且营利性民办学校的发展基金提取比例从 25% 降至 10%,民办学校利润分配的弹性进一步增加。这些限制放宽等相关政策也为民办学校提供了更多发展空间。关联方交易的认可会降低市场对高教集团类公司的风险溢价要求,有效拔高公司估值体系。

教育是一个准入门槛非常高的行业,高教则特为尤甚,且收费周期与收费标准明显高于 K12 行业;因此,民办高教就有了以下几个特点。

牌照优势限定了供给门槛,所以民办高教学校,无论是本科或者是专科、职校,多年来整体数量保持在一个比较稳定的水平,总量维持在 700-800 所之间,政府对新颁发高教牌照采取非常严格谨慎的态度,并不间断撤销既有的民办高校编制,理由包括招生数、教学质量不达标等,其次是校园用地审批难的问题,校园用地从审批到投入运营,约 5-8 年,爬坡期非常漫长,因此集团化办学多采取并购的方法。但这两个部分都是可以通过政策宽松予以解决的;而在民促法实施条例落地后,中教控股以 24.458 亿元代价收购四川大学锦城学院 51% 股权,在未来这些因素市场都给予乐观预期。

同时,值得一提的是,由于双减政策对教育板块的冲击过大,部分 K12 巨头开始选择迈入早教、职教培训等领域,会间接对此赛道的 “原生土著” 造成间接性的损害并使得行业空间格局明显恶化。但是,高等教育所需要的牌照优势限定了供给门槛,并不会造成行业空间拥挤,这也是民办高教的赛道优势所在。

并购的推广,会有效实现公司主营业务量价齐升,共同推高公司业绩水平,并叠加估值体系提升,形成戴维斯双击。

四.结论与估值

在企业估值方面,中教控股目前是我国在校生规模最大的民办高教上市公司。政策背景放宽后,极大支持公司扩张并购行为。且公司并购团队成熟,在全产业链的前期并购及后期运营管理上,都有独特优势。目前公司旗下独立学院均已完成转设,新校区扩建即将投入使用,有望驱动公司后续办学规模和盈利能力增长。因此,市场预 FY2021-2023 归母净利润预测 14.54/17.27/19.95 亿元,同比增长 129.6%/18.8%/15.5%,对应的 EPS 为 0.64/0.76/0.88 元,根据即时现价,对应的 PE 值分别为 19.6X/16.5X/14.2X。

选取同类高教公司作比较,20A/21E/22E 的同类 PE 平均水平分别为 34.24X/10.14X/7.86X,首先,整个公司高教集团板块先需经历极端恐慌情绪后的板块估值修复,然后再享受《民促法实施条例》落地后整体估值拔高。然后,叠加考虑公司作为头部公司的龙头效应,以及高教集团并购能力与规模成正相关等要素,公司应当享受龙头溢价,当前估值水平仍属低估。

格隆汇声明:文中观点均来自原作者,不代表格隆汇观点及立场。特别提醒,投资决策需建立在独立思考之上,本文内容仅供参考,不作为实际操作建议,交易风险自担。