“半導體龍頭” 北方華創:沒有達到預期上限,就是低於預期? | 見智研究所

北方華創業務佔比最大的電子裝備增長不及元器件,國產化步伐緩慢增長。

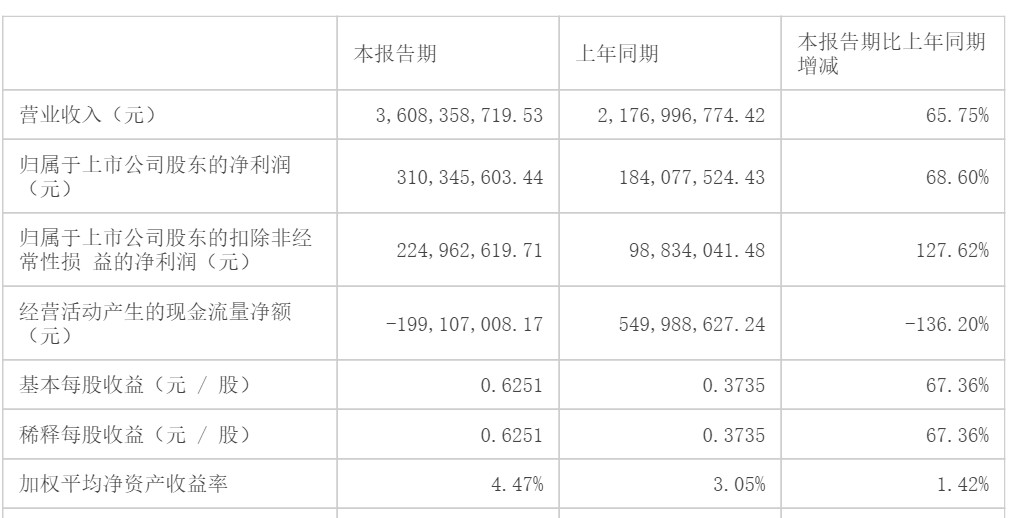

北方華創公佈了 21 年的半年報,業績符合此前預告同比增長 50%-80% 區間的中樞水平。

上半年營業收入 36.08 億,同比增長 65.75%,21 年 Q2 單季度收入 21.85 億元,同比增長 76.34%,基本符合市場預期。此前市場預期單季度收入 18.4~25.0 億元,同比增長 49%~101%。歸母淨利潤 3.10 億元,Q2 單季度盈利 2.37 億元,同比增長 50.67%,同樣符合預期中樞。

而作為上半年火熱的半導體設備龍頭業績未達到預期上限,在很多人眼裏相當是低於預期。

半導體設備國產化進程仍在突破階段

北方華創的薄膜沉積設備的需求較去年底雖然有所提升,但國產化率仍然未超 20%。

從長江存儲薄膜設備招標情況來看,北方華創中標 PVD 設備共 7 台,此前 20 年全年共中標 4 台,有了很大程度增長,但數量仍舊不及全球龍頭公司的零頭。

對比看 AMAT 中標長江存儲 PVD 設備共 20 台,CVD 設備 85 台,其他設備 20-30 台。

在華虹無錫上半年的招標中薄膜設備 100 多台,而國產設備僅 13 台,其中北方華創中標 5 台。

國產半導體設備仍在突破階段,海外龍頭設備高佔比難以快速撼動。

半導體設備毛利提升,高毛利的電子元器件增速快

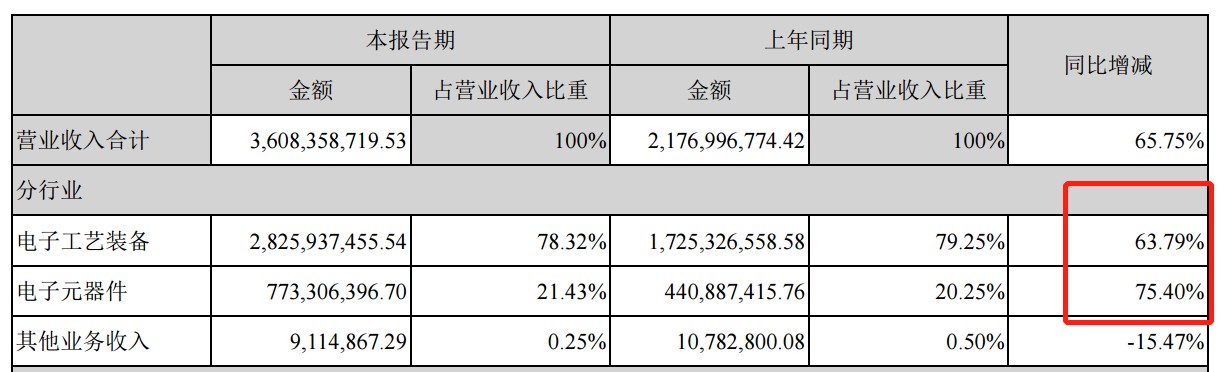

公司收入分類來看,佔比最大的電子裝備業務增速 63.79%,而電子裝備中貢獻最大的就是半導體設備。今年鋼材的漲價對公司設備利潤的影響並不大,半導體設備的提價足以覆蓋了原材料成本的上漲,從設備毛利率不減反增,同比增長了 6.19% 便可得到驗證。另一方面,二季度並非是半導體設備的傳統旺季,設備採購更多發生在下半年。

電子元器件業務,佔公司營業收入的比重有所提升,從去年同期的 20.25% 提升到了 21.34%。源於電子元器件業務增速較快,收入同比增長 75.40%。

電子元器件是公司毛利率最高的業務,高達 73.72%,且上半年毛利率還有所增厚,同比增長 8.20%。

上半年,電子元器件市場需求增長明顯,主要表現在下游客户對高端晶體器件、電容、電阻以及模塊電池的需求較為旺盛。來自新能車的需求爆發,使得產品處於供不應求狀況,公司在高端模塊電源產品中處於市場領先地位,因此受益於電子元器件需求的快速增長。預計,下半年高毛利的電子元器件業務還將繼續增長。

另外一點值得注意的是,公司在研發中的大筆投入,上半年用於研發的費用近 15 億元,同比增長 3 倍,占上半年收入的四成之多,可見公司對於技術儲備還是非常的重視。

鋰電設備進入寧德時代產線,業務貢獻較小

公司在 2013 年就開始佈局鋰電池設備的研發,在 2017 年鋰離子電池軋分一體機設備就已經成熟。目前公司鋰電產品主要是以雙層塗布機和半固態鋰電池熱複合機為主,用於鋰離子電池的生產過程。公司在今年 8 月份公開表示,產品已經供應寧德時代,但是對公司的業務貢獻還比較小。