最重要的 2/10 年收益率也倒挂了,美国衰退还有多远?

虽然美债收益率已经初步发出了衰退信号,但许多人宁愿忽略这一指标。研究甚至表明,对股票投资者来说,收益率曲线倒挂并不是一个很好的择时工具。

该来的还是来了!

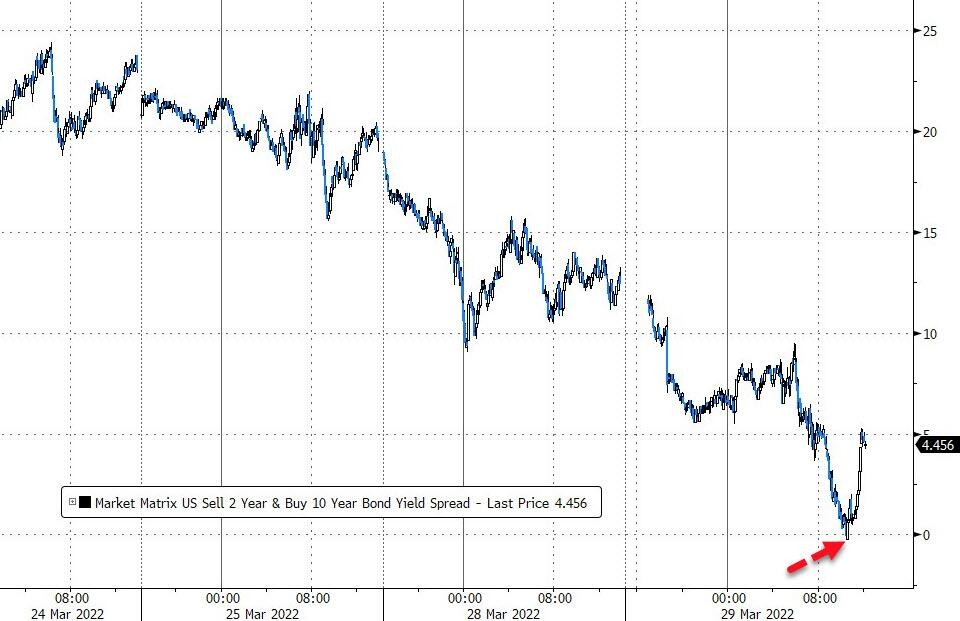

周二美股午盘时段,2/10 年期关键美债收益率曲线,也出现了自 2019 年 8 月以来的首次倒挂,2 年期美债收益率短线高于 10 年期收益率,息差一度收窄至-0.234 个基点,逼近 2019 年 8 月 28 日低点-6.634 个基点。此后该段收益率曲线很快反弹,未再倒挂。其余曲线(3/10、5/10、5/30、20/30)也跟随步伐全部倒挂。

此前交易员与分析师已经预警,2/10 年期美债收益率曲线倒挂迟早会来,但昨日就发生了倒挂,还是有些出乎意料,此前交易员预计该段曲线会在今年 6 月倒挂,高盛则预计将发生在二季度。

虽然只是短暂倒挂,但作为市场最受关注、研究最多和最准确的衰退预测指标,信号意味仍不言而喻。况且随着美联储强化加息预期,这次短暂的倒挂可能只是开始。

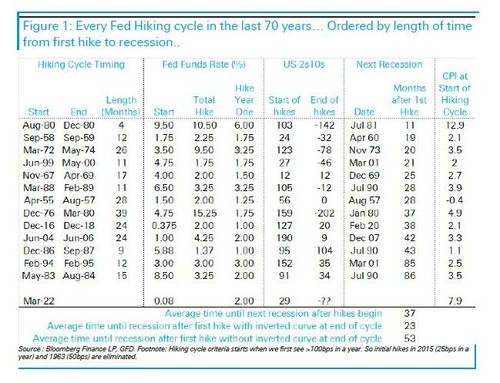

值得注意的是,在过去 70 年里,美国所有的经济衰退都是在 2/10 年期美债收益率曲线倒挂后才发生的,从倒挂到衰退平均需要 12-18 个月的时间。

因此从这个指标来说,美国经济衰退很可能即将到来!

为什么倒挂意味着衰退?

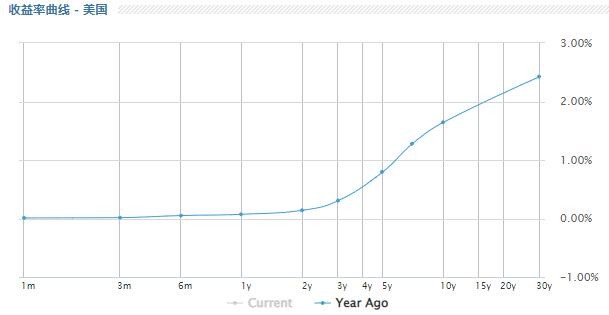

正常情况下,美债收益率曲线应该是一条从短期到长期向上倾斜的曲线,即长期美债收益率高于短期美债收益率,这是因为投资者若持有较长期债券,便需要承担通胀上升从而降低预期回报的风险,因此理应得到更多的补偿。

与此同时,美债收益率曲线趋陡通常意味着人们预期经济活动将走强,通胀和利率将上升,而曲线趋平则可能意味着相反的情况:投资者已经对经济增长前景失去了信心。

美国中短期国债收益率今年一直在迅速上升,反映出人们对美联储将加息的预期,而较长期美债收益率的升势则明显相对缓和,因市场担心政策收紧可能损及经济。

虽然加息可能是对抗通胀的武器,但其也可能通过提高从抵押贷款到汽车贷款的所有贷款成本从而导致经济增长放缓。

而对于金融体系,当收益率曲线变陡时,银行能够以较低的利率借钱,并以较高的利率放贷。相反,当曲线趋平时,他们会发现利润受到挤压,这可能会阻碍放贷。

这一指标还有待观察?

虽然美债收益率已经初步发出了衰退信号,但许多方面宁愿忽略这一指标。

机构方面

摩根士丹利认为,曲线倒挂是美联储货币政策下的 “自然结果”,并非预示着经济衰退。

高盛认为,比起上世纪 70 年代和 80 年代早期,这次的倒挂不会那么糟糕。由于短期通胀与长期通胀也发生明显倒挂,因此更早或更深层次的名义美债收益率曲线倒挂也并非不正常,只要实际收益率曲线平缓,适度倒挂的名义曲线并不是衰退概率的确定性信号。

私募股权集团 Brookfield 的管理合伙人兼首席投资官 Jim Reid 则 “雄辩地” 表示:

对我来说,我的想法很不一样。我不关心为什么曲线会倒挂,因为我认为传导机制是通过 “动物精神”。当曲线陡峭时,应该会鼓励企业行为,因为前端的借款成本相对于潜在回报较低。在反向曲线的环境中,理性的投资者/企业家/企业应该更加规避风险,要么将更多资金投入安全的前端资产,要么减少 “动物精神”,促进长期投资/经济活动。

分析人士据此指出,“夸大地说,如果 2 年期美债收益率达到 5%,10 年期美债收益率为 1%,那么理性的经济主体将极有可能把钱放在短端,等待更好的机会,无论长短端的负溢价如何”。

美联储方面

费城联储主席哈克周二驳斥了对收益率曲线趋平的看法,他认为这只是市场发出的一个信号,表明经济总体看起来健康且远离衰退。

他在周二的讲话中说:

“作为一名政策制定者,我必须综合考虑所有这些数据,以此提出一条务实的政策路径,而不是基于其中任何一个数据。”

路透社发表文章认为,目前,对美联储来说最重要的数据是通胀数据,美国通胀率正处于几十年来的高点,而实体经济似乎不仅强劲,而且强劲到足以承受美联储计划加息的影响。

据世界大型企业联合会 (Conference Board) 称,美国消费者信心本月有所回升,形容就业岗位 “充足” 的比例创下历史新高。同时周二公布的政府数据也显示,上月每个失业工人都有近两个职位空缺。

在过去两年中,消费者支出经受住了新冠病毒的反复侵袭,商品消费达到了一代人以来的最强水平。此外,尽管通胀和不断上升的利率可能会开始削弱汽车等大件商品的吸引力,但有迹象显示,美国人正在回归到疫情前的消费习惯,转而青睐旅游和外出就餐等服务。

因此路透社认为,美债收益率在这个阶段发出的信号还有待观察。美联储主席鲍威尔和其他联储官员表示,他们确实在关注收益率曲线,但不一定会对它做出反应。

不过,分析人士也指出,对于那些仍然相信 “消费者强劲” 和 “股市仍在走高” 的人来说,建议先看看消费者信心调查——随着通胀预期触及几十年来的高点,所有消费者信心指数都跌至几十年来的低点。

正如前纽约联储主席达德利(Bill Dudley)此前所写的那样,美联储对其框架的应用使其在控制通胀方面落后于曲线。这反过来又使得硬着陆几乎不可避免。

不是一个好的择时工具

与此同时,股市投资者也暂时不为所动。

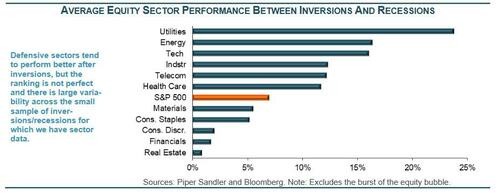

这是因为一项新研究表明,在收益率曲线倒挂和实际衰退开始之间的窗口期,股票和债券往往表现良好。

派杰投资公司(Piper Sandler)的全球政策主管 Roberto Perli 周二在和团队的一份报告中指出:

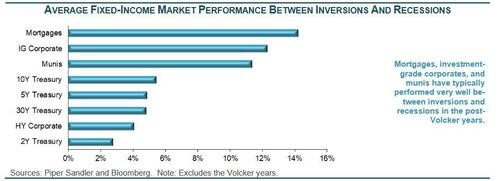

“在倒挂和随后的衰退开始之间,股市普遍升值。除了沃尔克时代,固定收益资产总是升值,其中抵押贷款、投资级公司和市政债券表现最好。”

Perli 写道:

“总体而言,对于股票和固定收益投资者来说,这个信息似乎很明确:一旦收益率曲线(或其中的一部分)倒挂,不要过于悲观——这样做很可能会影响业绩。”

特别值得注意的是,这项研究 “排除了沃尔克时代” 和 “股市泡沫破裂时期”。

无独有偶,景顺资产管理公司(Invesco)的全球市场策略师 Brian Levitt 也在 3 月 24 日的一份报告中写道:“虽然收益率曲线倒挂是预测未来经济衰退的良好指标,但对股票投资者来说,它并不是一个很好的择时工具。”

Levitt 说:

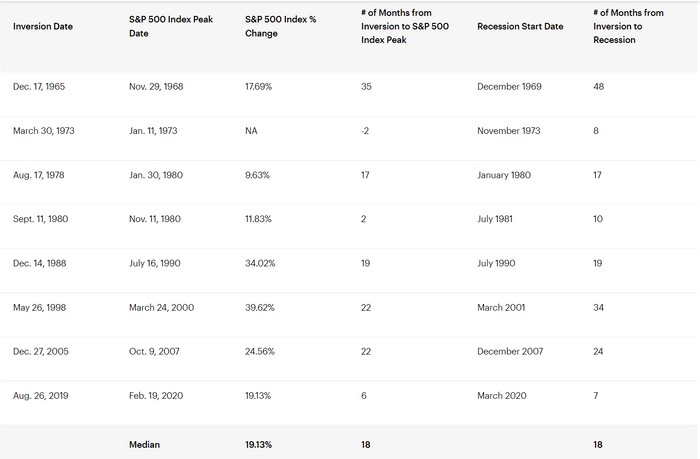

“例如,在 1988 年 12 月 14 日收益率曲线首次出现倒挂时抛售股票的投资者,错过了标普 500 指数随后 34% 的涨幅。那些在 1998 年 5 月 26 日再次发生这种情况时卖出股票的人,也错失了 39% 的额外上涨机会,事实上,标普 500 指数从每个周期收益率曲线倒挂至市场峰值之日期间的收益率中值为 19%。