美股跌到底了麼?摩根大通仔細算了算

摩根大通表示,長期資金外流不太可能發生,但如果從更短期來看,美股已經越來越接近底部。

對於許多希望通過抄底美股血賺一場的投資者而言,關鍵問題是這輪美股大拋售是否即將結束。

摩根大通(JPM)流動性研究部門策略師 Andrew Tyler 本週提供的一份調查報告或許能給投資者一些啓示。

策略師 Nikos Panagirtzoglou 從資金流動的角度分析,認為長期資金外流不太可能發生,而另一位分析師 John Schlegel 和他的團隊從倉位的角度分析,表示從短期看,美股越來越接近觸底。

從美股估值來看。基於 2023 年預期,標普 500 指數的市盈率是 15.8 倍,每股收益(EPS)為 249 美元,而基於今年預期,該指數的市盈率為 17.3 倍,EPS 為 228 美元;彭博社數據顯示,市場預期該指數的平均市盈率為 16.9 倍。

也就是説,對於投資者而言,股票現在並不便宜,需要更深的回調才會買進。

從宏觀角度來看,除了疫情帶來的不確定性外,俄烏衝突的走向仍然不夠明朗,全球供應鏈危機仍未得到有效緩解。

回到美國,激進加息將使美國經濟陷入衰退的呼聲越來越高。美國 4 月 CPI 比預期的水平更熱,仍處於 1982 年以來的 40 年高位附近。現在的問題是,美聯儲需要多久才能回到中性利率?

此外,衰退通常是由信貸緊縮導致失業率飆升引發的。考慮到企業資產負債表的狀況,信貸環境將以多大的速度轉變,從而迫使企業陷入困境?

長期資金外流不太可能發生

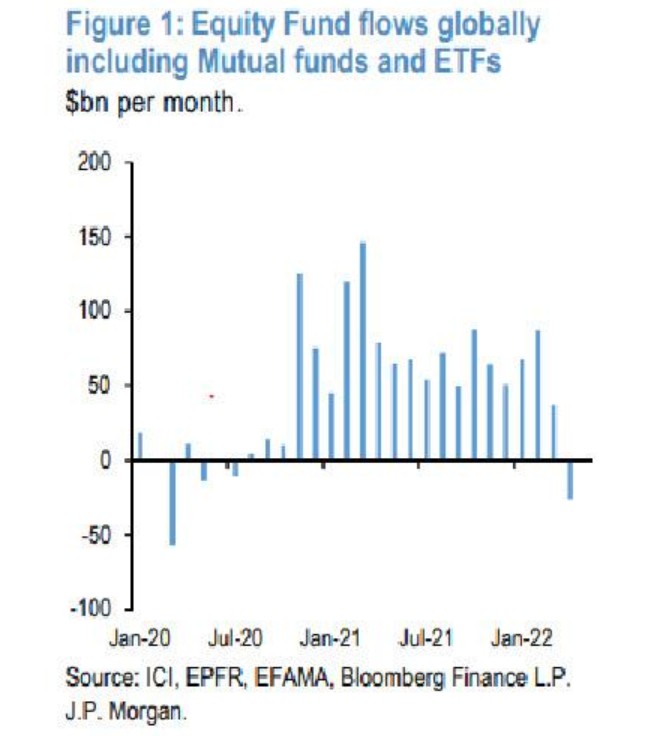

4 月份股票型基金流出資金創 2020 年 3 月以來最高記錄,有觀點認為這可能意味着股市已經開啓將長期持續的資金外流,但摩根大通對此持懷疑態度。

根據摩根大通的計算,今年以來,全球股票型基金的管理規模下降了 6.1 萬億美元,吐出了去年 60% 的漲幅。與此同時,債券型基金的管理規模年初至今損失了 2.1 萬億美元,吐出了去年 80% 的漲幅。

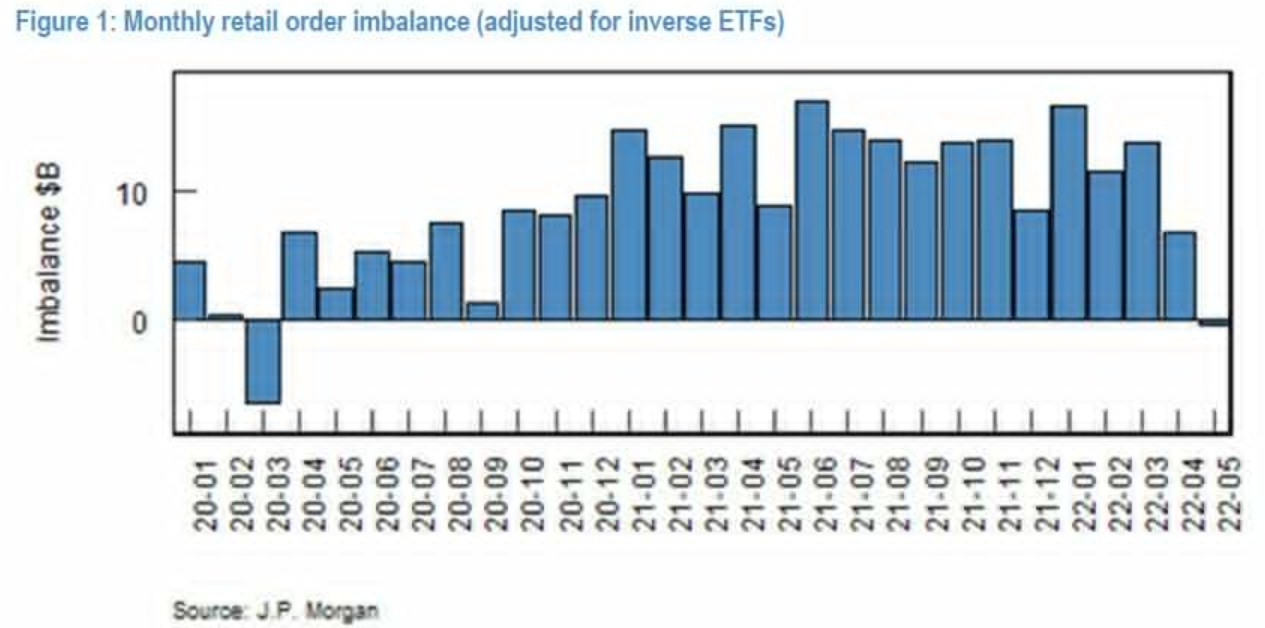

此外,摩根大通表示,至少自去年 10 月以來,美國較年輕的散户投資者羣體一直在規避風險,他們降低風險的能力似乎已經相當成熟。這類投資羣體一直通過個股而非股票型基金投資股市,因此短期內不太可能再出現大規模的拋售。

但要找到市場底部,必須找到哪些位置還有下降的空間:

首先是總倉位水平。摩根大通的戰術倉位監測工具 (Tactical Positioning Monitor,TPM) 顯示,在其 6 個倉位級別指標中,週一的倉位水平為-0.8z,低於歷史低位水平。歷史數據顯示,2016 年的低點為 2 月份的-1.4z,2018 年的低點為 12 月份的-1.8z,2020 年的低點為 3 月份的-1.6z。也就是説,總倉位還有下降的空間。

其次是散户拋售情況。鑑於 2020 年 3 月到去年年底的買盤規模相當大,摩根大通稱拋售可能需要一段時間才能逆轉這一趨勢,而最近的拋售還沒有完全達到 2018 年底或 2020 年 3 月的水平。

最後是 ETF 資金流入規模。摩根大通表示,ETF 在 2011 年底、2015 年底和 2018 年底出現的低點,都與大盤的低點相一致。今年以來 ETF 的資金流入規模與 2021 年同期的數字相比降幅十分明顯,那麼 2022 年是否會回吐 2021 年的所有增幅?

正如摩根大通所説,這些都是進入 “熊市” 的假設,本身並不一定會出現,但考慮到市場最近的表現,摩根大通 “不能排除這種情況會隨着時間的推移而出現”。

更短期內,美股越來越接近底部

摩根大通表示,如果從更短期來看,美股已經越來越接近底部。

目前北美多空基金的淨敞口和總敞口的降幅分別為 33% 和 30%,與 2016 年初和 2020 年 3 月的下降幅度相似。

過去 3 個交易日,個股的散户資金的淨流入一直為負值,與過去 6 個月的短期低點大致相符。

“風險” 因素 (如波動率、小盤股、盈利能力) 出現了 20 多年來最極端的下降,歷史上,標普指數在觸及類似極端後的 1-3 個月裏出現了反彈。

此外,投資者在股市上瘋狂買進防禦股、賣出週期股,接近有史以來最為活躍的一次。此外,日常消費品、非日常消費品股票的走勢尤為緊張。

另外,有觀點認為散户心態變化也是觀察美股是否已經觸底的一個維度。摩根大通寫道:“過去一週散户淨買入為 11 億美元,位於一年來 33 美億元的平均水平下方 1.5 個標準差。但更值得注意的是,他們於本週直接賣出,過去兩天共賣出 19 億美元,為 14 個月來最大的兩天資金流出。

事實上,在最近一輪拋售之前,散户購買衝動已出現緩和的跡象。在對反向 ETF 進行調整後,不僅 5 月初以來的淨流入自 2020 年 3 月以來首次為負,而且 4 月份的單月流入也是 2020 年 9 月以來最小的。

摩根大通指出,過去六個月,散户已經回吐了疫情爆發期間的所有收益。他們的體量也有所下降,目前約佔市場總量的12%,低於2021年1月峯值時的20%。

最後,摩根大通表示,這一次不太可能是傳統的 “投降式” 觸底,因為傳統的 “投降策略” 的典型特徵是,對沖基金迅速減倉以及系統性的宏觀策略。目前來看,採用這些策略的倉位已經不多了。相反,下一輪的拋售可能會更加循序漸進,從而更難準確預測底部。