美股 “戴维斯双杀” 来了?高盛大幅下调美股财报预期

高盛认为,美国金融环境趋紧、成本压力持续、营收增长放缓等三大因素,将令美国上市公司的利润在明年面对不小的压力。

高盛在华尔街的一众投行里,一直以来是偏乐观的那一个,尤其是对美国经济和美股,几个月前还给出了标普 500 指数 5100 点的目标价。

如今,这个老牌华尔街投行终于认输了。高盛承认,美股利润即将开始下滑,并称如果按照现在的趋势,标普 500 指数在年内有可能下探至 3150 点。

值得一提的是,目前市场主要还是通胀交易的逻辑,投资者普遍担忧美国经济将会衰退,但是如果即将到来的二季报坐实了美股上市公司盈利开始下滑,那么衰退交易可能就会取代通胀交易成为主流。

高盛警告:美股利润即将开始下滑

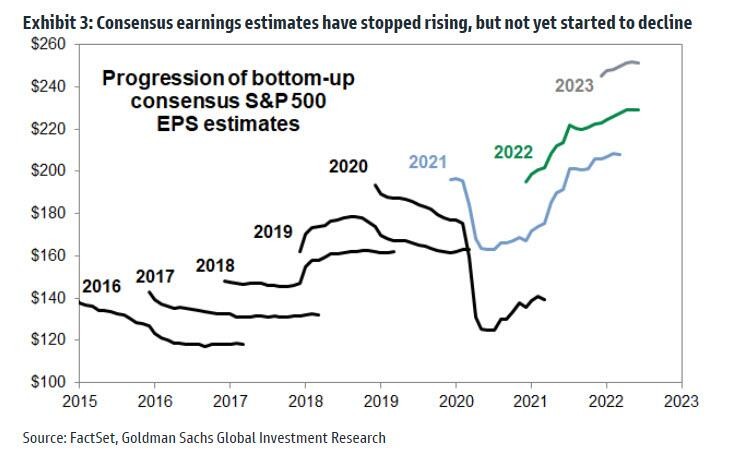

高盛策略分析师 Ben Snider 认为,市场给标普 500 指数中的上市公司在 2023 年的利润和利润率的一致预期尽管没有再进一步增长,但依然 “太乐观了”,有可能在明年这些公司的表现会不及预期。

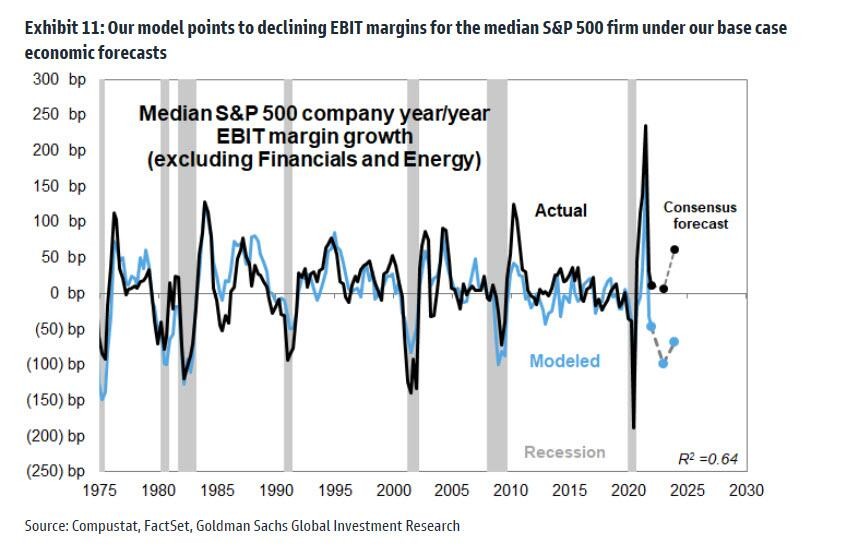

他进一步认为,在非衰退基本情况下,标普 500 公司明年息税前利润率将下降 0.7 个百分点。

这和市场目前的一致预期并不一样。市场预期的中位数认为,明年这些公司的息税前利润率有望增加 0.6 个百分点。

美股上市公司利润率为何遭挤压?

高盛认为主要有三大因素:美国金融环境趋紧、成本压力持续、营收增长放缓。

高盛的分析师 Chris Hussey 说:

如果我们的模型被验证是正确的,我们可能会看到未来美股的利润大幅下降。假设预期营收没有变化,仅由于利润率被压缩就可能会降低明年股票每股收益中位数增速从正 10% 到 0%。

最后,高盛称:

我们继续建议投资者关注他们对盈利前景相对有信心的股票,包括增长稳定的公司和医疗保健行业,后者在过去几次的衰退中,每一次利润都在增加。

本月早些时候,高盛称,从历史上来看,在美联储的加息周期中,美股通常要到美联储放松货币政策时,才能触底反弹。如今的美股抛售,恐怕才是刚刚开始而已。

高盛全球市场策略师 Vickie Chang 的研究显示,自 1950 年以来,标准普尔 500 指数下跌幅度至少达到 15% 的情形已有 17 次。其中,有 11 次股市触底反弹是在美联储再次转向放松货币政策的时候。

今年以来,标普 500 指数的表现可以说是 1932 年以来最糟糕的上半年。

但是,美联储的加息进程远远没有结束。美联储加息 75 个基点后,市场普遍预计,7 月美联储将加息 50 或 75 个基点。之后,由于美联储要继续对抗通胀,加息的脚步也不会停止。

衰退交易越来越近

本月,诸多华尔街投行警告投资者,衰退就在眼前。

加拿大帝国商业银行首席投资官 David Donabedian 认为:

我认为市场并不会继续以这么快的速度下跌,但是真的很难说市场已经跌到底了。

他称,他不鼓励客户试图在当前 “逢低买入”。他认为,即使在经历了严重的抛售之后,美股看起来仍然不便宜:

市场的盈利预测对未来仍然过于乐观。

我们的感觉是,如果下一个通胀数据再次非常高,美联储可能会更大幅度地加息,从而带给美股市场更多风险。

法国兴业银行美国股票主管 Manish Kabra 在上周警告说,美股的熊市可能还会持续更长的时间,他写道:

今年以来,美股投资者一直保持着去风险、重防御和下调估值的心态,因为在当前整体经济低迷的环境下,美联储采取激进的加息行动会造成附带损害,这也是促使我们对美国消费股、金融股和小盘股持看跌立场的原因。

如果美联储没能控制住价格,那么美国的经济将陷入犹如 20 世纪 70 年代时的那种滞胀情景,并且可能会推动标普 500 指数从目前的水平再度下跌 33% 至 2525 点。