淨利潤增長超 4 倍卻 “扛不住” 股價 博騰股份、藥明康德·····亮眼成績單背後 CXO 企業的增長邏輯是什麼?

作為醫藥行業的 “賣水人”,CXO 企業的價值會始終隨着全球創新格局的變化而調整,或許已經迴歸到了真正體現其價值的時刻。

隨着 A 股半年報披露季的來臨,部分醫藥企業曬出了成績單。

截至 27 日收盤時,共有 9 家醫療研發外包(申萬行業分類)公佈了半年報或半年業績預告,除了藥明康德無可撼動的營收 “龍頭地位” 外,其餘幾家企業都呈現了不同程度的增長。博騰股份、凱萊英、昭衍新藥歸母淨利潤增長幅度超 100%,博騰股份營收同比增長達到了 205%~215%,淨利潤更是同比預增高達 455%-465%。

雖然其餘企業仍未公佈成績,但可以根據一季度報預測的是,上半年 CXO 企業的業績都不會太差。

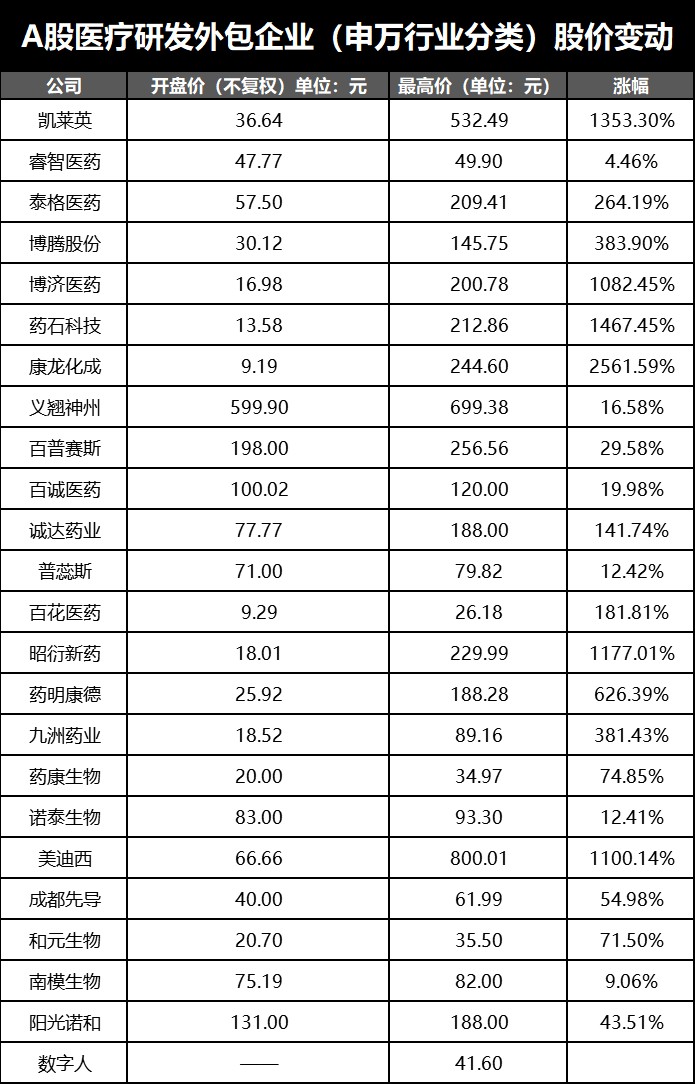

業績向好,但是二級市場仍持觀望態度,在 A 股市場的 24 家醫療研發外包企業中,僅有 7 家企業股價略有上漲,接近 70% 的公司均呈現了不同幅度的下調。

在藥明康德全球 TOP10 的 “光環” 下,CXO 行業曾經被認為是醫藥行業中最能與全球龍頭 “搏上一搏” 的領域,也曾隨着創新 “熱” 一度成為二級市場中的 “火箭股”,比如百花醫藥一年內拉出過 24 個漲停、藥明康德市值曾站上 5000 億的高點,一度超過全球 CRO 龍頭艾昆緯。如今,隨着股價的回落,CXO 企業或許已經迴歸到了需要真正體現其價值的時刻。

業績背後:有人歡喜有人憂

7 月 26 日,藥明康德正式發佈半年報:營收 177.56 億元,同比增長 68.52%,歸母淨利潤 46.36 億元,同比增長 73.3%,延續高增長態勢。從營收結構看,除了國內新藥研發服務部 ,藥明康德其他主業板塊營收均同比增長。其中,受益於新冠訂單交付,化學業務實現翻倍增長,實現收入 129.74 億元,同比增長 101.91%。分地區來看,公司來自美國客户收入 119.09 億元,同比增長 104%;來自歐洲客户收入 18.53 億元,同比增 24%。

博騰股份 2018-2021 年,淨利潤分別為 1.25 億元、1.86 億元、3.24 億元、5.24 億元,僅僅今年上半年的盈利,便超過了公司過去四年淨利總和。超過 400% 的淨利潤增長,來自於近年持續加大市場推廣和商務拓展。年報顯示,博騰股份 2021 年引入新客户 113 家。其中,2022 年 2 月,公司收到了輝瑞一個達 6.81 億美元的訂單,公告顯示訂單履行時間為 2022 年度。

去年與輝瑞就新冠藥籤訂了近百億訂單的凱萊英,預計營業收入約為人民幣 47.91~50.58 億元,增長約 172.18%-187.37%;預計歸母淨利潤 16.44~17.43 億元,同比增長約 282.99%-305.97%。根據凱萊英發布的報告顯示,在 “大訂單” 效應、產能釋放帶動下,小分子業務爆發式增長,收入同比增長約 180%,同時,公司新興業務各板塊均展現出強勁的增長態勢,收入同比增長約 150%。公司進一步優化運營體系,產能利用率和運營效率得到有效改進,營業收入的高速增長亦帶來了規模效益的釋放,助推盈利能力的大幅提高。

昭衍新藥預計 2022 年上半年實現歸屬於上市公司股東的淨利潤約 3.41 億元~4.02 億元,同比增加約 121.8% 到 161.8%。

有人歡喜有人憂。作為曾經被視為 “牽制” 藥明康德的康龍化成,成績卻不怎麼理想。康龍化成披露公司上半年預計營收 45.67 億-46.65 億元,同比增長 39%-42%;預計淨利潤 5.65 億-6.1 億元,同比增長僅 0%-8%。康龍化成曾表示在 CDMO 業務方面,今年 2 月其位於紹興的廠房開始投入使用,目前還處於爬坡期並沒有滿產,訂單已經開始逐步交付。在臨牀 CRO 業務上,疫情導致了運營成本增加。而大分子和基因細胞治療業務的增速慢於整體業務增速,則與海外產能的建設有關。

千億美元市場 “中國製造” 將向何方?

目前,全球頭部的 CXO 企業尚未公佈半年報數據,但是從去年的年報來看,全球排名最靠前的兩家 CRO 公司萊博科與艾昆緯的收入均超過 100 億美元,優勢地位牢不可破。國內僅有藥明康德能在 TOP10 中孤軍奮戰。全球 CXO 企業受疫情影響的訂單也在逐漸恢復中,格局預計不會發生太大變化。

根據 Frost & Sullivan 研究,2021 年預計全球 CRO 市場規模為 731 億美元,全球 CDMO 市場規模為 733 億美元,中國主要 CXO 企業 CRO 業務板塊營收佔整體市場僅 8%。

Pharmapeojects 數據庫顯示,從在研藥物數量變化情況看,2021 年全球在研藥物數量為 18582 個,同比增加 845 個,同比增長 4.8%,延續了温和增長的態勢,意味着未來進入市場的新藥數量仍將穩定增加。

巨大的增長潛力、不斷增加的市場需求,對於國內的 CXO 企業來説,加快 “圈地” 的步伐無疑是搶佔市場先機最有效的手段,僅以近一個月為例:凱萊英聘任新 CTO,協助開展技術開發及美國市場開拓,建立領導波士頓研發中心;昭衍臨牀監測通過 CNAS 審評,標誌着其大分子分析及基因擴增檢測領域能力達到標準化水平;和全藥業宣佈其位於常州的全新大規模連續化生產(流動化學)車間投產;藥明康德宣佈計劃在新加坡建立研發和生產基地······

在國內 CXO 企業邁大步的同時,競爭已經悄然來臨:2021 年,輝瑞將原隸屬於輝瑞醫院治療業務的 CDMO 業務部門拆分並獨立運營,命名 “CenterOne”,一舉成為全球第六的 CDMO 企業;2022 年 6 月默克位於美國威斯康星州的維羅納工廠擴建項目正式投產。國內的藥企們如百濟神州、恆瑞醫藥也在自建 CXO 團隊,或許是想擺脱對 CDMO 公司的依賴。

而全球的 CXO 們也沒有停下加速擴張的腳步:6 月,查爾斯河宣佈英國新生產設施投產,主要用於 GCT CDMO 業務;7 月 ,Catalent 宣佈進行組織架構調整,將生物製藥以外的三個業務板塊進行了整合,Lonza 宣佈計劃在瑞士施泰因建造大型商業化藥品灌裝加工設施,三星生物簽署仁川自由經濟區土地購買協議,用於建設第二座生產園區······

在競爭格局相對固定、不斷有新玩家入局的情況下,對於本土 CXO 業績的向好,無論是行業內還是資本市場都有預期,但是對於 CXO 領域來説,或許更應該關注的是,更長期的發展及如何保持穩定的增長。

亮眼的成績中,不難看出疫情在其中的推動作用。全球疫情的蔓延激發了國內外醫藥研發的高潮,尤其是一直為 CXO 企業貢獻大量訂單的跨國製藥企業。但是在疫情利好逐漸消退的情況下,或許需要找到一個能夠支持本土 CXO 企業參與全球競爭的增長邏輯。

從看 “市值牛” 到看 “業績牛”

曾經的醫藥行業,是投資人眼中的 “香餑餑”,大批熱錢的湧入,讓行業看上去 “繁花似錦”。但是繁華背後,泡沫也悄然迅速膨脹。

如今,“創新” 泡沫消散,市場對於企業自身研發實力的愈發重視,讓 CXO 這個伴隨着創新風向吹起來的領域,也在迴歸理性。對於 CXO 企業的關注點,也從市值回到業績。

Choice 數據顯示,除今年 4 月底剛上市的藥康生物沒能趕上上一波大漲的行情,其餘企業均有過大幅增長。漲幅最高的康龍化成股價一度達到 244.6 元,相比上市價格增長 2561.59%。

如今,隨着泡沫出清,創新價值迴歸理性,曾經跟着創新風向走高的 CXO 企業們市場估值也在回落,根據 E 藥經理人的統計,24 家企業的股價相對於最高點已經平均跌去了 55% 左右,跌幅最高的博濟醫藥達到了 95.79%。

有投資者曾經將企業的估值和公司內在價值形容為鐘擺:鐘擺總是圍繞着一箇中心值在一定範圍內作有規律的擺動,而在證券市場中,這個中心值就是公司的內在價值。但實際上鐘擺停留在中心值的時間非常短暫。相反,鐘擺幾乎始終不斷地在高估和低估之間左右來回擺動。但是,只要擺動到接近端點,鐘擺遲早必定會擺回中點,也就是所謂的價值迴歸。

PEG(市盈增長比率)被認為是判斷企業未來增長性的標準之一,而 PEG 為 1 的時候則為認為是最接近企業的真實價值。根據 Choice 數據顯示,18 家 CXO(PEG 正值)相關企業的歷史 PEG 平均值為 1.01,已經非常接近合理值。而這個數據在整個 A 股生物醫藥板塊的平均值為 5.43。

雖然 PEG 並不能完全代表企業真實價值的合理性,但是也從某個方面説明,醫藥行業的整體估值或許依然偏高,而 CXO 已經率先開始了價值迴歸。作為醫藥行業的 “賣水人”,CXO 企業的價值會始終隨着全球創新格局的變化而調整,或許已經迴歸到了需要真正體現其價值的時刻。

文章來源:E 藥經理人,原文標題:《淨利潤增長超 4 倍卻 “扛不住” 股價 博騰股份、藥明康德·····亮眼成績單背後 CXO 企業的增長邏輯是什麼?》