美股散户疯狂进场之际,内部投资者抛股创 1 月来最猛,“大空头” 警告市场在犯傻

这次,美国散户会成为接盘侠吗?

6 月中开始,美股持续反弹,令不少担忧美国宏观经济和股市风险的机构不知所措。

哪怕美联储的激进加息从未间断,哪怕机构不断警告美国经济衰退近在眼前,但是似乎依然挡不住美股反弹的步伐。

这是为什么呢?

原因只有一个:散户。

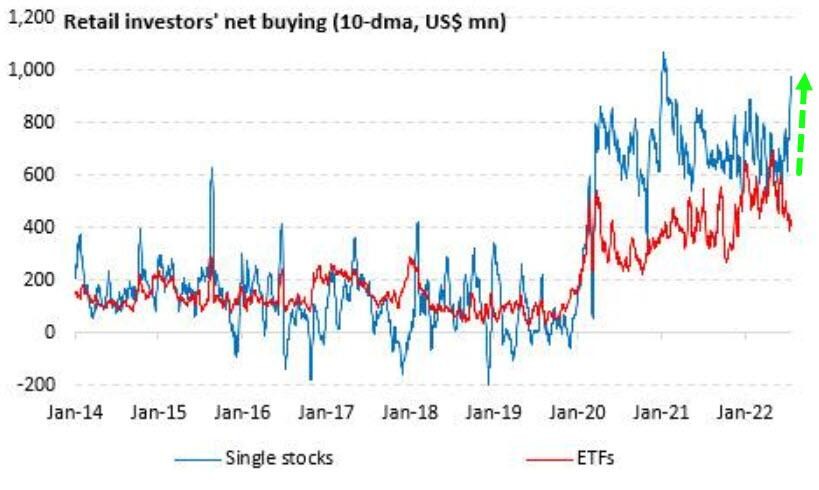

在过去几天,散户投资者的资金依然是市场反弹的主要驱动力,总买盘一直高于今年以来的平均水平(过去五天平均买盘为 13.6 亿美元),散户青睐的股票集中在特斯拉、英伟达、苹果、AMD 和亚马逊等大型科技公司上。

高盛指出,他们再次看到了超大规模的看涨期权购买,其繁荣程度甚至逼近 2021 年散户炒股热潮时的水平。

美国跨国金融科技公司海纳国际称:

有迹象表明,散户在追逐当前美股的这波涨势。在一天的第一个交易小时内,我们看到看涨期权买盘超过看跌期权买盘的程度,达到上次散户(逼空)热潮以来之最。

有买就有卖,那么,这么热络的美股交易,是谁在卖出股票呢?

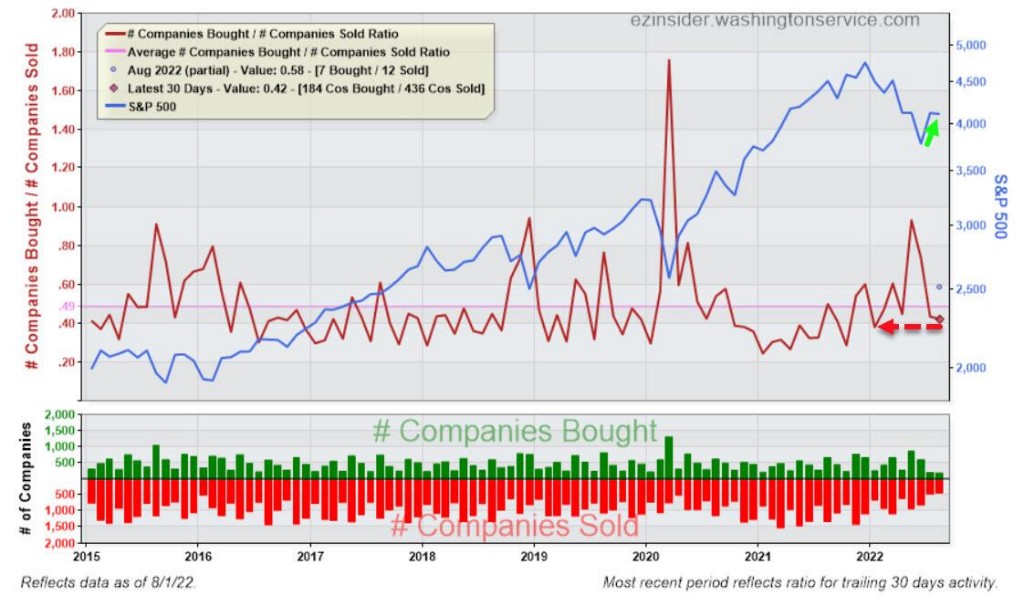

其中的主力之一,是各家上市公司的内部人员。

有媒体报道称,随着道琼斯指数录得自 2020 年美国大选以来表现最好的一个月,企业内部人士继续以更快的速度抛售股票。华盛顿服务机构(Washington Service)汇编的数据显示,这些企业内部人士抛售比买入多 2.3 倍,是自今年 1 月市场出现抛售潮以来的最高水平。

企业内部人员的交易动向,往往能够为市场的走向提供一些重要参考。

Leuthold Group 首席投资策略师 Jim Paulsen 认为:

总的来说,在从低点反弹的过程中,没有内部员工介入并买入他们的股票,这确实让我感到担忧。

他们并非破坏交易,但是他们的操作是一张重要的信任票,这是我们需要注意的。

市场现在关注的是,散户是不是在 “逢低买入” 之后,仍然无力抵抗美国衰退的经济,从而这些股票变成他们的烫手山芋?

Bokeh Capital Partners 首席投资官 Kim Forrest 表示:

当前有很多事情是不确定的,因此企业内部人员可能会说,在 7 月的股票表现不错之后,我们赶紧再抛售一些股票。

不过市场有分析怀疑,逢低买入的散户未来可能会承受相当大的痛苦:如果一切都那么好,为什么这些大企业的内部员工还要抛售股票?为什么这些公司要么冻结招聘,要么已经开始大规模裁员呢?

曾经预测到 2008 年金融危机的 Michael Burry 再次警告:

市场的 “傻劲” 从没有消失,市场正在 “犯傻”。

这位电影《大空头》的原型、Scion Asset Management 的创始人把当前的美国市场和安然丑闻爆发前、911 恐怖袭击之前的情形相提并论,并说:

在 1929 年大萧条之后,1968 年美国动荡之后、2000 年互联网泡沫和 2008 年金融危机之后,那种把牛市转变为泡沫的傻劲从未消失。

不过,目前还不清楚这位常常在社交媒体上发表一些前言不搭后语的话的投资人究竟所指为何。