“油價將在年底飆升”!高盛繼續唱多,這是詳細的看漲邏輯

高盛的看漲觀點得到了三個驅動因素的支持:(1)原油市場仍然供不應求——創紀錄的零售燃油價格無法阻止 6 月和 7 月的市場短缺,而現在的價格要低得多,有助於支持需求;(2)即使假設期貨現貨價格存在歷史性缺口,也需要更高的布倫特期貨價格;(3)原油仍然是最便宜的能源,可以替代天然氣。

經濟衰退陰霾令市場需求預期承壓,上週 WTI 油價創下 4 月份以來最大單週跌幅,大摩指出,高油價開始破壞需求超級週期見頂,不過 “原油旗手” 高盛依舊看多,稱油價有強勁上行風險,下半年布倫特原油或升至 130 美元/桶。

高盛分析師、能源研究主管和高級大宗商品策略師 Damien Courvalin 認為,一旦市場對經濟衰退、俄羅斯生產復甦和美國 SPR 釋放的擔憂緩解,油價上漲的可能性仍然很大。

即使假設所有這些負面衝擊發揮作用,油價上漲的理由仍然很充分,原油市場供應短缺的程度仍然超過我們的預期。

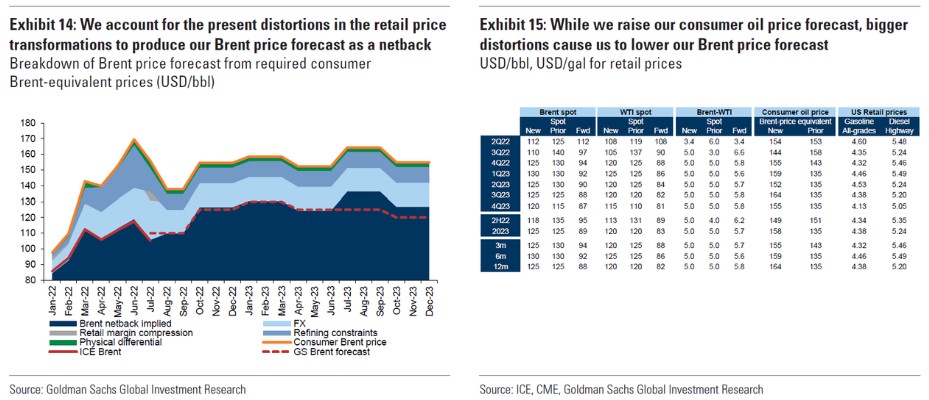

高盛將第三季度和第四季度的布倫特原油價格的預測分別下調至每桶 110 美元和 125 美元,此前為每桶 140 美元和 130 美元。另外,高盛對 2023 年的預期維持每桶 125 美元不變。

Courvalin 和他的團隊預計,以目前的價格,原油市場將繼續處於不可持續的供給短缺狀態。因此,平衡油市供需仍然要靠經濟持續放緩背景下的石油需求破壞,在這方面高盛比市場共識更謹慎。高盛認為,這需要布油當量燃料零售價格大幅反彈到 150 美元/桶,而這意味着美國汽油和柴油零售價格在 2022 年第四季度達到 4.35 美元/加侖和 5.45 美元/加侖。

具體來看高盛是如何推演出 “油價將在年底飆升” 的。

何為 “正確” 的油價?高盛的價格預測框架

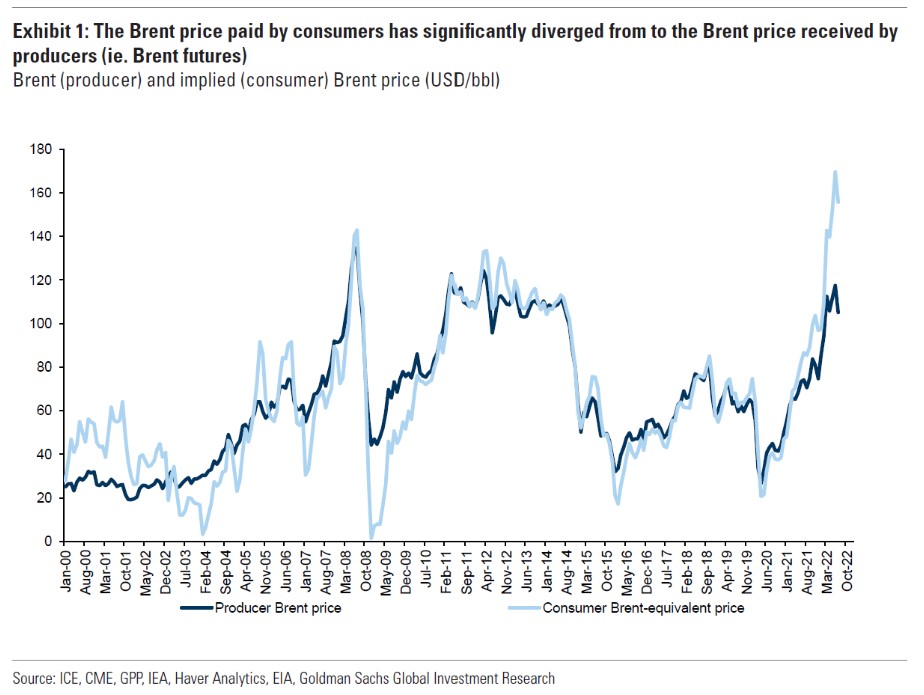

高盛承認,其看漲觀點需要先解決布倫特原油與布油當量的全球原油現貨之間的巨大價差。今年 6-7 月布倫特原油平均價格為 110 美元/桶,而後者為 160 美元/桶。

Courvalin 指出,從好的方面來看上述價差在油價崩潰之前接近其預測,從壞的方面來看價差比預期大,更糟糕的是,高盛對原油現貨的預期並沒有導致更多的需求破壞供應短缺。

正如高盛所解釋的,對於油價而言有兩大價格因素對原油市場至關重要:

- 消費者支付的原油現貨價格(燃料零售價格),因為其推動了需求彈性;

- 生產商購買的原油價格,因為其驅動着供應彈性。

2021 年以前,兩者之間一直保持較穩定的關係,但後來隨着從原油轉化為燃料的每一個步驟都嚴重扭曲了價格,兩者之間的價差不斷被拉大。俄羅斯能源與歐洲天然氣危機也可能是這一價差擴大的原因。

理解了兩者價格的脱節,就可以理解高盛對布油期貨預測的框架和結論,鑑於創紀錄的低庫存和缺乏供應彈性,原油現貨價格是原油市場的關鍵平衡機制。這使得該行在其基本模型中求解零售價格,即實現需求彈性的水平,並隨後得出其布倫特期貨價格預測。因此,高盛將原油現貨價格表述為面對"消費者"的布倫特價格,即其估計消費者和全球經濟實際支付的布倫特油價。

回顧過去,高盛對 6 月和 7 月的布倫特月度平均價格的預測是 125 美元和 140 美元/桶,而其預測布油消費價格為 150-160 美元/桶。但實際上,前兩月的布油期貨價格為 117 美元和 105 美元/桶,低於高盛的預測;而布油消費價格為 150-170 美元,略高於其預測。

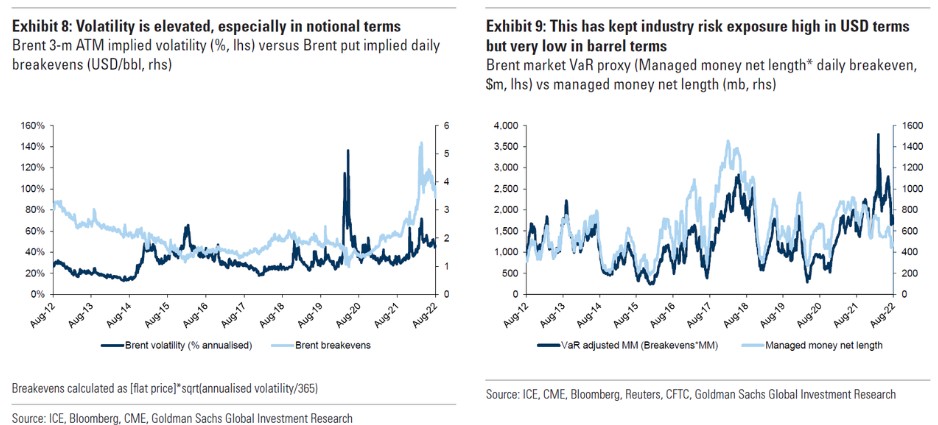

總結來説,這種創紀錄的高溢價、布倫特原油價格的新一輪暴跌以及當前處於極端低位的原油現貨溢價,都可以歸咎於不斷下降的大宗商品期貨市場流動性。此外,原油倒掛的極端水平也用同樣的理由解釋。

兩大因素破壞原油基本面,現貨期貨價格傳導機制扭曲

新冠疫情和對俄羅斯持續的能源制裁成為對原油基本面兩個史無前例的破壞因素,兩者都推動了價格波動的急劇上升,而這一趨勢很快就被極端的庫存水平所加劇。

更重要的是,這種波動迫使投資者遠離商品市場,從而更進一步支持了價格的波動。這種自我強化機制的一個關鍵驅動力是使用風險價值(VaR),即投資組合在給定置信區間的定義時期內的潛在價值損失。

當價格和波動性上升時,與一定數量的商品相關的風險值也會上升,迫使商品市場風險經理減少他們的交易規模,即使實物市場的規模沒有變化,也會留下縮減的頭寸。類似的説法也適用於銀行和交易商,大大降低了生產商的對沖能力,進一步限制了他們對未來生產的投資能力,因為再投資率需要降低,以配合油價的更高波動性。

高盛認為,這種遠大於預期的巨大價差主要與俄羅斯能源和歐盟天然氣危機有關,其影響到的三大因素包括清潔貨運、歐盟天然氣價格和美元都對原油市場產生衝擊。而 7 月份較弱的煉油利潤和美國政府繼續通過税收減免和補貼來壓制零售價格的努力而部分抵消。

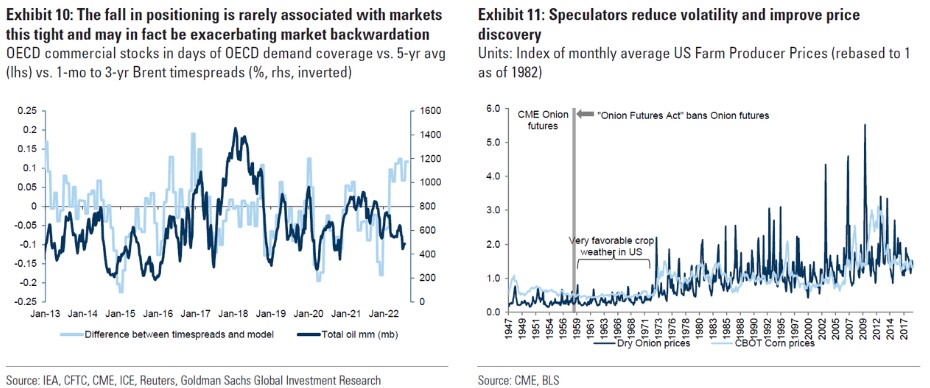

由於高盛之前認為商品是真實的資產,能為當前的供需不平衡定價,因此在其邏輯中,投資者對商品期貨的交易有助於將預期的供需變化轉化為直接的價格信號。從本質上講,投資者的參與有助於平滑基本衝擊,激勵供應和需求彈性,以防止短缺或中斷的結果。

當然,這並不意味着現貨價格形成機制被打破了,因為明顯目前的現貨價格仍然準確地反映了近幾個月的實物市場非常緊張。但是因為俄烏衝突和歐洲天然氣危機的影響下,期貨商品價格的傳導機制被扭曲了。

看漲原油的四大驅動因素

高盛繼續解釋其看漲的驅動因素:

- 其最新的基本供需預期。

- 通過需求彈性來平衡原油市場所需的現貨價格水平(面對創紀錄的低庫存和無彈性的供應,這是唯一剩下的緩衝區)。

- 現貨價格和期貨價格之間的預期差距。

- 投資者從商品期貨市場流出的情況變化。

高盛認為,從基本面來看,原油供應繼續令人失望,而需求則受到反覆的疫情影響和歐洲天然氣危機的影響依舊高漲,按照 Courvalin 所説,原油需求比預期更加堅挺。高盛認為,因為商品市場需要平衡,庫存不可能歸零。

換句話説,在經濟持續放緩的基礎上破壞需求,需要通過高額的零售燃料價格來結束市場赤字。即使謹慎地假設經濟增長比經濟學家的更弱,高盛預測布倫特消費價格在 22 年第四季度和 2023 年需要平均達到 150 美元/桶。

然而,預測布倫特原油期貨缺乏流動性則使得高盛不得不假設布油現貨和期貨價格之間的價差從歷史上的寬泛水平小幅縮小到 5 美元/桶,直到 2023 年。因此其預測 22 年第四季度和 2023 年的布倫特金融價格為 125 美元/桶,而之前為 130 美元和 125 美元,都遠遠高於目前低於三位數的布倫特價格。

缺乏投資者參與的的流動性短缺使得高盛對其 22 年第三季度的預測進行了最大的下調,現在是 110 美元/桶,而之前是 140 美元/桶。這一修訂説明,現貨價格的下調反映了俄羅斯供應量增加和 SPR 釋放速度快於預期;以及布油期貨價格對現貨價格折價反映了美元走強和粘性高的實物溢價。

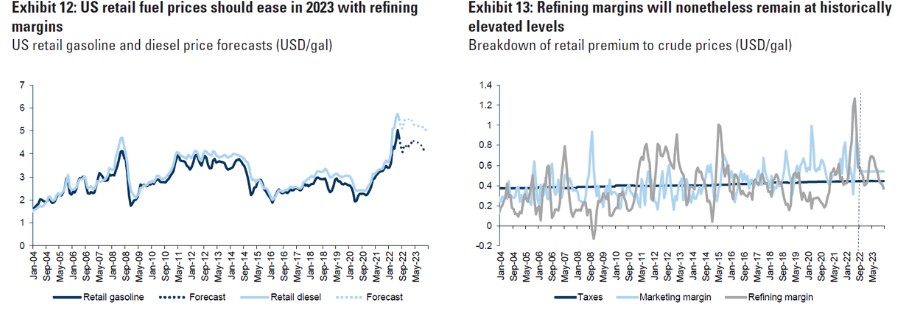

基於上述情況,高盛還首次對美國汽油和柴油零售價格的預測,該行預計,到 22 年第四季度,美國汽油和柴油價格將回升至 4.35 美元和 5.50 美元/加侖,2023 年的平均水平為 4.40 美元和 5.25 美元/加侖。按照高盛的預測,美國零售燃油價格將在年底前反彈,然後從 23 年第二季度開始下降,因為煉油和營銷利潤開始正常化。

綜上所述,高盛的看漲觀點得到了三個驅動因素的支持:(1)原油市場仍然供不應求——創紀錄的零售燃油價格無法阻止 6 月和 7 月的市場短缺,而現在的價格要低得多,有助於支持需求;(2)即使假設期貨現貨價格存在歷史性缺口,也需要更高的布倫特期貨價格;(3)原油仍然是最便宜的能源,可以替代天然氣。