數據之謎:7 月中國汽車消費到底是強還是弱?

7 月乘用車銷量高速增長,受益於購置税政策變化、拍牌額度增加等利好因素;商用車銷量下滑明顯,主因在於地產開工疲軟,投資活躍度低迷。

要點

7 月汽車消費表現出兩個令人匪夷所思的現象。

第一,7 月社零同比下行,竟然絕大部分是汽車零售偏弱所致。

7 月社零增速較前值走弱 0.4 個百分點,社零表現低於預期。市場廣泛關注的疫情,居然對 7 月社零沒有帶來太大負面影響。一個絕佳的例證是,餐飲等疫情敏感的服務消費 7 月反而改善。

扣除汽車分項之後,社零同比較上月改善,即 7 月社零的關鍵拖累項在汽車分項。

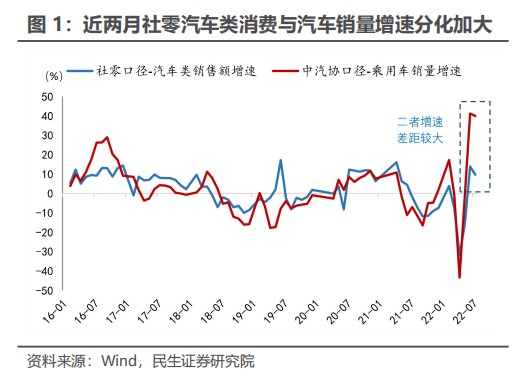

第二,不同口徑的 7 月汽車銷量顯著背離,汽車零售額(社融口徑)明顯弱於汽車銷量(汽車業協會口徑)。

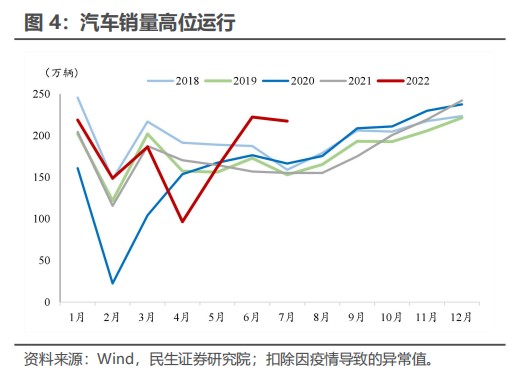

7 月中汽協公佈的汽車銷量,大幅高於往年同期,體現出顯著的超季節性特徵。然而社零口徑的汽車銷售額同增速比卻在快速下滑,從 6 月的 13.9% 快速下滑至 7 月的 9.7%。

汽車零售額(社零口徑)與汽車銷量(汽車業協會)差異,關鍵在於商用車銷量變化。

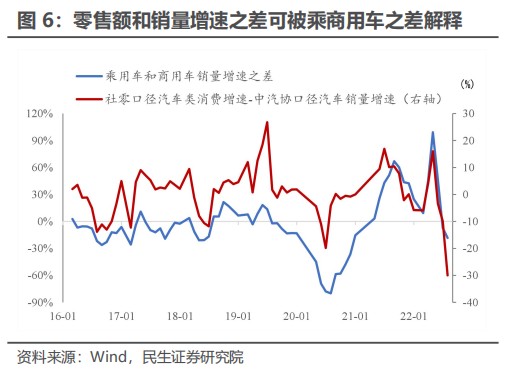

經驗上,汽車零售(社零口徑)和乘用車銷量(汽車業協會),兩者差異基本上可被商用車銷量所解釋。

7 月乘用車銷量高速增長,受益於購置税政策變化、拍牌額度增加等利好因素;商用車銷量下滑明顯,主因在於地產開工疲軟,投資活躍度低迷。

最終我們看到汽車零售額(社零口徑)同比下行,然而汽車業協會的汽車銷量同比穩定。

當前資本市場更多關注乘用車銷量,社零口徑的汽車分項包含較多商用車信息,故而短期內我們無需太過關注該指標分項的指示意義。

正文

2022 年 7 月社零同比 2.7%,較 6 月的 3.1% 下滑 0.4 個百分點。令人驚訝的是,汽車類零售額同比增速從 6 月 13.9% 下滑至 7 月的 9.7%,下滑 4.2pct。

一、汽車消費迷思之一,汽車分項拖累 7 月社零

今年 7 月社零數據較前值有所下滑,低於市場預期。但是反觀高頻數據所映射的線下經濟景氣度卻在改善,地鐵客運量、高德擁堵延時指數月均讀數均明顯上行,因此市場對消費景氣度的強弱存在一定分歧。

分拆結構,我們發現社零同比下滑的關鍵在於汽車類項目的拖累。

社零總額增速的下滑 100% 被汽車類所解釋,扣除汽車後的社零 7 月錄得 1.9%,相較 6 月讀數上升 0.1pct;針對限額以上社零增速,汽車類消費貢獻了 8 成以上的同比讀數的下滑。

二、汽車消費迷思之二,不同口徑指標分化

一般跟蹤汽車消費有三種口徑,乘聯會、中汽協和統計局的汽車類消費。乘聯會周頻公佈乘用車銷量,中汽協會公佈車廠的月度銷量,統計局會通過社零方式公佈汽車類的消費額情況,雖然不同口徑間的數據有一定差異,但三者趨勢在長期來看基本一致。

但是我們發現,近期汽車類零售增速顯著低於汽車銷量增速,兩者增速之差達到 2016 年以來最大。

根據乘聯會的周頻數據和中汽協的月頻數據,7 月汽車銷量增速並未比 6 月低,中汽協口徑的乘用車銷量增速連續 2 個月超 40%,顯示出較高的景氣度。然而社零口徑下的汽車類消費增速卻從 6 月的 13.9% 下滑至 9.7%,與汽車銷量的高景氣度不符。

三、癥結在於乘、商用車消費罕見背離

銷量和銷售額的區別在於單價,乘用車單價低,商用車單價高。

汽車銷量和汽車類銷售額的差別主要在於口徑中的汽車單價,因此邏輯上如果汽車銷售額和汽車銷量增速出現分化,應該是單價發生了較大變化。

對於同類車型來説,全國的月均價難以發生大的遷移,但是不同車型單價差別較大,商用車單價較高,乘用車單價較低,根據發改委價格中心的數據,國產商用車方面,今年 6 月貨車的均價在 18 萬元/輛左右,商用客車的均價在 27 萬元/輛左右;同期乘用車的均價僅為 12 萬/輛左右。

汽車銷量結構的變化可能導致汽車整體均價出現大的改變。當乘用車銷售增速較高,商用車銷售增速較低時,汽車零售額的增速會明顯弱於汽車整體的銷量增速。

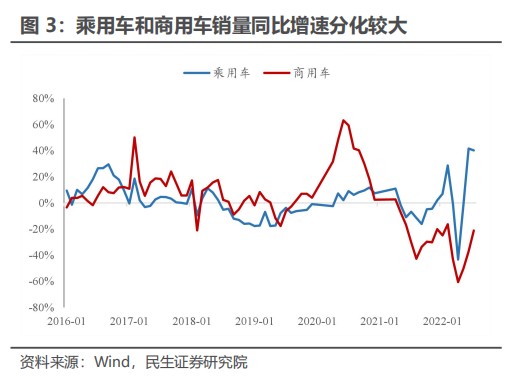

今年乘用車和商用車銷量分化較大,消費額和銷量因而背離。

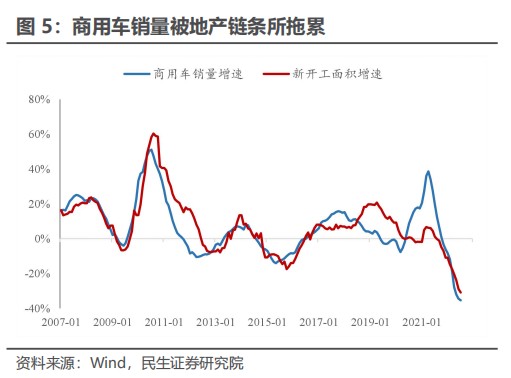

乘用車銷售則與居民消費能力和意願相關,商用車銷售與房地產開工相關。今年受益於購置税政策變化、拍牌額度增加等因素,乘用車銷量高速增長;但是地產開工疲軟,商用車銷量下滑明顯。

順着這條邏輯,我們發現一個有趣的現象,社零口徑下的汽車零售額的增速與汽車銷量增速的差異,在很大程度上被乘用車和商用車的銷量增速之差所解釋,歷史上不論趨勢還是拐點都較為吻合。

我們預計商用車銷量增速仍然保持低位,汽車類零售額的增速可能與汽車銷量增速維持較大差距,因此無需過度擔憂社零數據對汽車行業景氣度的指示意義。

本文作者:民生證券周君芝,來源:宏觀芝道,原文標題:《汽車消費數據之謎:常識與反常識(三)| 周君芝團隊》