美股多头重燃斗志? 期权市场惊现 8000 万美元巨单押注美股上行!

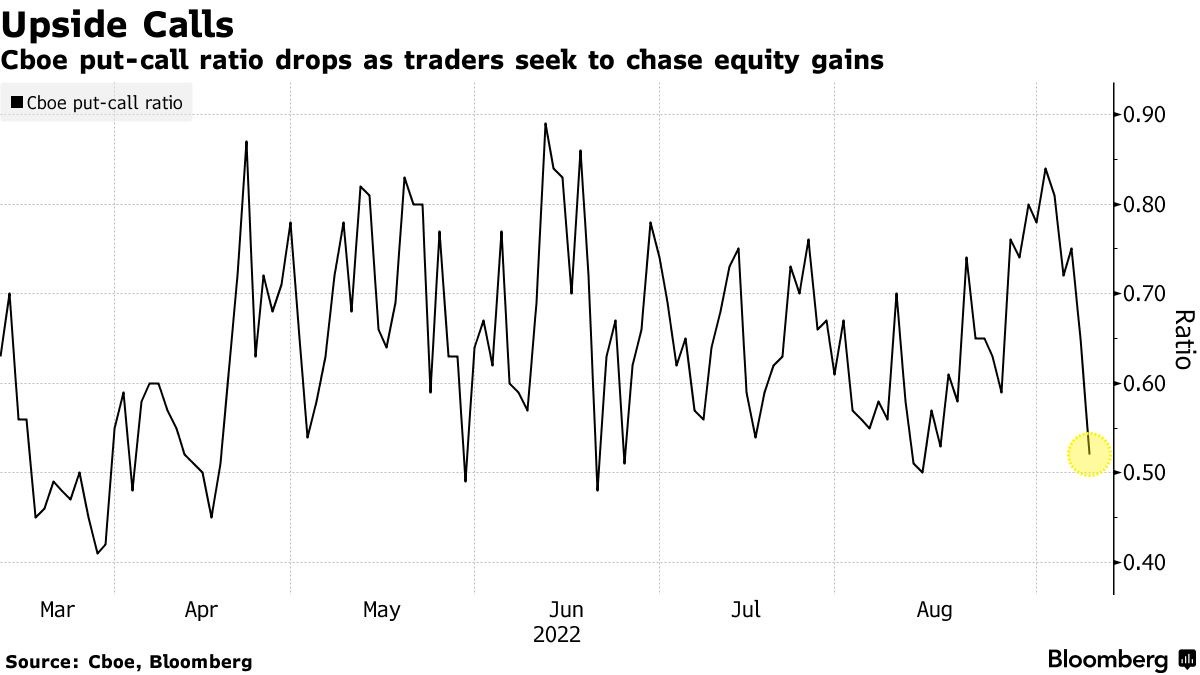

近期市场需求向看涨合约倾斜,看跌/看涨权比率下行。

智通财经 APP 获悉,根据投资机构 Piper Sandler 提供的统计数据,在美股周一的一笔交易中,有投资者耗资约 8,000 万美元购买看涨期权,押注标普 500 指数将在 12 月前上行至 4,300 点。上周五美股出现了一连串的买盘交易,导致芝加哥期权交易所 (CBOE) 股票看跌/看涨期权统计比率创下 7 月以来最大跌幅。

有分析人士认为,包括那些被美股近期反弹所吸引的 “较谨慎” 投资者也纷纷涌向期权市场,并且将其作为一种快速追赶市场的方式。

市场对看涨期权的偏好与 8 月底的情况截然相反,当时美股连续三周暴跌促使交易员纷纷买入看跌期权对冲。尽管怀疑论者警告称,这一反弹只是一次空头挤压,但它确实刺激了一些投资者,尤其是那些在未来几个月就要提交年度收益率的机构投资者。

近期美股看涨情绪回暖

Susquehanna Financial Group 策略师 Christopher Jacobson 在一份报告中写道:“有几个例子表明,投资者转向看涨敞口,为进一步上行做好准备,包括直接迈入看涨行列和卖出看跌期权。”“它们肯定可能是由那些减持投资者所推动,这些投资者希望看到上涨行情,以限制他们的风险敞口。”

交易员寻求追逐股票收益之际,芝加哥期权交易所看跌/看涨期权比率下降

在 Susquehanna 聚焦的上周五看涨期权市场中,有一笔以每份 53 美分的价格买入了 3 万份看涨期权,押注 iShares 罗素 2000 ETF(IWM.US) 在月底前将涨至 199 美元。如果该 ETF 在到期前上涨 6.6%,这笔押注就能实现盈亏平衡。另一项交易涉及支付约 2.65 美元购买约 15,000 份与 SPDR 标普生物科技 ETF(XBI.US) 挂钩的看涨期权,行权价格为 100 美元,11 月到期。Christopher Jacobson 指出,如果该基金未来两个月的涨幅超过 16%,这笔交易就会赚取收益。

尽管在任何一个交易日总有交易员买入看涨期权或卖出看跌期权,但芝加哥期权交易所的总体数据显示,市场明显转向看涨立场。股票看涨/看跌期权比率在上周五降至 0.52,低于本月初的高点 0.84。

“FOMO” 卷土重来?

在日内短线交易员和专业短线投机者对美股感到失望之后,担心错失良机的情绪 (FOMO) 突然又开始在美股盛行。尽管由于通胀加剧、地缘政治动荡以及美联储政策立场强硬等因素,市场风险偏好仍然低迷,但追逐美股上涨的冲动情绪正在抬头。

高盛集团追踪的对冲基金在截至上周四的一周内,该公司跟踪的对冲基金一个月来首次大量买入股票,该公司统计的主要经纪公司数据显示,名义多头买盘达到一年期以来的高点。

周一,随着美股连续第四个交易日实现上涨,投资机构 Piper Sandler 的期权交易主管 Danny Kirsch 注意到,在周一美股最初的反弹期间,出现了一笔规模相当大的衍生品交易。一名交易员以每份 90 美元的价格买入大概 9,000 份 12 月到期的标普 500 指数看涨期权,期权行权点位为 4,300 点。他预测,如果到期时该指数收于 4,390 点以上,这笔交易将有利可图。该基准美股指数周一收于 4,110.41 点。

“它的规模很大,” Kirsch 表示。“但也许是有人投资不足,或者只是单纯看多,希望利用年底之前的涨势。”