美股暴跌之際,木頭姐加倉力度為 2 月來最大,對沖基金們也抄底科技股

美國 8 月份通脹高於預期所引發美股暴跌,似乎給了 Cathie Wood 和對沖基金們一個抄底的機會。

9 月 13 日週二美國發布的高於預期的 8 月份通脹數據所引發美股暴跌,似乎給了 “木頭姐” Cathie Wood 的 Ark Investment Management 和對沖基金們一個抄底的機會。

Ark Investment Management 旗下 8 只交易所交易基金(ETF)週二買入 27 支股票,買入量最大的股票為 Roku Inc.,成為 “木頭姐” 80 億美元旗艦基金 ARK Innovation ETF(ARKK)的第三大重倉股;當天賣出約 150 萬股 Signify Health 股票。

週二當天,由於市場押注美聯儲可能在本月進一步大幅加息,追蹤科技股為主的納斯達克 100 指數創下 2020 年 3 月新冠疫情爆發時以來最大單日跌幅的一天。

儘管如此,Ark 創始人 Cathie Wood 週一表示,通貨緊縮 “正在醖釀中”——週二她的 “抄底” 表明該公司正在為此做好準備。

彭博社 ETF 研究員 Athanasios Psarofagis 説:

她在美股市場的購買量在今年 1 月份之後下降了很多,但最近幾天開始上升。看起來她現在的信念更高了。從週二她的舉動來看,木頭姐非常自信。

Ark 旗下的 ETF 在今年受到美聯儲激進緊縮政策的巨大壓力,美聯儲一系列大幅加息打擊了市場的投機,拖累 ARKK 今年以來下跌超過 55%。在下跌期間,Wood 堅持她的策略,即加倍下注輸家並拋售贏家。 Roku 今年下跌了近 71%,而週二該基金買入的第二和第三大股票 Butterfly Network 和 Zoom 今年以來分別累計下跌了約 14% 和 58%。與此同時,Wood 拋售了大約 150 萬股 Signify Health 的股票,自 6 月中旬以來,該公司股價飆升了約 160%。

此外,週二的美股暴跌中,向來容易 “小題大做” 的對沖基金,卻表現相對冷靜。

高盛服務對沖基金的 Prime Services 部門稱,他們幾乎沒有看到長期清算或風險平倉的跡象。

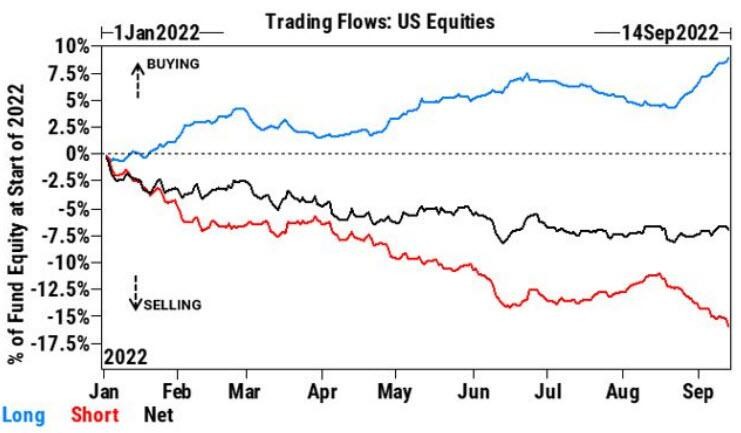

根據高盛的數據,週二,是連續第二個交易日美國對沖基金淨賣出,其中做空和賣出主要集中在宏觀工具上。

週二,在風險流動的推動下,對沖基金個股的淨買入量較為温和,信息科技、醫療保健、房地產、必需消費品是淨買入最多的行業(均由多頭驅動),而能源、材料和非必需消費品是淨賣出最多的行業(均由賣空驅動)。

其中,信息科技類股票在過去 14 個交易日中有 12 個交易日被淨買入,行業權重與標普 500 指數相比目前為-4.1%,高於 8 月 23 日創下的歷史低點。這也反映出,在過去大約三週內,對沖基金經理們也在着手抄底科技股。