美聯儲鷹派加息見頂的市場信號是什麼?高盛:盯緊這個指標

高盛認為,美國 2 年期國債收益率見頂將是鷹派政策見頂的一個關鍵信號,並在一定程度上緩解各種資產的壓力。

在週三美聯儲公佈的利率預期點陣圖顯示,明年聯邦基金利率將達到 4.6% 的峯值後,市場認識到美聯儲的緊縮週期還將持續下去。

並且多數官員預計,到今年底還要共加息 125 個基點。據 CME“美聯儲觀察”,市場目前預計美聯儲 11 月加息 75 個基點的概率為 63.5%,加息 50 個基點的概率為 36.5%。

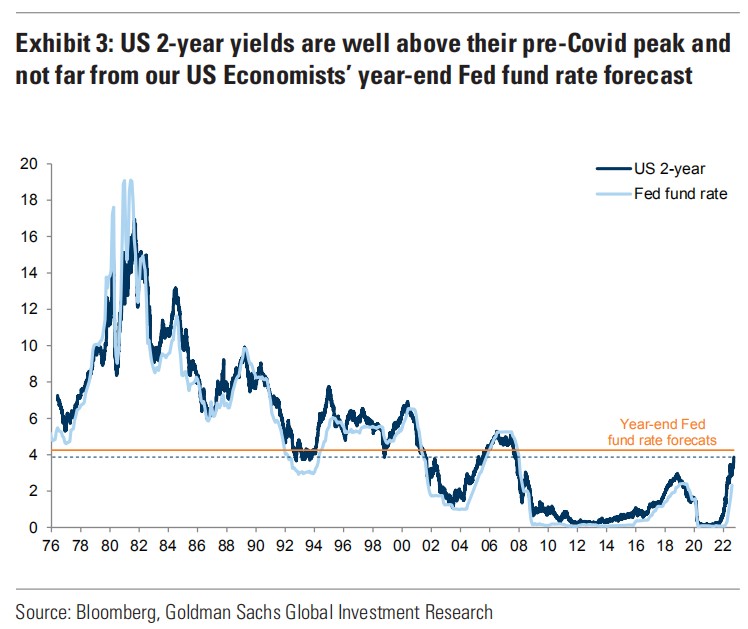

這些都推動美債收益率繼續走高,尤其是對利率前景更為敏感的 2 年期美國國債收益率,在昨日一度突破 4.1%,刷新 2007 年以來的最高水平後,今日仍維持攀升勢頭,目前報 4.097%。

那麼鷹派加息究竟何時見頂?

高盛策略師 Cecilia Mariotti 等在週一(美聯儲決議前)的一份報告中寫道:

除了 1980 年代聯邦基金利率高於 2 年期美國國債收益率之外,歷史上,美國 2 年期國債收益率的峯值水平均高於聯邦基金利率——平均高出約 80 個基點。

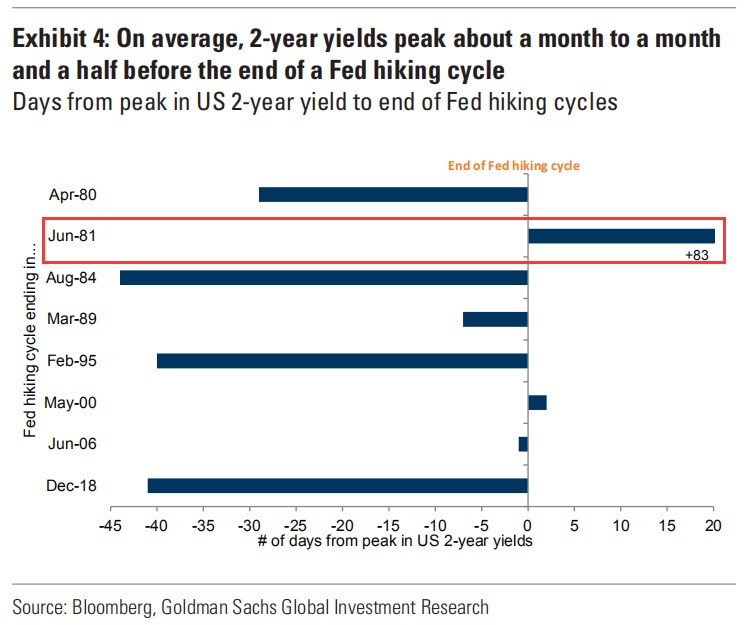

更有趣的是,2 年期美債收益率通常如果不是在聯邦基金利率之前見頂(在之前一個月到一個半月之間),就是幾乎同時見頂。1981 年的緊縮週期是這一趨勢的唯一主要例外,但在那個時期,美聯儲在加息和降息之間搖擺不定,與兩位數的通脹反覆作鬥爭,這導致利率在更長時間內保持高位。

因此,高盛認為,美國 2 年期國債收益率見頂將是鷹派政策見頂的一個關鍵信號,並在一定程度上緩解各種資產的壓力。

圍繞鷹派政策見頂的資產配置策略,該行寫道:

“儘管我們認為我們還沒有接近這樣一個轉折點,但對過去事件的分析可以提供一個有用的參考,以更好地理解投資者在美聯儲加息週期的最後階段(即接近鷹派政策的頂峯),可預期的跨資產組合模式的類型。

在加息週期接近尾聲時,市場往往被美聯儲 “過於激進” 收緊政策的風險嚇壞,最終引發金融環境趨緊和經濟增長疲軟之間的惡性循環。尤其是在通脹率居高不下的時期,情況更是如此。

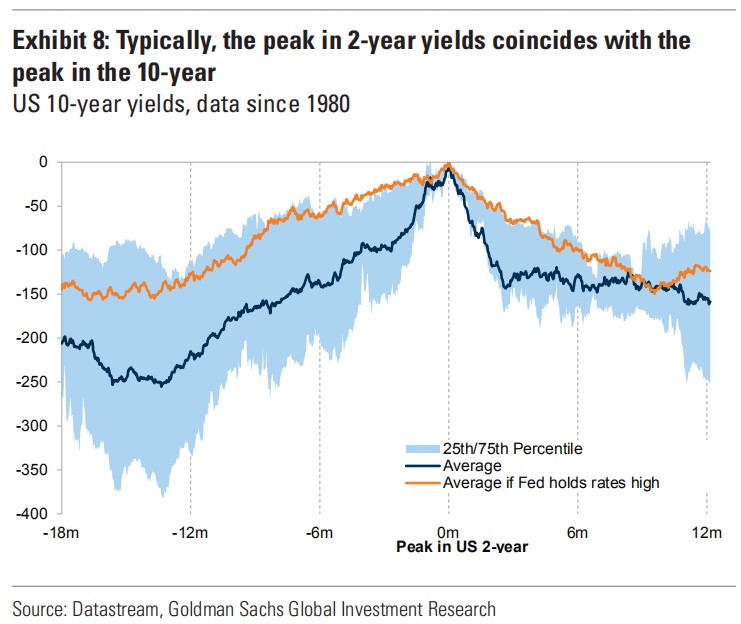

美國 2 年期國債收益率的見頂,通常為美股和標準的 60/40 投資組合提供顯著的緩解,因為更寬鬆的貨幣政策通常支持股票估值重估,而短端利率的峯值與 10 年期利率(通常作為貼現率)的峯值相一致。鷹派政策見頂通常也帶來股票和債券市場的波動性調整。

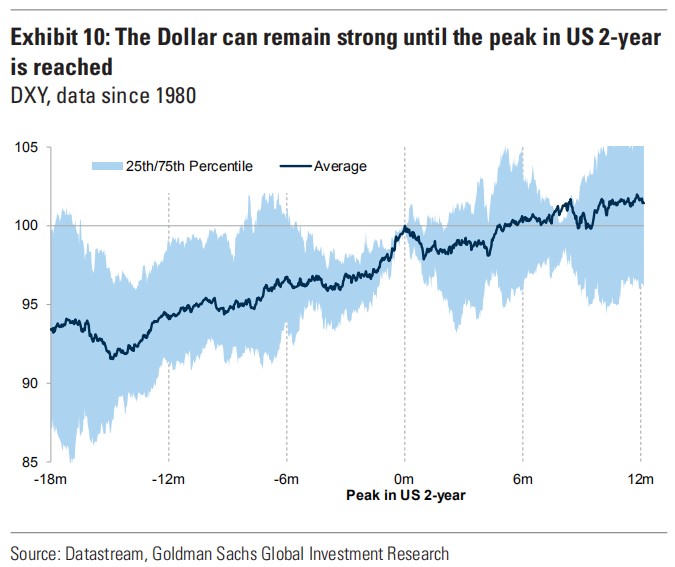

在 2 年期美債收益率達到峯值之前,美元往往處於強勢地位,這與我們的外匯策略師對未來美元將進一步走強的預期一致,但之後美元普遍走弱,波動更大。

鑑於我們預期鷹派政策將持續較長時間,我們對 3 個月期的資產配置 (現金 + 股票) 仍保持相對防禦性,並尋找 12 個月期增加風險敞口的機會。

此外,我們對軟着陸的核心預測仍然存在風險:在我們看來,美聯儲更加強硬的立場和引發的嚴重經濟低迷將意味着股票和債券的下行幅度更大。

我們對新貨幣週期的實物資產仍持建設性態度,然而,由於實際收益率不斷上升,許多實物資產最近表現不佳——較高的通脹保值債券收益率使房地產、基礎設施或黃金等其他實物資產的相對吸引力下降,估值需要下調。

作為 “純粹的” 通脹對沖工具,通脹保值債券也開始變得更具吸引力——我們的利率團隊預計,實際收益率將在年底進一步上升,但將接近峯值。