美国 9 月 CPI 前瞻:三种情境下市场反应或不同

核心 CPI 的公布可能成为买入美元的新机会,美联储极有可能 11 月再度加息 75 个基点。

近期美股因美国通胀数据而大幅波动。消费者价格指数 (CPI) 中最重要的核心 CPI 环比数据,每 0.1% 变化都会对市场产生不同影响。本周四即将公布的 9 月美国 CPI 数据,可能会再次在市场上掀起波澜。

CPI 为何备受关注

现今,美联储正致力于稳定价格,甚至为了降低通胀,不惜牺牲就业市场,这也诠释了每一项通胀数据的重要性。

一方面,CPI 衡量实际通胀数据,是物价上涨的首要指标,与调查预测物价上浮中成本变化截然相反。虽然个人消费支出指数 (PCE) 是美联储首选的通胀指标,但由于只在月底公布的时效性问题,让位于 CPI 成为衡量物价水平的头号指标。

另一方面,在 CPI 的组成部分中,核心 CPI 较总体通胀数据更为重要。虽然全球范围政客们对燃油价格变化十分担忧,但市场和美联储更关注的是潜在通胀数据。由于今年 3 月以来美联储启动加息,因此 CPI 的环比变化比同比变化更受关注。

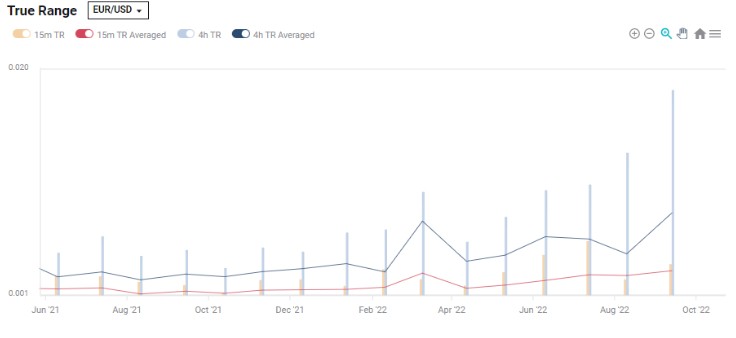

而欧元/美元自 2021 年以来的变化区间对比图也揭示了通胀对市场的影响。

(欧元/美元变化区间 - 来源:FXStreet)

据智通财经了解,市场预测美国 9 月份核心 CPI 环比增长 0.5%,尽管低于 8 月份的 0.6%,但是同比增幅达 6.6%,是美联储预期目标 2% 的三倍多,且高于 8 月份 6.3% 的同比增幅。

美联储希望看到潜在通胀数据以有意义和可持续的方式降至 2%,或是更低的水平。

对 9 月 CPI 三种情境预测

(1) 实际数据符合预期:

在这种情况下,核心 CPI 环比上升 0.5% 或是 0.4%。一方面,此种情况是符合预期的,预示着物价上涨和美联储加息已接近尾声。

另一方面,即便是 0.4% 的环比增长,也意味着同比增幅达 5%,即通胀依然非常高,且高于今年该指标低点。考虑到核心 CPI 曾在 2022 年两次上浮 0.3%,因此 0.4% 也依然非常高。

市场将对此如何反应?预计市场将会松一口气,美元多头将会获利了结,但这可能只是市场的初步反应。

在市场条件反射式的反应之后,投资者对通胀数据将会有新的理解。而在此之后美联储官员可能会重申目前通胀水平过高,需要进一步加息以对抗通胀的立场。

因此,核心 CPI 的公布可能成为买入美元的新机会,美联储极有可能 11 月再度加息 75 个基点。

(2) 低于预期:

有分析师认为核心 CPI 环比增幅为 0.3% 或更低,可能引起美股大幅上涨和美元大幅下跌,而这正是美联储所喜闻乐见的。

若实际核心 CPI 数据低于预期,则证明 8 月 0.6% 的增幅为一次性增长。而债券市场也只能继续消化 11 月美联储仅加息 50 个基点的预期。

然而,考虑到供应链紧张以及利率上升对支付抵押贷款的影响,核心 CPI 数据低于预期的可能性为中等概率。

(3) 超出预期:

若核心 CPI 数据环比增幅再次达到 0.6% 或更高,表明 7 月份 0.3% 的低涨幅具有特殊性。届时市场将再次掀起 11 月将加息 100 个基点左右的预测。

此外,若核心 CPI 数据上升 0.7%,则将引发大规模的美元买盘和美股崩盘。

不过分析师认为核心 CPI 超出预期可能性较低。但由于此类情况的风险相对最高,不能排除出现这种情况的可能性。

小结

鉴于市场上周对非农就业数据反应平淡,而前 2 次 CPI 数据出炉后,都引发市场大幅波动,本周四将公布的 9 月 CPI 数据可谓 “举足轻重”。