大摩首席策略:美股熊市不會終止,直到這兩件事之一發生

大摩策略師 Wilson 認為,標普 500 指數降至 3000 點,市盈率進一步下降至 13 倍,美股才會觸底,熊市才會終止。

本月伊始,標普 500 強勢反彈,上週一和週二上漲了 5.7%,創下史上最好的四季度開盤表現。然而,在上週五收盤時,美股抹去大部分反彈幅度,基本面惡化和技術面支撐之爭還在繼續。

對此,華爾街大空頭、摩根士丹利首席策略師 Michael Wilson 在最新的報告中分析指出,上週五標普 500 收盤時正好處於 200 日移動均線,惡性反彈、空頭回補,證明這只是熊市中的苦苦掙扎,而不是新一輪牛市的開端。

Wilson 認為,標普 500 指數降至 3000 點,市盈率進一步下降至 13 倍,美股才會觸底,熊市才會終止。美國經濟數據可能在中期選舉後一落千丈以及美股公司放棄明年盈利預測,意味着痛苦還將繼續。

美股熊市仍未終止:經濟數據可能一落千丈 & 企業放棄明年盈利預測

近期,英國央行轉向,重啓量化寬鬆,以應對金邊市場的局部金融壓力。與此同時,澳聯儲和波蘭央行在上週放緩加息步伐。市場關於發生金融事故的擔憂加深,對美聯儲轉向心存希望。

然而,至少就目前而言,Wilson 認為:

這並不意味着美聯儲已經準備好或能夠這樣做,只有美聯儲才能通過印美元應對全球經濟和金融市場的壓力。

此外,對看漲人士來説,就業和通脹等最為重要的經濟數據依然強勁,令美聯儲放緩加息步伐的希望破滅。

但是,這一猜想為美股走勢提供啓發,Wilson 指出:

美國經濟的狀況可能比官方數據糟糕得多,11 月 8 日中期選舉之後,當沒有更多的政治動力來支持美國經濟數據時,經濟數據會 “崩潰” 到什麼程度呢?

換言之,11 月美國經濟數據走勢會不會大幅惡化,從維持穩定到自由落體,這一轉變會不會迫使美聯儲不可避免地轉向?

另一方面,最近幾周,有壓倒性的證據表明,Wilson 指出,企業明年將繼續降低收益預期可能會成為現實。各行各業的大型、重要公司都公佈或預先公佈了盈利情況,第四季度業績大幅下滑,其中一些利潤預期下滑 30%。

Wilson 認為,這正是降低每股收益所需要的,也是熊市結束的必要條件。但他不確定的是,這種情況會從第三季度財報季持續下去,還是需要再等三個月,等到明年 1 月/2 月的第四季度財報發佈時,公司正式指引下一年盈利情況。

總的來看,Wilson 認為,當經濟數據一落千丈或者公司決定放棄明年的盈利預測,又或者是發生一些非常糟糕的事件,市場立即對其對經濟和收益的影響進行定價,意味着美股可能繼續下跌。

標普 500 降至 3000 點 市盈率降至 13 倍才會觸底

摩根士丹利預計,在未來兩週內,美股或將繼續下行突破 200 日移動平均線(3590 左右)。

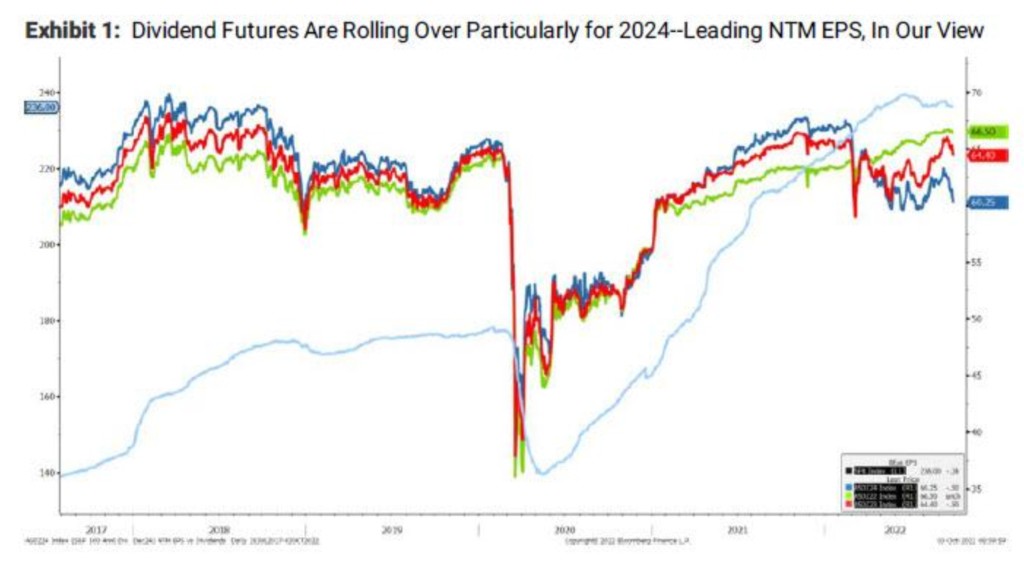

Wilson 在股息期貨市場觀察到,即使遠期每股收益預測仍保持上行趨勢,股息期貨交易也出現大幅下滑。(下圖中,深藍色線、紅線、綠線分別為 2024、2023、2022 股息期貨;淺藍色線為遠期每股收益)。

威爾遜認為,這是市場對收益的最清晰的看法,而現在發生這種情況的一個原因是,企業現金流正在惡化。庫存費用、勞動力成本等一些支出正在對企業現金流造成嚴重的破壞。

Wilson 最近下調了 2023 年標普 500 指數的每股收益預測,他認為衰退要到 2023 年或 2024 年晚些時候才會到來,這與美聯儲的經濟預測和點陣圖相吻合,屆時標普 500 指數每股收益為 190 美元。

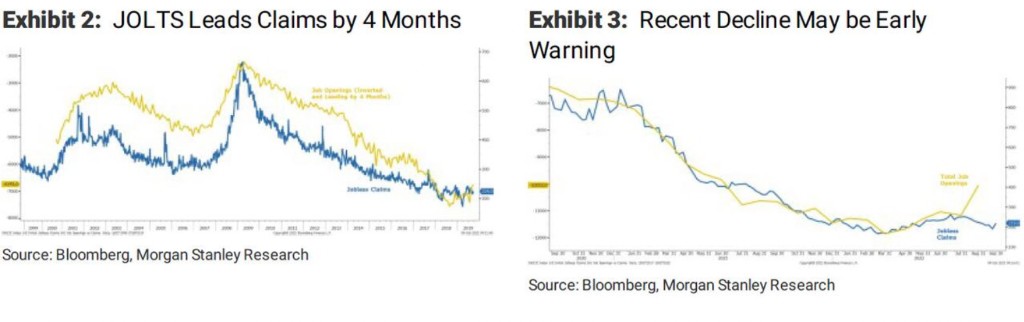

而如果 Wilson 的預測成為現實,公司將不得不對勞動力採取更大的行動,即裁員。如下圖所示,這方面的早期預警信號正在顯現,最近的就業機會減少就是明證。

此外,Wilson 在最新報告中指出,今年的市盈率縮水是由於利率上升,而非對增長的擔憂,因此仍觀察到的極低股權風險溢價(目前為 260 個基點)。

Wilson 總結指出,除非每股收益符合預測,或者市盈率通過股票風險溢價更好地反映出這一風險,否則熊市不會結束。正如其一直以來持有的觀點,市盈率應該接近 13 倍,而不是目前的 15-16 倍。

換言之,Wilson 強調,在未來幾周,標普 500 指數需要降至 3000 點左右,才能最終觸底。