空头赢了?英国央行一句话,全球市场吓崩盘

英国央行告诉全市场:你们还有三天来卖!

英国央行的一则警告,重击全球市场。

周二,英国央行行长 Andrew Bailey 在美国华盛顿参加 IMF 年会上称,干预是暂时性的,将结束购债,投资者有三天时间做好最坏准备。

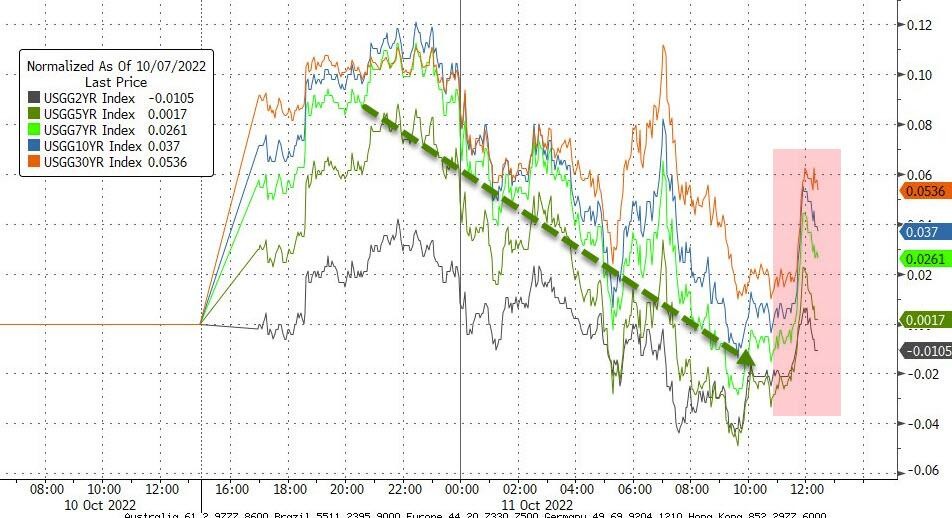

消息发布后,风险情绪重挫,英债转跌,30 年期长债收益率连涨七日,升至 4.83%。美债紧跟英债市场走势,10 年期美债收益率一度上破 4% 关口,两年期收益率逼近 2007 年来高位。

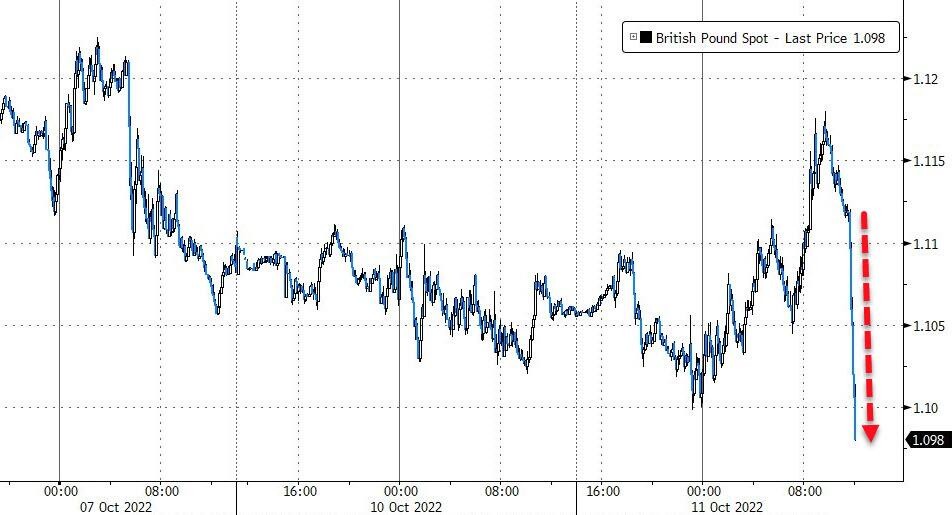

英镑兑美元回吐涨幅转为下跌,一度跌至 1.0963,美元指数快速回升,重返 113 关口上方。

美股急跌,标普、纳指和纳指 100 均五日连跌,纳指和纳指 100 再创 2020 年 7 月来最低,标普创 9 月 30 日来最低。

对此,分析师警告称,抛售还未结束,波动性正蔓延至英国以外的市场。

市场信心难以重建 购债救市收效甚微

9 月中旬,英国国债遭遇史无前例的抛售,导致采用 LDI 投资策略的养老基金面临大规模追加保证金通知,债市崩盘风险加大。

9 月 28 日,英国央行在关键时刻出手,宣布进行为期两周的 “无限量” 购债操作(10 月 14 日结束),本周一,随着紧急购债计划进入最后一周,英国央行宣布加大债市干预力度,将每天的购债上限从此前的 50 亿英镑上调至 100 亿英镑。周二,英国央行再度加码干预,扩大国债购买范围。

不过,这并没能成功安抚投资者情绪,英国国债继续遭抛售,市场信心难以重建。

而收效甚微的部分原因是因英国央行的干预方式。

皇家伦敦资产管理公司利率和现金主管 Craig Inches 表示:

英国央行构建这种干预的方式是,他们只能在人们提出报价的情况下购买资产,但问题出在现在没有人提出报价。

Inches 说养老基金宁愿出售风险较高的资产,包括公司债券或房地产:

如果这些基金出售金边债券等资产,那后果将是,它们不得不在将来再把这些资产买回来,而且那时候这些资产可能会更贵,这无济于事。

此外,这次英国央行一再表示,无意寻求更低的英债收益率。英国央行首席经济学家 Pill 指出,央行购买英国国债并非试图要打压英债收益率,也不是要改善政府(融资/举债)条件。

英国央行本次做法与全球金融危机、脱欧和新冠疫情爆发后的量化宽松计划形成了鲜明对比。此前,央行干预市场,无论价格如何,购买计划数量的债券,其明确意图是降低收益率。

抛售还远未结束:还有三天时间来做好最坏准备

英债、英镑抛售还远未结束,或在全球金融市场掀起巨浪。

英国央行在周二的声明中告警告称,债券市场的功能失衡以及低价抛售的潜在动力仍然对该国金融市场稳定构成重大风险。

英国央行行长贝利向金融市场、相关基金和所有公司传达的信息是,只有三天时间来做好最坏准备。

Monex Europe 外汇分析负责人 Simon Harvey 表示,英镑将遭进一步抛售:

英国央行扩大支持范围的行动充满了绝望的味道,如果他们最终将于周五结束购债,英镑空头将如愿以偿。

如果波动性持续存在,英债收益率保持在 4-5% 的范围内,英镑将进一步下跌。

加拿大帝国商业银行外汇战略主管 Bipan Rai 表示,英国债市动荡可能迫使英国央行放弃其计划。英国央行处境艰难,他们必须在控制通胀与金融稳定风险之间取得平衡。

BMO Capital Markets 美国利率策略主管 Ian Lyngen 更进一步指出:

波动性正蔓延至在英国以外市场,美债的抛售意味着投资者必须为 “糟糕的英债开盘” 做好准备。