打開美國核心通脹的” 潘多拉盒子 “

展望未來,過剩儲蓄(財政補貼導致)耗盡之際,才可能看到美國通脹壓力得到根本緩解。

美國:核心通脹指標創下數十年高點

雖然美國名義通脹率在近幾個月有所緩解,但是核心 CPI 通脹率卻已然攀升至 40 年來的最高水平,這表明通脹壓力已從能源和食品價格向服務業蔓延。

目前來看,隨着疫情的穩定,居民收入增長趨勢已經迴歸到疫情前水平並趨平穩,居民消費支出(Personal Consumption Expenditure, PCE)卻仍然高於歷史趨勢。展望未來,過剩儲蓄(財政補貼導致)耗盡之際,我們才可能看到個人消費逐步回落至歷史趨勢,從而從根本上緩解通脹的壓力。

美聯儲在制定貨幣政策時更傾向於盯住另外一個被廣泛應用的價格指標——核心 PCE 平減指數,因為它可以靈活地反映出物價對消費者行為的影響。這意味着衡量核心 CPI 通脹率和核心 PCE 平減指數之間的動態變化也很重要。

我們認為總體通脹率在今年年底的時候將從6月峯值的9.1%降至7.4%,核心CPI通脹率預計也將穩定在6.4%左右,與過去幾十年高位(6.6%)大致相同。這也就是説,今年最後一個季度核心 PCE 平減指數將會保持在一個較高的水平。

由於美聯儲關注核心通脹數據尤其是核心 PCE 平減指數,所以除非核心通脹顯著下降,否則美聯儲仍將維持緊縮的貨幣政策。

01 大規模補貼刺激需求端

受到新冠疫情衝擊後,美國以大規模的經濟補貼來安撫普通民眾。從經濟學角度分析,如此規模宏大的經濟補貼勢必導致嚴重的通貨膨脹。實際來看,疫情及貿易摩擦在某種程度上終止了全球商品供應的增長趨勢,而美國採用的經濟補貼式抗疫政策卻變相地提高了居民需求,供需失衡下通脹也就自然發生。

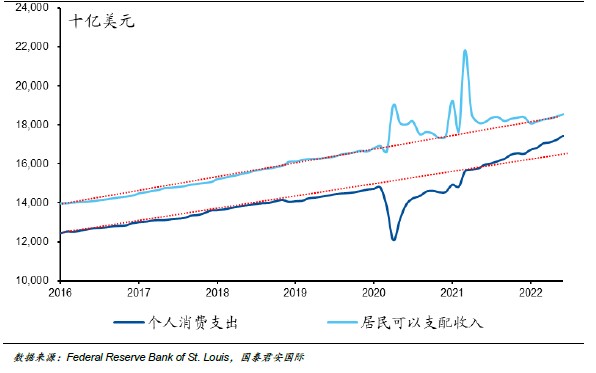

聖·路易斯聯儲搭建了圖 1 所示的美國居民可支配收入與居民消費支出(Personal Consumption Expenditure, PCE)之間的變化模型來探究美國通脹的現狀與預期走勢。從下圖可以看出,自 2020 年 3 月以來,美國居民的可支配收入較疫情前累計增長高達 1.5 萬億美元,而其中超過 8,000 億美元是政府在 2020 至 2021 年間向居民支付的 “經濟補貼”。

圖 1:美國居民可支配收入與個人消費支出的關係(基於2012年不變價)

目前來看,隨着疫情的穩定,居民收入增長趨勢已經迴歸到疫情前水平並趨平穩,而 PCE 卻仍然高於歷史趨勢。從某種程度上來説,展望未來,過剩儲蓄(財政補貼導致)耗盡之際,我們才可能看到個人消費逐步回落至歷史趨勢,從而從根本上緩解通脹的壓力。

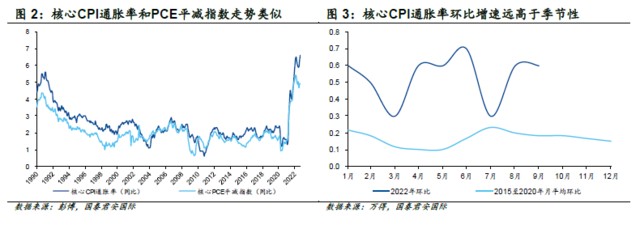

02 兩個指標和而不同

雖然美國名義通脹率在近幾個月有所緩解,但是核心 CPI 通脹率卻已然攀升至 40 年來的最高水平,這表明通脹壓力已從能源和食品價格向服務業蔓延。美聯儲在制定貨幣政策時更傾向於使用另外一個被廣泛應用的價格指標——核心 PCE 平減指數,因為它可以靈活地反映出物價對消費者行為的影響。這意味着衡量核心 CPI 通脹率和核心 PCE 平減指數之間的動態變化也很重要。

名義 CPI 通脹率和 PCE 平減指數是衡量通貨膨脹的兩個主要指標,它們都反映了當前市場商品和服務價格的變動。但是名義 CPI 通脹率是由美國勞工統計局公佈的,而 PCE 平減指數則是由經濟分析局公佈。作為一個泛用指標,PCE平減指數也具有其獨特的優勢,即PCE平減指數中支出的構成是根據居民實際的消費行為進行靈活調整的,這使得PCE 指標可以更及時全面地反映開支的變化。

表1:名義CPI通脹率和PCE平減指數的主要特徵

回顧過去,這兩個通脹指標互相追蹤。由於抽樣差異的存在,PCE 平減指數走勢相對温和。但是從二者過去的相關性看,抽樣差異並沒有改變核心CPI 通脹率和核心PCE 平減指數的主要變化趨勢。另一方面,雖然在高基數效應的影響下,未來幾個月名義 CPI 通脹率可能會逐步下行,但核心 CPI 通脹率和核心 PCE 平減指數的峯值可能會有所延遲。

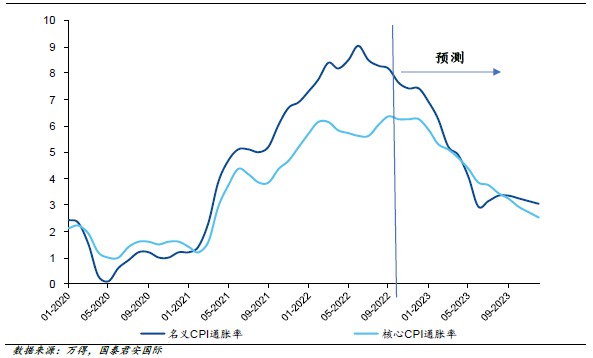

03 核心CPI 通脹率將在短期內保持高位

從圖 3 我們可以看出核心 CPI 通脹率的環比增速遠高於 2015 年至 2020 年的平均月環比增速,也就是説目前的增速強於季節性,這也暗示了核心 CPI 通脹率至少在今年的剩下時間中可能會保持高位。相比之下,名義 CPI 通脹率將在 2022 年最後一個季度大概率有所放緩。具體來看,我們認為名義 CPI 通脹率在今年年底的時候將從 6 月峯值的 9.1% 降至 7.4%,而核心 CPI 通脹率預計也將穩定在 6.4% 左右,與過去幾十年高位(6.6%)大致相同。在這種情況下,今年最後一個季度核心 PCE 平減指數也可能保持在一個較高的水平。圖4:我們認為名義CPI通脹率下降的速度將領先於核心CPI通脹率

04 核心PCE 平減指數居高不下

不同時期的 PCE 平減指數的變化都有其相應的推動因素,比如由疫情爆發引起的居民消費者支出轉變疊加全球供應鏈斷裂引起的耐用品價格上漲是美國本輪通脹的始作俑者;而以食品和能源為代表的非耐用品價格上漲則進一步打開了本輪美國通脹的 “潘多拉魔盒”,時至今日也依然居高不下;後疫情時代(2021年下半年以來),租房價格和服務價格的上漲又成為了通脹高企的“中堅力量”。

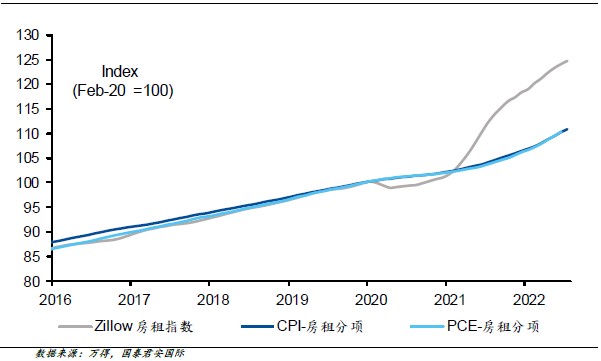

圖 5:房租已經成為了推高通脹的主要驅動力

房租方面,根據美國上市房地產公司 Zillow 的統計數據,美國 9 月的租金指數同比上漲高達 11%,遠高於新冠開始之前的 3.8%;9 月核心 PCE 平減指數中的房租項也創下了 2008 年以來的最大漲幅(7%)。

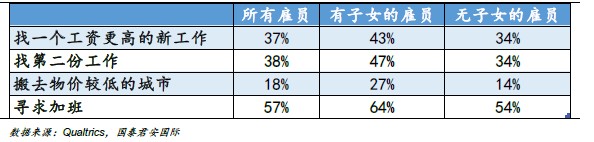

另一方面,勞動力成本的上漲也可能使得服務業通脹在中長期持續上漲。美國 Qualtrics 公司在今年 8 月及 9 月對超過 1,000 名全職僱員進行了一項調查,結果顯示不斷升高的生活成本使得他們不得不尋求更多的方式來提高他們的整體收入。在通脹顯著回落之前,我們傾向於認為工資上漲可能會推動服務業通脹持續走高。

表 2:美國僱員正尋求更多的方式來提高收入

05 醫療價格指數懸而未決

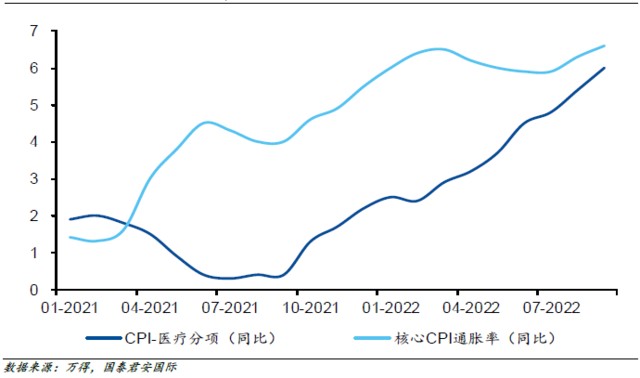

從數據上看,在美聯儲政策的干預下,美國通脹似乎有所好轉,但是市場仍不可以掉以輕心。通脹中醫療價格的上漲可能比想象的更持久。與一般銷售商品不同,醫療相關服務及商品的價格很難針對產品的質量及供需關係做出及時的調整,醫療保健和健康保險價格的計算及反饋週期通常要以年為單位。

2020 年疫情爆發後,必然有部分病人選擇推遲看病或者手術時間,以儘量規避感染新冠的風險。在疫苗產生及疫情得到控制後,病人才會選擇恢復就醫。考慮到由此導致的醫療保健及保險服務價格調整會在一整年服務結束後發生,因此由 2021 年居民恢復就醫導致的醫療服務價格的調整在一年後才會逐步顯現。下圖也印證了這個觀點,醫療相關 CPI 通脹率在 2021 年第四季度開始飛漲,並在 2022 年 9 月以 6% 的漲幅創下了至少過去 20 年的最大幅度。按照之前推算,醫療價格通脹率的快速攀升應該在今年第四季度告一段落。但醫療價格從高點回落也需要時間,同時因為醫務工作者工資上升,對其回落的幅度也不可過分高估。

圖 6:高企的醫療價格也導致了通脹的惡化

總體而言,當下已知的醫療通脹高企、頻發的地區衝突導致的能源及供應鏈的不穩定仍然會成為通脹緩解的重大阻力,短期內核心PCE平減指數很難降到美聯儲期望的理想水平。

06 貨幣政策前景依然趨向鷹派

展望未來,我們認為市場的焦慮情緒並不會因為未來幾個月總體通脹的緩和而緩解。由於美聯儲關注核心通脹尤其是核心 PCE 平減指數,所以除非核心通脹顯著下降,否則美聯儲仍將維持緊縮的貨幣政策。更重要的是,美聯儲還旨在將中期通脹率(核心 PCE 平減指數)恢復到 2%。

另一方面,即使短期內核心 PCE 平減指數有所改善,美聯儲也通常需要數個季度的時間來觀望以決定是否採取進一步措施。總而言之,現階段我們仍建議市場對美國貨幣政策前景維持謹慎態度,並考慮債券收益率存在的上行傾向。

本文作者:國泰君安周浩,來源:周浩宏觀研究,原文標題:《美國:打開通脹的 “潘多拉盒子”》