今天的鋰就是當年的油,全球貿易巨鱷爭奪定價權

鋰市場向更成熟的階段邁進。

隨着鋰價的飛漲,全球大宗商品交易商開始向鋰礦進軍。

近日,據媒體報道,以托克集團 (Trafigura Group) 和嘉能可 (Glencore Plc) 為代表的原油煤炭大宗商品貿易商也開始涉足鋰市場。

托克和凱雷資本聯合投資的大宗商品交易機構 Traxys SA 的交易員表示,貿易商的加入可以幫助市場擴大和成熟,並降低供應鏈上其他參與者的風險。

隨着時間的推移,鋰市場交易員的活動應該會使這個市場變得更加透明和高效。

這就像 70 年代的石油,當時政府會把石油直接賣給消費者,但後來貿易商開始提供服務,這有助於市場更快地增長和發展。鋰正開始經歷這個過程。

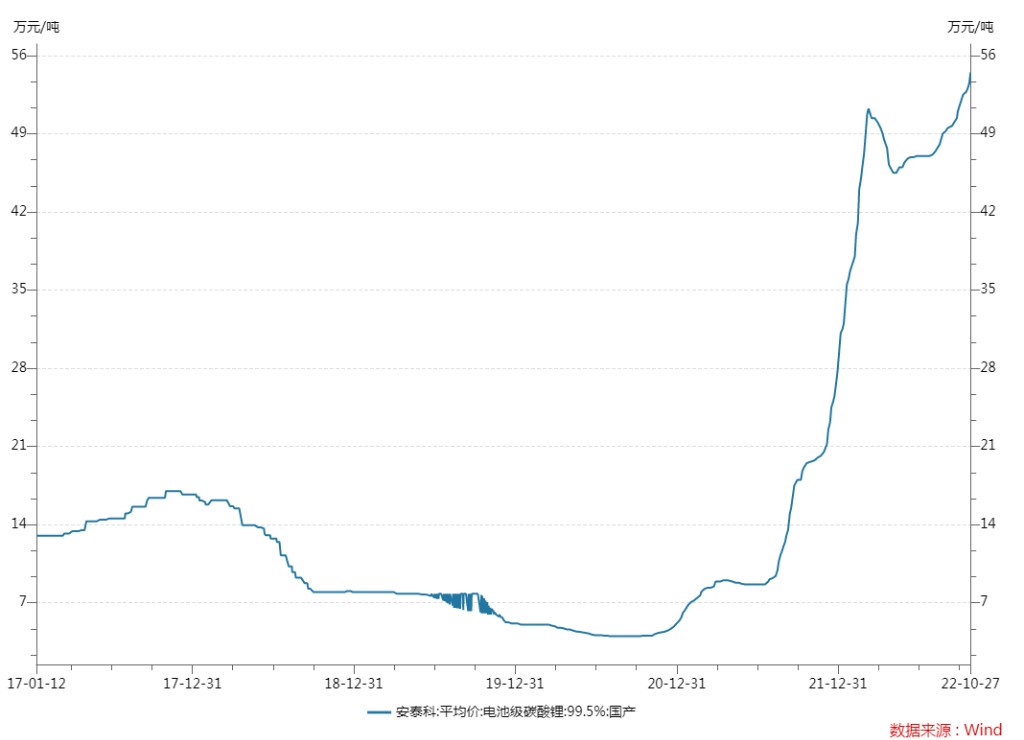

作為新能源汽車動力電池的重要組成部分,鋰正在成為世界上最重要的商品之一。隨着需求的不斷增長,鋰價正在飆升至前所未有的水平。

此前,鋰價主要由少數供應商與客户之間的長期合同來確定,不需要中間商。但隨着需求與價格激增,越來越多的下游廠商開始向上遊確保供應,鋰的交易方式也被撼動。

據媒體稱,芝加哥與新加坡的期貨交易所正在嘗試新的鋰期貨合約,以浮動價格與現貨市場掛鈎計算鋰的期貨價格。

托克集團估計,今年需求將達到 80 萬噸碳酸鋰當量,超過供應 14 萬噸,並預計到 2025 年,需求每年將進一步增加 20 萬至 25 萬噸。

然而,大宗商品交易商在市場上發起逼空和衝擊市場行為的歷史由來已久。鑑於鋰對於全球脱碳的重要性,交易商的加入也引發了行業參與者的質疑,而交易商堅稱他們是在專注於幫助緩解短缺,而不是加劇短缺。

托克集團鎳和鈷交易主管 Socrates Economou 表示:

如果要讓交易商介入,就必須採用完全不同的方式。

你已經有了一個可能導致需求毀滅的價格——如果你還想讓市場參與者推高價格,我看不出這個市場如何能維持下去。

多年來,鋰生產商的主要客户大多是製藥和工業潤滑劑等領域的小眾製造商。如今,隨着汽車製造商成為最大的買家,礦商開始轉向更短期的定價模式,以更好地反映需求與供應之間的不匹配,但這給消費者和生產商都帶來了壓力。

特斯拉 CEO 馬斯克曾表示,現貨價格已經變得 “貴得離譜”。而全世界最大鋰生產商 Albemarle 等大型礦商也正受到投資者施壓,要求它們更積極地調整現貨價格合約。

Albemarle CEO Kent Masters 表示,鋰要成熟到更能成為一種可交易的大宗商品市場,可能還需要一段時間。隨着現貨市場的增長,該行業的下一個重要里程碑將是流動性期貨合約的發展:

我們確實認為,最終會出現一種工具,可以對沖鋰價格,或在市場上進行金融投機。

一旦它成熟了是件好事。但這需要一些時間,不是今天。

交易商們還表示,除了幫助提高市場效率外,他們還可以為汽車製造商和電池生產商管理風險。因為隨着汽車和電池生產商開始投資採礦項目。這將使它們進入比以往更有風險的區域,並面臨採礦業常見的成本和價格的劇烈波動。

托克集團鋰貿易主管 Claire Blanchelande 説:

我們扮演的角色之一是連接不同層次的供應鏈,以提供某種程度的價格保護。

除了銀行,汽車製造商也將因為我們的參與而感到舒適。