華爾街新救星:“財政版 QE” 要來了?

是左手倒右手,還是一石二鳥?

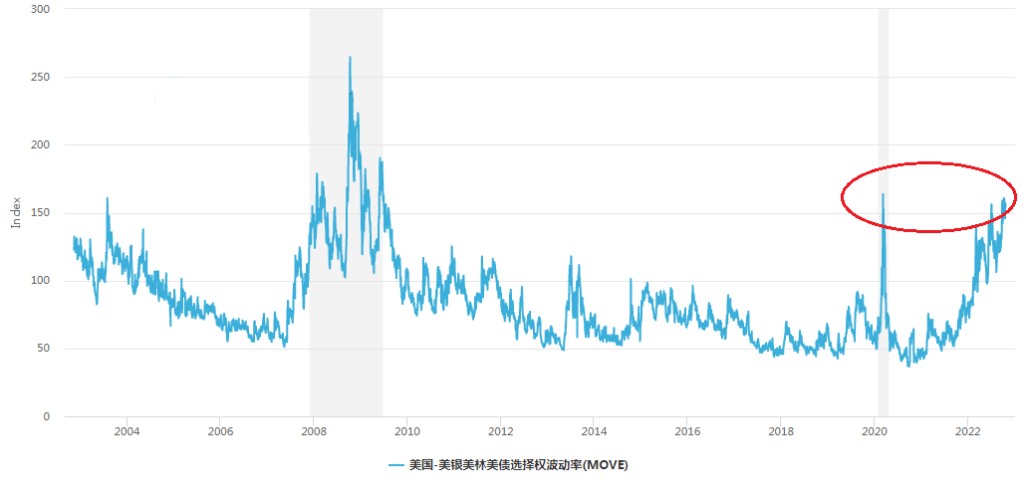

9 月以來,美債流動性指標達到了疫情時期的最差水平。市場原本期待美聯儲能效仿英國央行,站出來挽救正走向崩潰的美債。

但出乎意料的是,美聯儲沒有站出來,站出來的是美國財政部!

10 月美財長耶倫已經不止一次承認對這個 24 萬億美元的市場感到擔憂,並迫不及待的暗示財政部將採取行動來呵護流動性,比如:回購美國國債。

“財政版 QE” 要來了?

華爾街分析師們認為,國債回購一方面能改善長期債券市場的流動性水平,釋放交易商的資產負債表,幫助它們進一步購買或擴張。

另一方面,發行短債將推高隔夜利率,可能有助於更快地消耗 RRP,抬升準備金的水平。

長端利率回落和準備金水平上升,不僅能拯救了美債市場,對風險資產也是一劑強心針。試想一下,在當前空頭平倉都會導致標普指數暴漲的極端狀態下,美股會如何表現?

這不禁讓華爾街對 “財政版 QE” 期待的兩眼放光。

那麼國債回購,到底是左手倒右手的損招,還是一石二鳥的妙招呢?

美債市場離崩潰一步之遙?

10 月以來英國國債已經率先遭遇了重大拋售,迫使英國央行實施緊急購買操作,而日元的大跌則促使日本當局反覆在外匯市場實施干預。

儘管規模高達 23.7 萬億美元的美債市場是世界上規模最大、流動性最強的固定收益市場,但不少市場交易員和經濟學家也已經開始擔心,這一市場可能成為下一輪危機的源頭。

圖片來源:MacroMicro

近期衡量美國國債流動性指標(MOVE),已經達到了疫情市場失靈時期的最差水平。當時,美聯儲每天注入 1 萬億美元以支撐債券市場,並推出 1200 億美元的量化寬鬆政策以縮短災難性的美元空頭擠壓。然而現在這個國債市場的最大買家正在大幅縮表,以每個月 600 億美元的速度從資產負債表中剝離國債。屆時力挽狂瀾的美聯儲,如今卻在把債市往死裏推。

於此同時,美債市場最大的海外買家——日本央行,為了穩定匯率不得不選擇大幅拋售美國資產來維護匯率穩定。根據美國財政部數據 8 月已經拋售 345 億美元美債,預計 9 月的拋售量可能超過 500 億美元。另外英國養老保證金和債市尾部風險的擔憂也加劇了相關資產的拋售。

債券連續大幅下跌,使得美國商業銀行和人壽保險公司等許多傳統大型參與者紛紛迴避債務市場。大型金融機構,因為所謂的補充槓桿率(SLR)要求銀行為此類業務留出資本金,也一直不太願意充當做市商。

而供給方面,美國未償國債自 2019 年底至今已經增加 7 萬億。

美銀策略師 Mark Cabana、Ralph Axel 等表示,只需一次衝擊,美債市場可能就會面臨來自 “大規模強制拋售或外部突發事件” 的運行層面挑戰。

這讓也美國財長耶倫不止一次的表示,“我們擔心 (國債) 市場缺乏足夠的流動性”。

什麼是 “財政版 QE”?

持續的流動性危機意味着債券市場正走向崩潰的邊緣。

與英國央行類似,這本該由美聯儲通過購買債券(QE)來挽救。但為了儘可能保持中性,美聯儲至少要採取一定的扭曲操作(賣短買長)。只是,美聯儲已經在縮表了,扭曲操作可能面臨短債不足。

而更大的問題是,在當前通脹炙手可熱、粘性失控的情況下,即便美聯儲採取中性購買的干預措施,都會遭遇民眾和政界的憤怒。他們會將其等同於美聯儲在緊縮政策上的投降,並可能對通脹治理和美聯儲信譽造成不可預計的後果。

既然美聯儲沒辦法 QE,於是,財政部站出來 QE了。

其實早在 8 月的財政財政融資委員會會議紀要中,就提到:“委員會介紹了定期回購操作作為債務管理工具的可取性。”

本月早些時候,美國財政部詢問了美國國債一級交易商對回購計劃的優缺點的看法。下旬,財政部長耶倫暗示,有可能回購某些美國政府債券。

那麼什麼是 “財政版 QE”?

就是財政部通過回購國債(贖回未到期的債務)向市場投放流動性。實際上,國債回購曾作為一種債務管理工具,在歐美國家得到廣泛應用。

美國最早於 1807 年運用債券購回手段提前贖回未到期的國債。2000 年面對 40 年來首次連續出現的財政盈餘(1998 年盈餘 690 億美元,1999 年 1230 億美元,2000 年 2370 億美元),美國財政部決定重新進行債券購回操作。

對財政部而言,回購國債具有下述優勢:

1.提高基準債券的流動性,減少政府的利息成本,提高資本市場的效率。一般而言高流動性基準債券和流動性較差的老債兩者收益率差異非常明顯。贖回操作可通過購回流動性差的舊債券來提高效率,特別是在財政盈餘的前提下。

2.通過償付到期期限較長的債券,債務購回有助於合理調整目標期限結構,預防債務平均期限的提高,並降低融資成本。例如美國債務平均期限已經從 1980 年的 60 個月左右提高到疫情期間的 70 個月左右,而疫情期間大規模發債再度拉長了美國債務的平均期限到 74 個月。越長的期限代表越高的融資成本,從長期看,這會增加政府的債務負擔。

3. 平滑債券發行高峰,以及在財政盈餘時期,更有效地利用超額現金。

美國在 2000 年初計劃在年內購回 300 億美元的國債,根據操作對市場反映做出判斷,相應調整提示期間、規模、時間和操作規律。並規定了回購的條款,包括:公佈到期期限符合條件的債券和購回的總數量;每個債券的招標數量、最高可接受價格、剩餘的私人持有的債券餘額等。該操作通過紐約聯邦儲備銀行的公開市場操作系統進行。

財政出手,一石二鳥?

從以上我們可以總結出國債回購的三大特徵:1)財政盈餘時期的工具;2)提高流動性;3)降低融資成本。

從回購原本主要是用於財政盈餘背景下的調節工具,目前大額的財政赤字來看並不符合。所以其目的很清楚的指向當前美債市場的流動性問題。

Curvature 的回購專家 Skyrm 認為,從作用來看,1)“財政版 QE” 通過購買流動性較低的債券提供流動性。財政部買入被市場淘汰的舊廉價證券,改善了市場交易商的資產負債表,使其有進一步擴張的能力。回購公告甚至能進一步帶動市場需求。例如,由於 20 年期債券被認為將回購計劃中獲益最多,該品種在調查發佈後出現反彈。

2)“財政版 QE”,理論上有三種方式融資:a賬面現金;b短期國債融資;c久期中性融資,(即財政部回購的任何政府證券都將被相同期限的債務所取代,以保持未償債務的加權平均期限不變。)在當前非財政盈餘和債務久期較長的背景下,b 的概率更高。(當然這一點目前還是華爾街分析師關心的焦點,還需要等財政部的明確。)

如果採取短期國債融資,由於目前回購市場中短債直接作為一般抵押品,增加的短債供應將推高隔夜利率,並可能有助於更快地消耗逆回購用量(RRP)。

2020 年疫情爆發以來,美聯儲的資產負債擴張 2.25 倍,導致美國金融體系內部流動性氾濫,RRP 工具(可理解為非銀機構閒置資金的蓄水池)用量上升至 2 萬億以上。

但自美聯儲縮表以來,RRP 卻成了一個問題。原來美聯儲縮表所希望金融系統中的資金減少,是首先從 RRP 中流出,其至少能為準備金提供 15 個月左右的緩衝。但到目前為止情況恰恰相反:銀行存款反而率先下降,這導致銀行的準備金下降速度快於預期。

只要 RRP維持高位,縮表將繼續消耗準備金水平,這增加了金融系統的不穩定性和短端利率的大幅波動,對風險資產來説是最不利的情況,也是上輪 QT提前結束的原因。

但如果短債供應能將流動性從 RRP 中驅逐出來,RRP 可能將再度起到準備金緩衝墊的作用,這對金融系統穩定和風險資產有着極大的意義。

按照野村證券 Charlie McElligott 的測算,“財政版 QE” 的干預甚至可能觸發短期國債和股票趨勢策略空頭的強制平倉。這在當前空頭擁擠和多頭不足的市場中,即便不是之前空頭補倉的暴漲,也可能形成一輪明顯的反彈。

如果真是這樣的話,“財政版 QE” 既平穩了流動性,又平穩了準備金。既能拯救了美債,也能拯救美股,不得不説是一石二鳥的妙招。

不過從實施時機來看。早些時候,市場一致預期國債回購將在 2023 年的一季度末,即預期國債發行規模較大的時候推出。但如果出現 “嚴重的國債市場運作問題”,時機可能會提前。

當然 “財政版 QE” 到底能有多少規模,多大程度平穩流動性,以及上述提及對 RRP 影響的徑流,事實上目前依然存在較大的質疑。巴克萊的Abate 就指出,雖然財政部很可能會通過發行額外的短債融資,但這並不意味着能 “扭曲” 收益率曲線或從 RRP 中提取流動性。

其唯一比較確定的積極意義在於,降低了美債市場失靈的長尾風險,促使長端利率迴歸均衡水平。因為即使美債市場的流動性已經相當惡化,但崩潰依然不是基本假設情景。我們需要進一步關注財政部在國債回購上更多的細節披露,從而做出更合適的判斷。預計美國財政部 11 月 2 日發佈的再融資文件將對此有更多討論。

盼不到鮑威爾的鬆口,華爾街轉而對 “財政版 QE” 越來越期待。

但是這畢竟需要財政部來擴表,這也和美聯儲的縮表相違背。對於深陷 QE 飢渴症的歐美金融市場來説,QE 或許能解決眼前的問題,但 QE 也會帶來更多問題。所以 “財政版 QE” 是左手倒右手的損招,還是真能一石二鳥?我們拭目以待。