伯克希爾三季度依舊淨虧損,投資組合又虧了 100 億美元

在整體下滑的市場中,伯克希爾的股票投資依舊出現虧損。三季度伯克希爾的投資損失為 104.5 億美元,2022 年前三季度投資虧損達到 639 億美元。

在三季度美股過山車行情中,股神巴菲特的投資組合仍然出現虧損,但主要受益於對能源股的押注,投資組合虧損大幅收窄。

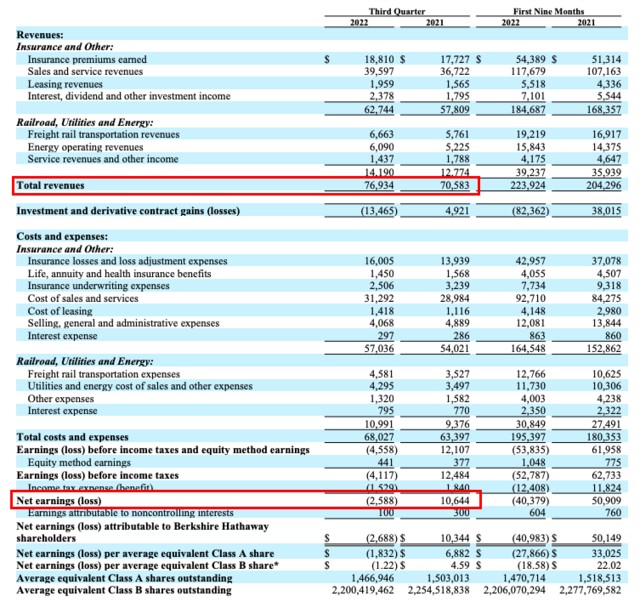

11 月 5 日週六,巴菲特的伯克希爾哈撒韋公司公佈了第三季度財報,報告顯示,今年第三季度公司營收 769.34 億美元,去年同期 705.83 億美元,增幅為 9%。

儘管外界對經濟衰退的擔憂加劇,但該公司當季經營利潤仍大幅增長。三季度運營利潤為 77.61 億美元,較去年同期的 64.66 億美元增幅為 20%。此項利潤的範疇涵蓋集團擁有的保險、鐵路和公用事業等業務,不包括投資損益。

從細分業務看,在經營利潤中,伯克希爾的保險業務在第三季度受到了衝擊,保險承保業務損失了 9.62 億美元,一定程度上拖累了三季度的營業利潤。當期受颶風伊恩 (Ian) 帶來的影響,汽車行業索賠的頻率和嚴重性不斷增加。

其餘業務方面,保險投資利潤為 14.08 億美元,高於上年同期的 11.61 億美元,公用事業和能源業務的利潤為 15.85 億美元,高於去年同期的 14.96 億美元;鐵路業務利潤從 2021 年同期的 15.38 億美元下降到 14.42 億美元。

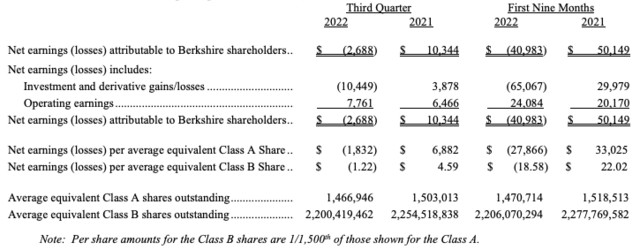

與二季度財報相似,主要由於投資和衍生品投資組合的虧損,伯克希爾第三季度歸屬於股東的淨虧損為 26.9 億美元,去年同期為盈利 103.4 億美元。第三季度每股 A 類普通股虧損 1832 美元,去年同期盈利 6882 美元。

三季度,美股經歷了過山車行情,標普 500 先是在 7 月至 8 月中旬迎來一波強勁反彈,隨後一路下挫至 9 月底。

在整體下滑的市場中,伯克希爾的股票投資依舊出現虧損。三季度伯克希爾在投資和衍生品方面的虧損為 104.5 億美元,去年同期盈利 38.78 億美元。2022 年前三季度投資虧損達到 639 億美元,去年同期盈利 299.79 億美元。

巴菲特再次告訴投資者,任何一個季度的賬面投資收益(損失)金額 “通常都是沒有意義的”。

不過,與二季度 530 億美元的投資損失相比,三季度其投資組合損失收窄至 104.5 億美元,推動三季度的淨利潤虧損顯著減少,二季度該公司淨利潤虧損 437.55 億美元。

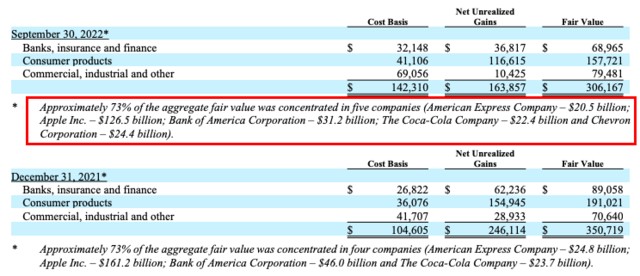

財報顯示,截至三季度末,伯克希爾大約 73% 的持倉集中在五家公司:美國運通公司(205 億美元)、蘋果公司(1265 億美元)、美國銀行(312 億美元)、可口可樂公司(224 億美元)、雪佛龍公司(244 億美元)。公司截至三季度末的股權證券投資的公允價值為 3062 億美元,而截至 2021 年 12 月 31 日的公允價值為 3507 億美元。

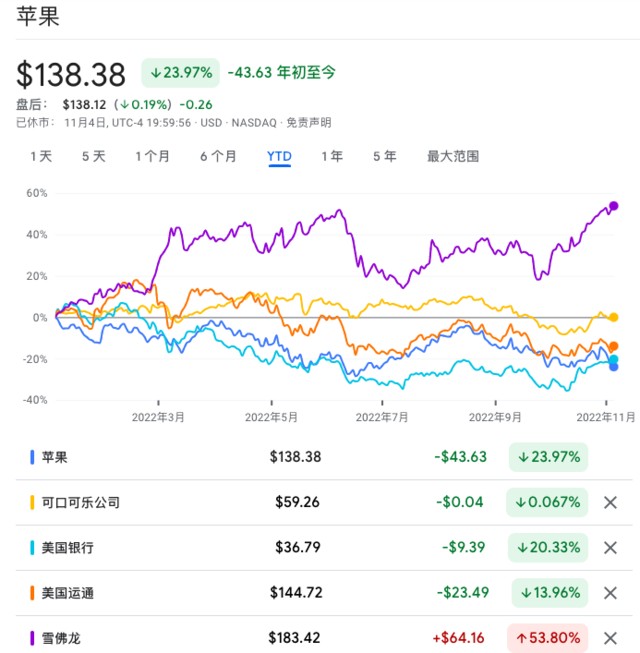

今年以來,美國運通、蘋果、美銀的股價均出現了兩位數跌幅,但三季度較二季度總體跌幅有所收窄。與此同時,由於俄烏衝突給能源供應帶來壓力,導致石油價格飆升,雪佛龍今年以來上漲了 54%,為投資組合提供了一些支撐,二季度財報發佈時雪佛龍年初以來的漲幅為 21%。

此外,伯克希爾第三季度首次將西方石油的業績納入財報。到第三季度末,伯克希爾將其在西方石油的持股增加到 1.945 億股,佔該公司普通股流通股的 20.9%。西方石油股價年初以來的漲幅達到 136%。

截至 9 月 30 日收盤,伯克希爾持有的西方石油價值近 120 億美元。巴菲特還持有 10 萬股西方石油 A 系列優先股和認股權證,可以每股 59.624 美元的行權價購買約 8390 萬股。包括認股權證在內,該集團擁有該石油公司近 30% 的股份。

三季報還沒有反映伯克希爾以 116 億美元收購專業保險公司 Alleghany 的情況,因為該交易在第三季度結束後於 10 月 19 日完成。

在現金水平和回購計劃方面,第三季度伯克希爾進行了温和回購,大約回購了 10.5 億美元的股票,與二季度 10 億美元的回購規模相當,前三季度累計回購總額達到 52.5 億美元。

截至第三季度末,該公司現金水平由二季度末 1054 億美元,小幅增至 1090 億美元。

今年以來,伯克希爾的股價表現總體好於大盤,A 類股今年以來下跌約 4%,而標準普爾 500 指數下跌 21%。