“做多通脹” 策略終於失效:美元走弱 股市反彈重創空頭

做空科技股和公債或做多美元,是今年最賺錢的策略之一。現在,隨着 PPI 顯示了通脹增長放緩的跡象,所有這些押注都顯得靠不住了。

智通財經 APP 注意到,在 “後封鎖” 時代,華爾街最擁擠的交易 “做多通脹” 突然遭到前所未有的擠壓,在眾多機構基金中引發了一波被迫去槓桿化的浪潮。

做空科技股和公債或做多美元,是今年最賺錢的策略之一。今年通脹處於 10 年高位,推動了資產回報。現在,隨着生產者價格指數 (PPI) 顯示了通脹增長放緩的跡象,所有這些押注都顯得靠不住了。

科技股領漲美股週二的漲幅,納斯達克 100 指數一度上漲 2.8%,之後因地緣政治緊張局勢而收窄漲幅。科技股是今年許多跌幅最大的股票的聚集地。美國國債收益率再次下跌,美元跌向三個月低點。

市場波動正對那些大舉押注美聯儲抗通脹行動將繼續推高收益率、同時提升美元吸引力的基金經理造成沉重打擊。這也損害了美國銀行的客户,他們最近將科技股的敞口削減至 16 年低點。

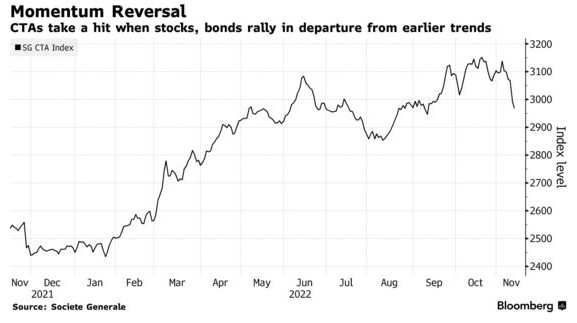

對大宗商品交易顧問公司(CTA)等跟蹤趨勢的基金來説,這種衝擊尤其令人痛苦。上週消費者價格指數 (CPI) 漲幅低於預期。根據法國興業銀行的一項指數,該集團今年憑藉通脹交易實現了兩位數的增長,但目前卻陷入了 2020 年 3 月以來最糟糕的表現。

通脹是否已經見頂還有待商榷,而且投資者和政策制定者近年來對幾乎所有價格趨勢的判斷都一次又一次地出錯。更值得懷疑的是,由於快速貨幣基金的空頭回補增加了市場的不穩定性,一場擁擠的交易可能會突然平倉。

Dynamic Beta Investments LLC 的投資組合經理 Andrew Beer 表示,“通脹交易一度是逆向交易,如今已成為共識。”“對於 CTA,問題不在於貿易逆轉;這是擁擠的貿易逆轉。”

所有倉位變動的一個影響可能是,市場正在人為地對通脹做出樂觀的判斷。自週四的消費者價格報告以來,標準普爾 500 指數上漲了 6% ,華爾街策略師們紛紛表示想知道投資者為何如此興奮——CPI 顯示降温,儘管通脹壓力沒有實質性減輕。

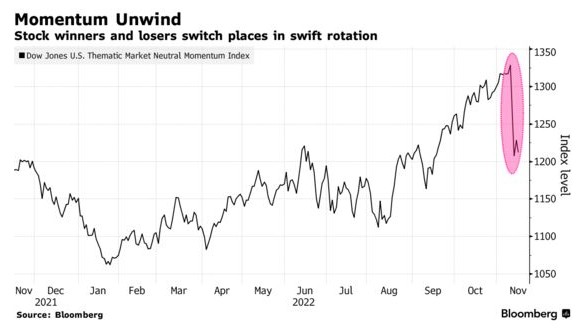

像這樣的轉機在過去的一年裏發生過多次,但都轉瞬即逝。這次最引人注目的是資產間的流動速度。以道瓊斯市場中性動量指數為例,該指數買入表現最好的股票來對抗表現最差的股票。週二下跌 1.5%,將四天的跌幅擴大至 9%,為兩年來最大跌幅。

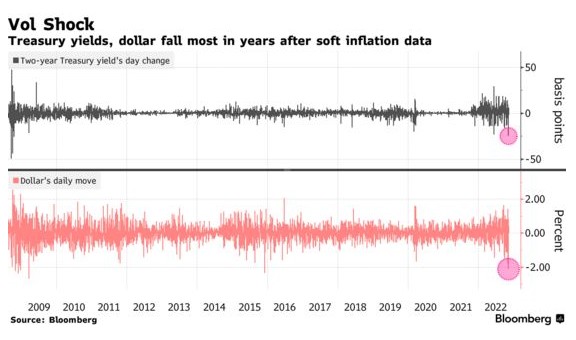

其他市場也出現了勢頭崩盤。美元週四下跌 2%,是 2015 年以來的最大跌幅。同一天,兩年期美國國債收益率下跌 25 個基點,為 2008 年以來的最大跌幅。

野村證券國際的跨資產策略師 Charlie McElligott 表示,市場波動已迫使部分投資組合資產出脱,這在某些方面代表着" VaR 事件",他指的是風險價值模型強制拋售的一個例子。

在他所稱的資產 “動量衝擊” 中,許多交易員被迫止損並削減敞口,此前美國回落的通脹數據促使人們重新考慮全球貨幣緊縮速度。

McElligott 在週二的一份報告中寫道,“PPI 數據公佈後,通脹將進一步加速,這隻會讓 ‘鴿派情緒緩解’ 和美聯儲進一步提升 ‘終端利率’ 重新定價。” 他指的是對美聯儲基準利率在本輪加息週期何時見頂的押注。

至少,依賴於增持固定收益產品頭寸 (如風險平價) 的策略終於得到了一些緩解。RPAR 風險平價 ETF(RPAR.US) 在 4 天內上漲了近 6%,是疫情爆發以來的最佳表現。今年迄今,該指數仍下跌了 26%。

大通脹交易接下來會發生什麼尚不清楚。但美國銀行策略師 Jared Woodard 認為,定價壓力可能會持續多年,因此向科技股等資產的任何大幅轉移最終都是不可持續的。

Woodard 表示,“如果我們的判斷是正確的,我們正處於宏觀經濟大轉變的非常早期階段,那麼估值重置可能是實質性的,而且可能會持續很長時間。”