招商宏观:风口浪尖上的越南

文 | 招商宏观张静静团队 核心观点 货币政策突然转向令越南国债收益率曲线快速上移。今年越南经济基本面极具韧性,通胀压力亦相对温和,越南盾兑美元保持坚挺。这些因素使得越南央行的货币政策收紧滞后于其他经济体。三季度央行开始收紧货币政策后,9 月主权债收益率曲线突然大幅上移且趋平,9 月当月 2 年期国债收益率上浮 152BP。

文 | 招商宏观张静静团队

核心观点

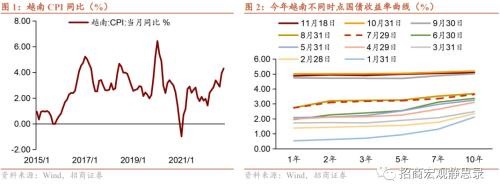

货币政策突然转向令越南国债收益率曲线快速上移。今年越南经济基本面极具韧性,通胀压力亦相对温和,越南盾兑美元保持坚挺。这些因素使得越南央行的货币政策收紧滞后于其他经济体。三季度央行开始收紧货币政策后,9 月主权债收益率曲线突然大幅上移且趋平,9 月当月 2 年期国债收益率上浮 152BP。

越南本币企业债风险浮出水面:成也产业红利败也产业红利。2011 年中国将部分中低端制造业向越南,自此国际资本加速流入越南。疫后东盟加速推进了 RCEP,美国也在今年牵头了区域贸易框架,越南在全球产业链上越发 “炙手可热”。同时,美联储扩表则使得短期热钱跟随产业资金一并大举流入越南。但 3 月美联储紧货币影响了全球资本流向,此后越南股市高位回落。随着三季度流动性趋紧,作为金融系统的较脆弱环节,越南的本币企业债中的房地产部门出现风险暴露。截至 2022 年 Q3,越南的本币企业债存量占 GDP 比重已三倍于 2019 年的水平。10 月起越南出现房地产债务风险暴露和金融市场波动。

越南形势还没有这么严峻,风险尚且可控。首先,国际资本不会放弃越南。参考亚洲金融危机前夕,马来西亚等国已出现地产泡沫,资本外流戳破地产泡沫并导致居民资产负债表衰退。疫后,越南地产应该存在过热现象,是否存在泡沫尚不好估计,但可以肯定的是,越南仍是中国、美国等大型经济体产业链延伸的重要区域。在短期热钱流出后,下一个经济周期国际资本将重新回流越南,只不过 “热度” 确实会有所降温。其次,越南的货币当局和监管机构加紧针对市场透明度和债券资质降低方面的风险控制应对风险。

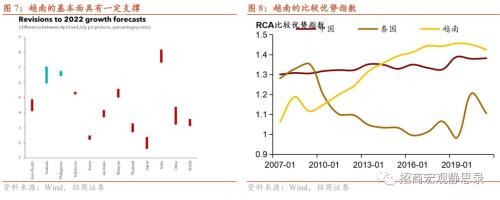

预计越南近期存在事件类小型冲击风险,金融系统性风险仍然可控,中期则取决于经济基本面的一致预期。从国际收支风险的角度,越南外债占 GDP 比重在 49% 附近,短期外债占外汇储备比重约 28%,外汇储备对进口的覆盖大约在 3 个月。目前 IMF 等国际机构对越南 2023 年的经济增速估计仍然乐观,其产业链 RCA 比较优势指数远超东盟其他经济体,今年 FDI 保持高流入态势,制造业投资占 GDP 比重预计进一步上行。除非经济基本面预期出现突然恶化,预计越南的风险点仍以本币企业债的个别部门为主,金融系统性问题的压力仍然可控。

正文

一、货币政策突然转向令越南国债收益率曲线快速上移

IMF 在 7 月份将越南 2022 年经济增速逆势上调了 1 个百分点至 7%,并预计 2023 年仍有 6.7%。经济基本面的韧性令越南盾兑美元相对坚挺,上半年越南盾兑美元贬值幅度仅为 1.3%。此外,越南通胀压力相对温和,10 月 CPI 同比才升至 4% 的目标上限上方。这些因素使得越南央行的货币政策收紧滞后于其他经济体。进入三季度,越南央行才开始通过公开市场业务利率下限设定和政策利率上调等操作来管理流动性供应和稳定汇率,9 月主权债收益率曲线突然大幅上移且趋平,9 月当月 2 年期国债收益率上浮 152BP。

二、越南本币企业债风险浮出水面:成也产业红利败也产业红利

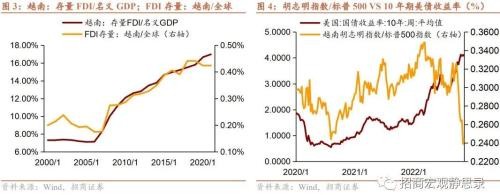

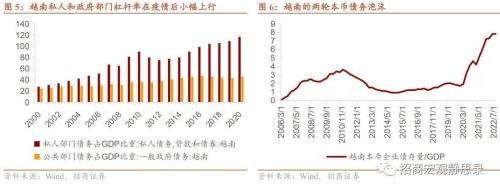

疫前的产业红利在疫后加速,资本过快流入带来了 “过热” 隐患,美联储紧货币影响国际资本流向,越南央行加息戳破本土泡沫。2011 年中国刘易斯拐点出现后,中国大陆开始将部分中低端制造业向越南等东盟国家,自此国际资本加速流入越南。疫后,东盟加速推进了 RCEP,美国也在今年牵头了区域贸易框架,越南在全球产业链上越发 “炙手可热”,FDI 存量占其 GDP 比重在疫后又上了一个台阶。疫后美联储扩表则使得短期热钱跟随产业资金一并大举流入越南。但美联储紧货币影响了全球资本流向,如图 4 可知,今年 3 月越南胡志明指数与标普 500 指数比值开始触顶回落,美联储加息对新兴市场的负面影响可见一斑。Q3 越南央行紧货币则是戳破本土泡沫的一根稻草。

随着三季度流动性趋紧,作为金融系统的较脆弱环节,越南的本币企业债中的房地产部门出现风险暴露。疫情冲击后, 越南的本币企业债存量与 GDP 比率快速上行,2022 年已经三倍于 2019 年的水平(图 6)。2022 年的经济增速超预期又进一步支持了市场的乐观情绪和风险偏好,今年上半年,企业债存量季度环比增速分别达到 4.6% 和 9.5%,同比增速分别达到 112.6% 和 71.4%,而且基本上是由银行和房地产部门组成,截至一季度末,房地产部门企业债券存量达到 56.9 万亿越南盾,银行部门债券存量达到 2796 万亿越南盾。

10月起,越南出现房地产债务风险暴露和金融市场波动。今年以来,越南债市收益率持续上行,而政府和企业债增速持续高位。10 月 8 日房地产集团 Van Thinh Phat Holdings Group 因债券发行和交易挪用被调查之后,与其涉及关联的西贡商业银行出现挤兑,该事件使得越南房地产企业的融资出现高速刹车。11 月 3 日,越南建设部长 Nguyen Thanh Nghi 表示房地产部门的贷款和企业债发行面临困难,未来资金会进一步紧缩。

三、新一轮亚洲金融危机?越南风险或仍可控

今年,先有日元、韩元等主流亚系货币均对美元大幅贬值,现在又迎来越南企业债与地产暴雷,新一轮亚洲金融危机一触即发?目前看,形势还没有这么严峻,越南风险尚且可控。

首先,国际资本不会放弃越南。亚洲金融危机前夕,马来西亚等国已出现地产泡沫,资本外流戳破地产泡沫并导致居民资产负债表衰退。疫后,越南地产应该存在过热现象,但是否存在泡沫尚不好估计。但可以肯定的是,与亚洲金融危机后,国际资本撤离马来西亚等国导致相关各国制造业产业一蹶不振、地产泡沫破灭不同,越南仍是中国、美国等大型经济体产业链延伸的重要区域。在短期热钱流出后,下一个经济周期国际资本将重新回流越南,只不过 “热度” 确实会有所降温。

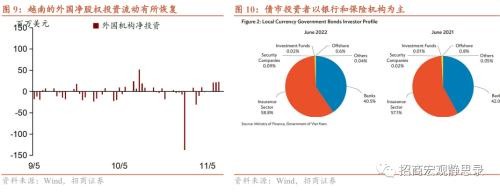

此外,越南的货币当局和监管机构随即加紧了针对市场透明度和债券资质降低方面的风险控制。今年一季度企业债券新发行中有半数为房地产部门,约 15.6 万亿越南盾。但在 3 月份,越南证监会取消了 2021 年 7 月至 2022 年 3 月期间发行的 Tan Hoang Minh Goupd 的 9 项债券发行,价值约 10 万亿越南盾,主因考虑到其所涉及的虚假信息等披露合规问题。10 月份房地产集团 Van Thinh Phat Holdings Group 事件即是在此背景下出现的风险暴露,导致其后几周外国机构投资者股权净流出,10 月 28 日峰值达到-1.37 亿美金,11 月中已然恢复流入或表明该风险尚未蔓延。

整体而言,预计越南近期存在事件类小型冲击风险,金融系统性风险仍然可控,中期则取决于经济基本面的一致预期。从国际收支风险的角度,越南外债占 GDP 比重在 49% 附近,短期外债占外汇储备比重约 28%,外汇储备对进口的覆盖大约在 3 个月。为了保证外汇储备维持在 IMF 的建议范围以内,越南央行 10 月扩大美元/越南盾的交易区间至中间价上下 5%,预计越南将维持货币政策的偏紧立场和允许本币扩大幅度区间,本币走弱也有助于应对出口下行压力。目前 IMF 等国际机构对越南 2023 年的经济增速估计仍然乐观,其产业链 RCA 比较优势指数远超东盟其他经济体,今年 FDI 保持高流入态势,制造业投资占 GDP 比重预计进一步上行。除非经济基本面预期出现突然恶化,预计越南的风险点仍以本币企业债的个别部门为主,金融系统性问题的压力仍然可控。

风险提示:

越南基本面和货币政策超预期,对越南企业债风险理解不足。