美股触底了吗?五大因素显示可能还早着呢

随着标普 500 指数保持在 4000 点以上,恐惧指数已经下降到今年的最低水平之一,华尔街的许多投资者开始猜测,美股是否已经触底?

随着标普 500 指数保持在 4000 点以上,恐惧指数已经下降到今年的最低水平之一,华尔街的许多投资者开始猜测,美股是否已经触底,尤其是考虑到现在美联储已经发出了未来将放缓加息步伐的信号。

但事实是,美国的通胀率仍保持在四十年来的高点附近,大多数经济学家预计,美国经济明年将陷入衰退。

过去六周美股表现不错,标普 500 指数在 10 月份大涨后继续攀升,因此几周以来一直在其 200 日移动平均线的水平之上交易。更重要的是,道指自 10 月中旬以来一直引领市场走高,已经从 9 月下旬的低点上涨超过 19%,正处于退出熊市的边缘。

智通财经 APP 获悉,周五,一些分析师担心,最近的这些涨势可能意味着美股已经超买。独立分析师 Helen Meisler 称:“我的估计是,市场在中期基础上略微超买,但可能会在 12 月初完全超买。”

她并不是唯一一个预计美股可能很快会经历另一次回调的人。摩根士丹利的 Mike Wilson 在预测了今年将出现严重抛售后,已经成为华尔街最受投资者关注的分析师之一,他在本周早些时候表示,他预计标普 500 指数将在明年第一季度在 3000 点左右见底,从而带来一个极好的买入机会。

由于有如此多的不确定性困扰着股市、企业利润、经济和通胀等因素的前景,在决定股市的可投资低点是否真正到来之前,投资者可能需要分析一下以下几件事。

一、对企业利润预期的减弱可能会损害股市

本月早些时候,高盛集团和美银证券的股票策略师警告说,他们预计,明年的企业盈利增长将停滞。虽然分析师和企业已经下调了他们的利润指引,但华尔街的许多人预计,随着时间进入明年,会出现更多的下调。

这可能会给股市带来更多的下行压力,因为今年到目前为止,虽然企业盈利增长已经放缓,但股市仍然在蹒跚前行,这在很大程度上要归功于美国石油和天然气公司的利润飙升。

二、历史数据表明 在美联储降息之前股市不会见底

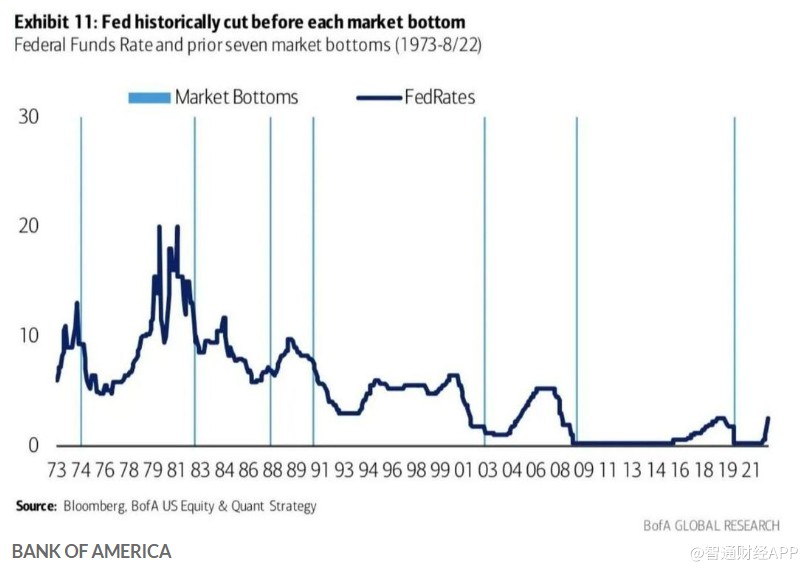

由美国银行分析师制作的一张图表在今年已多次出现在人们面前。这张图表显示,在过去 70 年里,美股在美联储降息之前往往不会触底。

尽管在 2020 年 3 月,由新冠疫情引发的股市大跌的最低点几乎正好与美联储决定将利率降至零并释放大规模货币刺激措施相吻合,但通常情况下,在美联储至少进行几次降息之后,股市才会开始长期走高。

但话说回来,正如市场策略师们喜欢说的那样,历史数据并不能保证未来的表现。

三、美联储的基准政策利率可能会超出投资者预期

根据芝商所的 FedWatch 工具,市场目前认为利率将在明年年中达到峰值,第一次降息最有可能会在明年第四季度到来。

Beam Capital 的投资组合经理 Mohannad Aama 指出,由于通胀率仍然远远高于美联储 2% 的目标,美联储有可能需要在更长时间内保持较高的利率,从而给股市带来更多痛苦。

Aama 称:“每个人都在期待 2023 年下半年的降息,然而,在更长时间内保持较高的利率将被证明会在 2023 年整年持续,虽然大多数人都还没有为此建模。”

市场策略师表示,在更长时间内保持较高的利率对成长股和纳指来说是个坏消息,这些股票在低利率时代表现出色。

但如果通胀没有迅速消退,美联储可能别无选择,只能坚持下去,正如美联储几位高级官员,包括主席鲍威尔,在公开评论中所说的那样。虽然市场庆祝着 10 月的通胀率读数略微低于预期,但 Aama 认为,工资增长还没有见顶,这可能会对价格等因素造成压力。

本月早些时候,美国银行的一个分析师团队与客户分享了一个模型,模型显示,通胀可能要到 2024 年才会大幅消退。根据美联储最新的利率预测 “点阵图”,美联储高级政策制定者预计,利率将在明年达到峰值。

但美联储自己的预测很少能实现,在最近几年尤其如此。例如,在美国前总统特朗普猛烈抨击美联储并使回购市场震荡后,美联储在上次试图实质性地提高利率时退缩了。最终,新冠疫情的出现激励美联储将利率降至零。

四、债券市场仍在预示着未来的经济衰退

市场分析人士表示,对美国经济可能会避免出现严重衰退的希望无疑有助于支撑股市,但在债券市场上,日益倒挂的国债收益率曲线正在发出完全相反的信号。

周五,2 年期国债收益率比 10 年期国债收益率高出 75 个基点,大约处于 40 多年来倒挂最严重的水平。

在这一点上,2 年期/10 年期国债收益率曲线和 3 个月/10 年期国债收益率曲线都已经大幅倒挂。收益率倒挂被视为一个可靠的经济衰退指标,历史数据显示,3 个月/10 年期国债收益率曲线的倒挂,甚至比 2 年期/10 年期国债收益率曲线的倒挂,更能有效预测即将到来的经济衰退。

随着市场发出的信号喜忧参半,市场策略师表示,投资者应该更加关注债券市场。

盈透证券的首席策略师 Steve Sosnick 称:“这不是一个完美的指标,但当股市和债券市场出现差异时,我倾向于相信债券市场。”

五、俄乌冲突仍然是不可预知但影响力巨大的因素

可以肯定的是,俄乌冲突的迅速解决可能会推高全球股市,因为冲突扰乱了包括原油、天然气和小麦在内的关键商品的流通,帮助刺激了世界各地的通胀。

两方的冲突升级至今已满九个月且并无缓和的势头,这可能对市场非常、非常不利。此前乌克兰总统泽连斯基强调,乌克兰部队在各个方向都坚守住 “关键的战线”。Clocktower Group 分析师 Marko Papic 表示:“实际上,我认为市场的最大风险是乌克兰继续向世界展示它的能力。乌克兰的进一步成功可能会促使俄罗斯做出其他反应。这将是美国股市最大的风险,”