投行纷纷看多!野村:日元明年能升至 125

面对日本贸易条件改善,美元需求下降,瑞银直言 “美元兑日元汇率处于危险地带”。

日元今年 “跌跌不休” 的现象似乎在过去一个月内有所扭转,在快速上涨近 10% 之后,市场上不乏看多明年日元的声音。

保守如高盛,认为如果有以下三种情况出现,日元汇率或将在未来一年内大幅度上行:YCC 政策早于预期结束,美国经济出现衰退,或两者同时发生。而在这种情况下,预计日元汇率在三个月、六个月、十二个月后的表现分别为 155、145、130。

相比之下,乐观如野村,则给出了一个更为积极的预测。

野村证券在 11 月 25 日发布的报告中表示,在美国 10 月 CPI 数据超预期放缓后,市场关于日元汇率触底的观点被逐步强化。展望 2023 年,野村表示在没有出现重大贸易条件改善和生产率增长的情况下,预计日元汇率将上行至 125-130 之间,而触及 100 的可能性则比较有限。

而瑞银则在 11 月 25 日的研报中则同样看好日元前景,直言 “美元兑日元汇率处于危险地带”。

野村:预计明年日元汇率将上行至 125-130

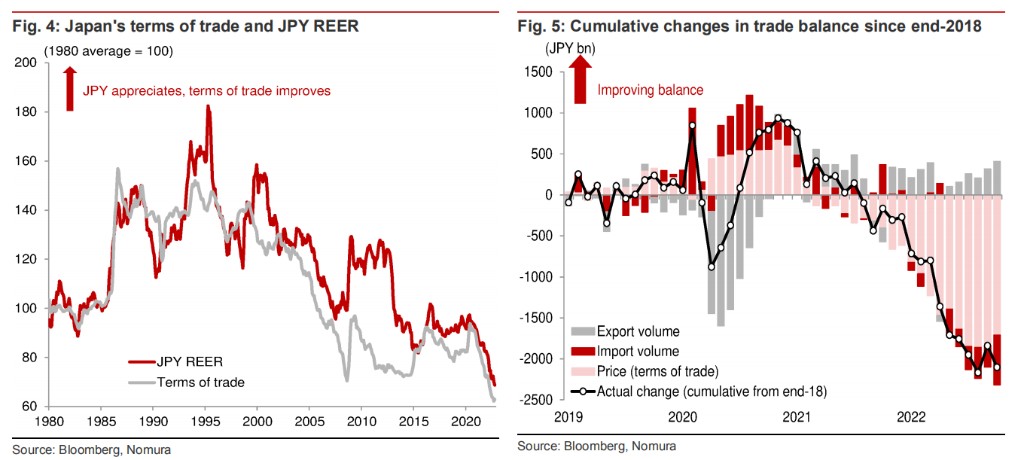

野村在报告中首先从贸易条件的角度回顾了日元的下跌原因,表示 “当前日本的贸易条件和疫情大流行之前的 2019 年底相比,恶化程度达到约 23%,因此日元下跌 17% 是合理的”。

在此基础上,野村从上周期的日元峰值进行推断:

鉴于在上一周期中,日元汇率的峰值仅略高于 100,因此 120 左右或将是日元在本周期的合理峰值。我们预计在没有出现重大贸易条件改善和生产率增长的情况下,预计日元汇率将上行至 125-130 之间。

此外野村还阐述了为何明年日元难以达到 100 的高点:

尽管日元处于历史低位,日本的贸易平衡却终于显露出改善的迹象......但不可否认的是,疫情大流行对国际资本流动和供应链的限制,推迟了本应出现的日元流入,致使贸易条件恶化对贸易平衡造成下行压力。

因此虽然我们预计日元明年将恢复强劲态势,但是除非原油价格大幅下跌促使贸易条件改善,或者日本生产率迅速提升,否则日元依然难以突破 100 的高位。

瑞银:美元需求下降后 日元或得到提振

瑞银在报告中则首先表明针对日元的乐观立场,认为 “美元兑日元汇率处于危险地带”,此前也曾预计日元到 2023 年底将达到 125 的水平。

随后瑞银同样在报告中回顾了今年日元的颓势:

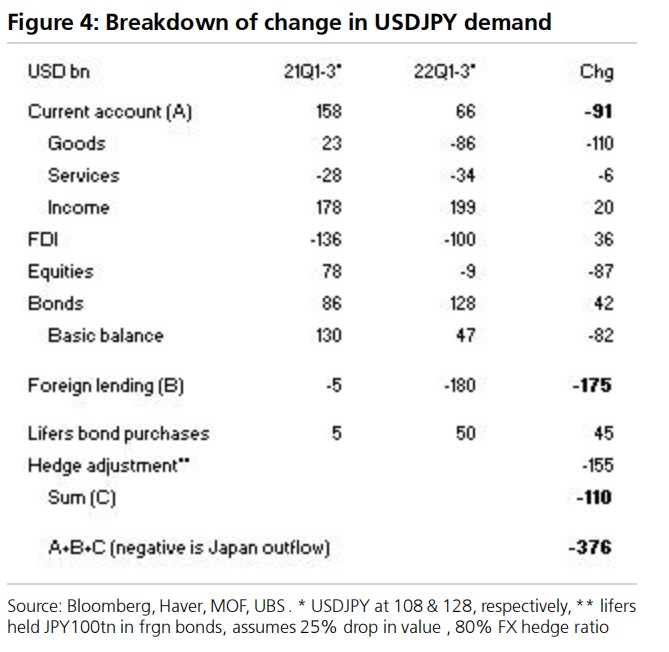

今年日元汇率的波动范围创下三十五来最大,这是由多种因素共同推动的:

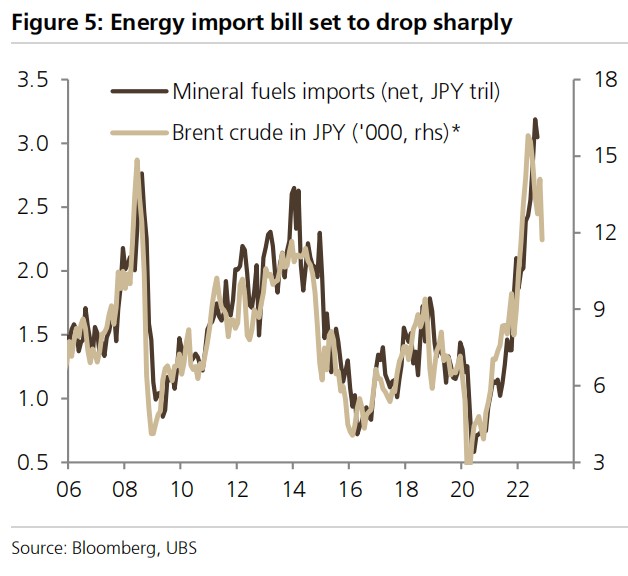

首先,俄乌冲突引发能源价格震荡以及供应链中断,对日本的经常账户盈余造成冲击。

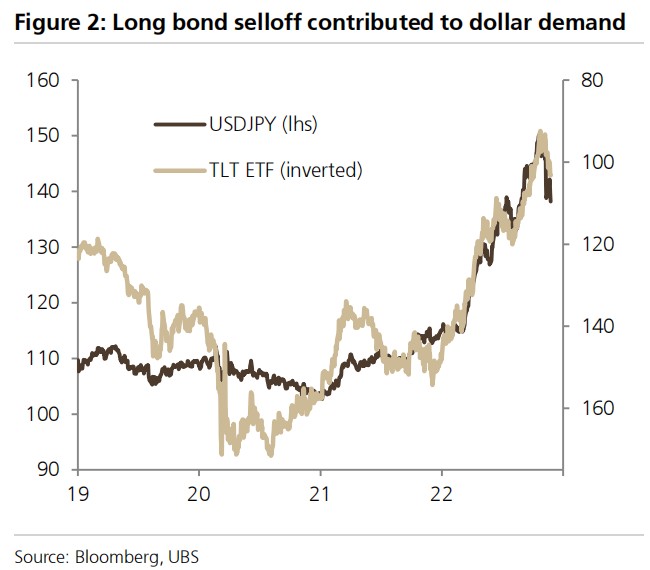

其次,日本本土机构(主要是寿险公司)在其海外资产因美股和美债抛售而大幅下跌后,竞相将这些资产的外汇对冲比率拉回目标水平。

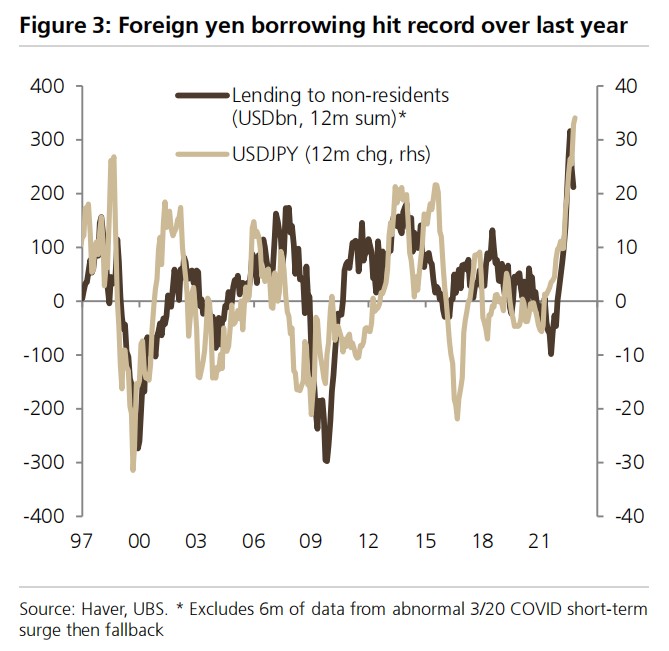

第三,海外企业抛售日元的投机行为激增,其试图利用美联储和日本央行立场的差异,抓住从去年 1 月美元兑日元汇率 102 到今年 10 月 152 的加速趋势。

经我们计算,这三种情况共新增约 4000 亿美元的美元需求,其中第一种贡献最小,最后一种贡献最大。

因此瑞银认为,当前两大因素导致美元需求减弱后,日元开始得到提振:

随着布伦特原油价格下跌,日元开始走强,进口商似乎出现了超买,贸易平衡开始恢复。

并且重新开放入境旅游也或将缓解日本的服务业赤字。

海外长期债券价格开始反弹,而只有当美国联邦利率峰值继续攀升至 6% 后才会引发债券抛售。但这似乎不太可能,因为美联储正处于过渡期,预计将放缓紧缩步伐,即使不转向宽松立场,下一步也会暂停(加息)。

瑞银同时认为,仍将有新的情况或将对日元汇率形成提振。

日本央行行长黑田东彦或将在明年一月任期内最后一次货币政策展望会议上调整 YCC;大规模的财政刺激政策或将给明年日本经济带来更强劲的增长;鼓励外国投资者重建日本股票敞口,实现更广泛的投资组合再平衡;日本政府养老金投资基金(GPIF)可能开始决定进行海外资产对冲,以降低投资组合风险。

然而,瑞银还强调了若干不利于日元汇率的因素。

美国商品期货交易委员会(CFTC)数据显示,资产管理公司和杠杆账户的日元空头水平(分别持有 6.3 万份和 2.2 万份合约)仍接近历史最高水平。

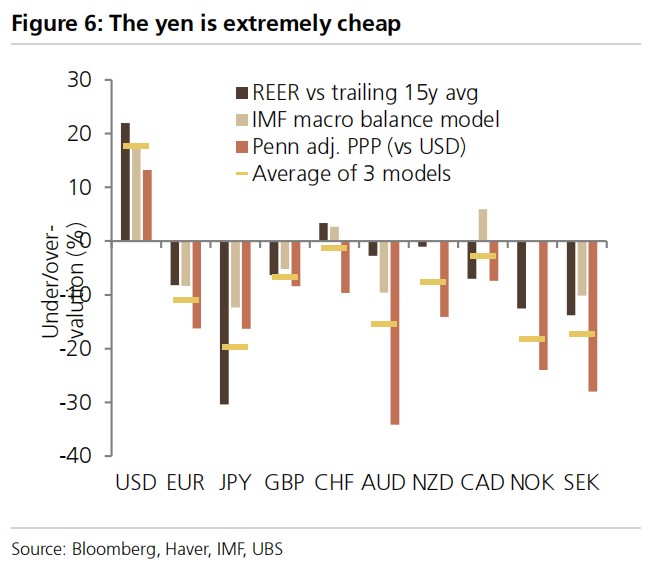

并且无论日元走强的幅度有多大,所有传统模型仍指出日元是目前 G10 集团中表现最为失调的货币。

日元汇率 VS 购买力平价(PPP)

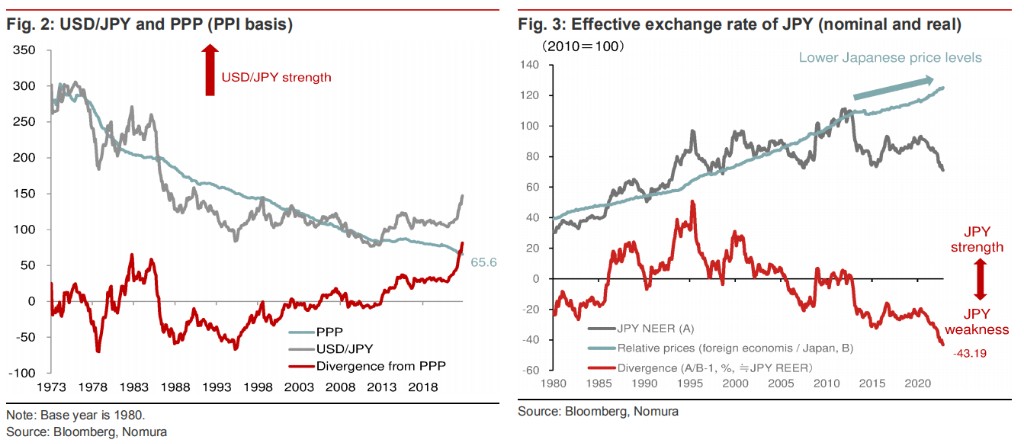

野村在报告中提及,近期许多投资者十分关注明年日元汇率的上升幅度会达到多少,是否和购买力平价(PPP)有关。

购买价格平价(PPP)可以用来计算一国货币的公允价值,市场认为随着日本贸易条件的改善,日元或将快速升值。

但野村表示,由于计算结果相对模糊且收敛时间不定,因此基于购买力平价的高估值或低估值概念可能并无参考性。

比如 2022 年初 PPP 表明日元已经很便宜,但事实上,日元却出现进一步贬值,与购买力平价的差距已经扩大到高于 20 世纪 80 年代初的水平。

而日元之所以出现相对于购买力平价的疲软,这一现象在过去 1-2 年中进一步恶化,可能出于两个因素,一方面是贸易条件恶化,另一方面则是日本生产力增长相对停滞,特别是 2022 年初以来日元的快速疲软被认为在很大程度上受到贸易条件恶化的影响:

自 2021 年年中开始,日本一直处于贸易逆差状态。而直到今年夏季,逆差水平还在持续攀升,大部分是由贸易条件恶化所致。

贸易条件的恶化通常会导致外部贸易平衡的恶化,除非生产力提升或者货币贬值对实际贸易平衡起到改善作用。随着美国逐渐从能源进口国转变为出口国,大宗商品价格的上涨对日元造成更为明显的下行压力,因此日元汇率下行远超过 PPP 所反映的水平(即这一方法并不适用)。