今夜非农会掀起多大波澜?坏消息就是好消息,但坏过头就未必了!

如果非农就业增长如预期一样放缓,将助长美联储鸽派态度,美股或迎来上涨;但结合美国制造业指数陷入萎缩,若非农数据意外 “爆冷”,将意味着美国经济正在滑向衰退。

在美联储激进加息之下,美国劳动力市场换入 “低速挡”,但同时似乎也更具韧性。美国 11 月非农就业增长预计进一步降温,料创下近两年最低水平,而工资压力难减,失业率或维持在低位。

近期,美国科技行业裁员消息铺天盖地,多个指标显示就业市场正在降温。北京时间周五 21:30,美国劳工部将发布备受市场关注的非农报告,揭晓美国劳动力市场最新现状。经济学家普遍预计:

11 月新增非农就业人数预计将增加 20 万,创 2020 年底以来最小月度增幅,10 月为增加 26.1 万。

失业率预计保持在 3.7%。劳动力参与率预计为 62.3%,较前值 62.2% 微幅上升。

平均时薪环比预计上升 0.3%,与 2021 年末以来的平均增速相近,前值为 0.4%,平均时薪同比预计从 10 月的 4.7% 降至 4.6%。

如果今晚公布的非农就业增长如预期一样放缓,将助长美联储鸽派态度,美股或迎来上涨;而结合美国制造业指数陷入萎缩,如果非农数据意外 “爆冷”,将意味着美国经济正在滑向衰退;但若工资增长超预期上行,市场将看到一个更鹰派的美联储。

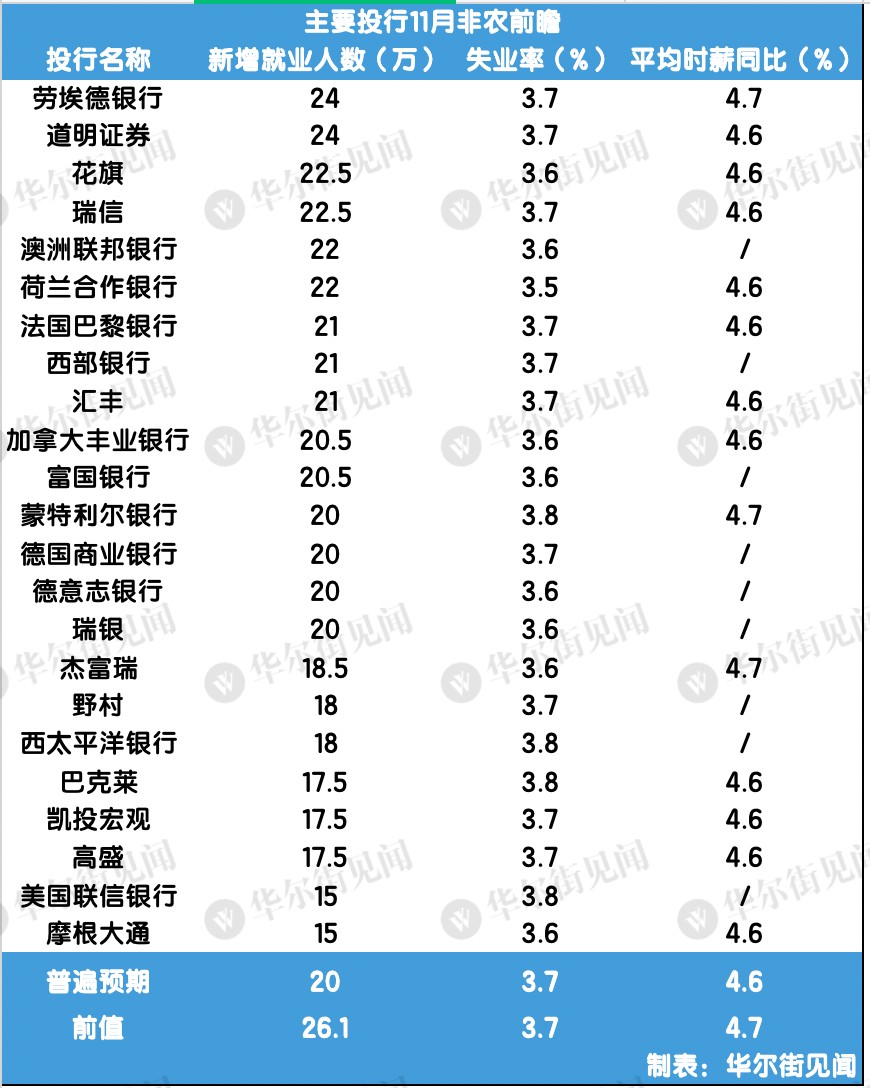

23 家大型投行发布的最新非农前瞻报告显示,11 月非农就业增长将进一步下滑,但投行之间的增幅预期差异较大。美国 11 月非农新增就业人数预计介于 15 万-24 万,失业率预计介于 3.5%-3.8%,平均时薪同比增速预计介于 4.6%-4.7%。

就业市场降温迹象明显 非农新增料创近两年新低

经济学家预计,美国 11 月份非农新增就业 20 万人,低于 10 月份的 26.1 万,为 2020 年年底以来最小规模,但仍超过疫情前的水平。

巴克莱分析指出,私营部门就业人数的下降速度更快,从 10 月份的 23.3 万人降至 15 万人,预计美联储收紧货币政策对劳动力需求的影响加大,四季度非农整体平均就业增长约 18 万人。

小非农 ADP 爆冷、职位空缺率下降、续请失业金人数创新高、商业信心大幅恶化......先前公布的众多数据指标都表明美国劳动力市场增长势头正进一步放缓,具体来看:

周三,有 “小非农” 之称的 ADP 新增就业人数不及预期,创下 2021 年 1 月以来的最低水平,工资增速也开始放缓。

周三,前美联储主席耶伦最喜欢的 JOLTS 数据显示,美国 10 月职位空缺下降,自主离职率降至 2.6%,为 2021 年 5 月以来的最低水平,总招聘人数降至 2021 年 1 月以来的最低。

周四,美国 11 月挑战者企业裁员人数同比暴增四倍,其中科技公司裁员最为猛烈。

周四,美国续请失业救济金的人数升至今年 2 月以来的最高水平,首次申请失业救济人数的四周移动平均值小幅上涨至 22.875 万人。

值得一提的是,随着经济前景的不确定性增加,众多企业开启裁员并冻结招聘。近几个月,科技、金融和房地产等行业的多家公司宣布裁员数千人,根据咨询公司 Challenger, Gray & Christmas Inc.的报告,11 月份雇主宣布裁员 76835 人,是 10 月份的两倍多。

毕马威首席经济学家 Diane Swonk 表示,11 月的非农报告更有可能出现意外下滑。她指出,因病请假的工人人数可能继续成为的一个触发因素,而且已经有更多公司宣布冻结招聘。零售业通常是 11 月的亮点,但有迹象显示,这个节日季零售业的就业增长没有往常那么快。

但同时也有分析师持乐观态度,美国银行首席美国经济学家 Michael Gapen 指出,非农应该会出现方向性放缓,但预计仍会相当不错,Gapen 称将密切关注建筑业,看看该领域是否出现更多失业。

工资上涨压力不减 失业率维持在低水平

与此同时,劳动力市场依然紧张,工资压力与 2021 年末以来的平均速度相近,失业率维持在 3.7%,仍接近 50 年来的低点。

具体来看,平均时薪环比预计上升 0.3%,同比增速保持在 4.7%,较今年早些时候的峰值 5.6% 有所放缓。

此外,根据美国政府就业成本指数数据,截至 9 月的 12 个月,私营部门工资增长率增长了 5.2%,比上一季度的 5.7% 有所下降,但仍处于有记录以来的最高水平。亚特兰大联邦储备银行的工资增长追踪器从去年夏天创纪录的 6.7% 略有下降,但仍保持在 6.4% 的水平。

但很明显,这与美联储希望看到工资增长放缓至疫情前的 2% 至 3% 仍有一定的距离。鲍威尔在布鲁金斯学会的一次演讲中指出,很明显,强劲的工资增长是一件好事,但要使工资增长可持续,它需要与 2% 的通货膨胀保持一致。

失业率方面,过去几个月失业率持续波动,10 月份意外上升至 3.7%,预计将连续第二个月保持在 3.7%,接近 50 年来的低点。

然而,如果 11 月失业率继续上升,将给经济衰退观察者敲响警钟。随着继续加息,将减缓经济增长并引发更多裁员,美联储此前预测明年失业率将升至 4.4%,但现在一些官员表示,失业率可能会升至接近 5%。

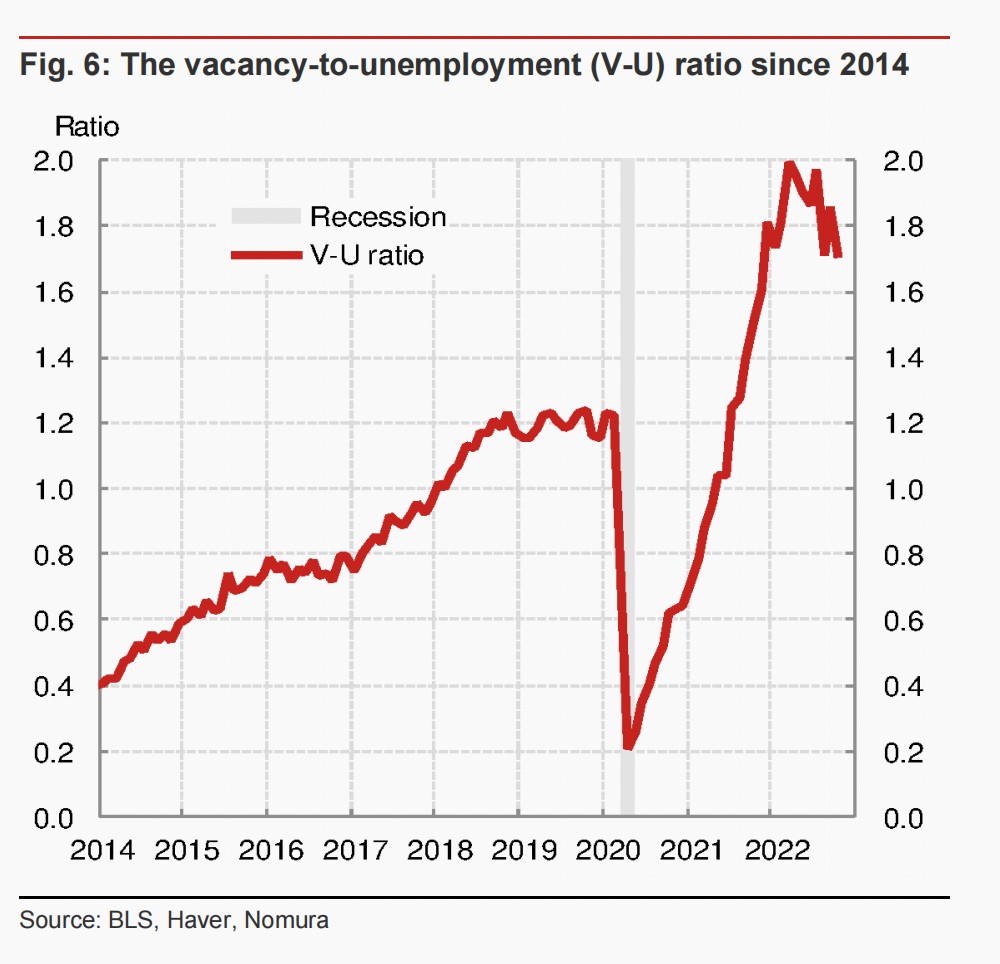

总的来看,野村指出,尽管招聘和离职速度放缓,劳动力市场仍然紧张,空缺与失业率(VU)从 9 月的 1.86 略微下降至 10 月的 1.71,但仍远高于疫情前的水平。

关于劳动力参与率(LFPR),目前停滞在 62% 左右,这意味着每 100 名 16 岁或以上的人中只有 62 人正在或寻找工作,11 月将微幅上升至 62.3%。野村认为,劳动力供应的更强劲复苏是美联储实现软着陆的少数途径之一。

巩固放缓加息步伐预期

劳动力市场降温将巩固美联储 12 月放缓加息步伐预期,但更关键的是如何影响终端利率水平。

牛津经济学家指出,11 月就业增长可能会继续放缓,预计将巩固放缓加息步伐预期。如果美国就业市场放缓的趋势过于明显,可能影响市场对明年终端利率的押注。工资增长上行将看到交易员对更鹰派的美联储赌注,相反,则导致鸽派反应。

对美联储来说,就业市场降温是一个好消息,紧张的劳动市场会给工资带来上涨的压力,从而导致物价水平上升。美联储此前曾暗示,12 月将放缓加息速度和幅度。

但现在降温速度似乎还不能令美联储满意,鲍威尔在演讲中指出,职位空缺则超过现有工人约 400 万,即每一个找工作的人对应大约 1.7 个职位空缺。迄今为止,只看到劳动力需求缓和的初步迹象。而美联储的目标是,经济每月只需要增加大约 10 万个新工作岗位。

今晚美股会作何表现?

高盛交易员 John Flood 指出,目前仍然主要处于 “坏消息就是好消息” 的状态,但正在接近这种状态的尾声。在鲍威尔昨天发表演讲后,现在谈论 “增长/衰退问题” 比 “利率可以提高多少” 还要多。具体来看,John Flood 预计:

- >26.1 万:标普最少下跌 2%;

- 17.5 万—26.1 万:标普下跌 1-2%;

- 12.5k—17.5 万:标普上涨 0.5%—1%;

- 0—12.5 万:标普上涨 1-2%;

- <0:标普因 “recession” 恐惧下跌 1-2%;

摩根士丹利销售团队指出,鉴于最近 CPI 超预期下降已经显示通胀放缓,非农数据预计不会掀起太大的波澜,其结论是:

- 最佳区间好是 10 万—12.5 万,这将允许美联储放缓加息步伐;

- <2.5 万:对美股不利,非农放缓速度过快;

- >25 万:美联储将在 12 月加息时更鹰派,“75 基点” 加息预期或重燃。