洪灝:全球市場未來 6 個月非常動盪,A 股 2023 年比 2022 年要好,週期性板塊和成長型板塊會表現較好

股票比債權更優

核心觀點:

1、到 2022 年第四季度,中國的利潤率週期達到底部開始回暖,歷史上中國的利潤率週期領先全球的經濟指標大概 6 個月左右。全球經濟領先指標,如無意外大概率是會繼續往下走,所以全球市場在未來的 6 個月裏會非常的動盪。全球經濟領先指標顯示,全球經濟下行的速度可能也會比海外經濟學家想象的嚴峻。

2、今年是一個非常非常悲催的一年,趨勢性交易不行,反轉性交易也不行,套利交易也爆掉,考驗了各位的生存能力。

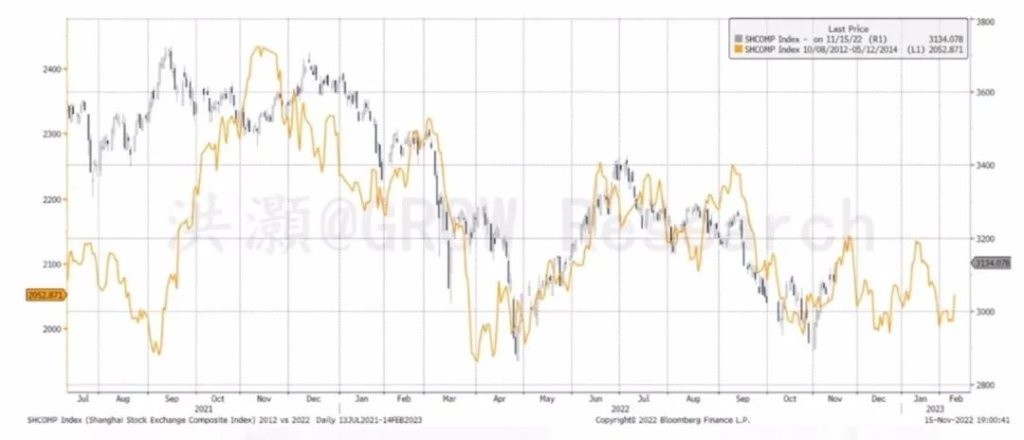

3、2013、2014 年上證的走勢和現在市場的走勢截止 11 月 15 號,基本上非常接近,前面 2021 年這一段稍微有一些偏離,但它運行的方向是一致的......現在我們面臨的挑戰可能比 2014 年更嚴峻一點,2014 年走了大概 6~7 個月才慢慢走出糾結的行情,今年的行情也會反覆,未來幾個月的市場走勢會比較糾結。

4、在未來 4~6 個月裏,週期性板塊和成長型板塊的表現相對較好,相信這個交易已經發生了。

5、估值的資本輪動模型每 3~4 年產生一次輪動,它跟指數的走勢息息相關,無論是上證指數還是恒指,每一個小週期大概 3~4 年。

現在我們又回到了一個小週期的底部,市場的估值尤其股票估值應該是週期性修復,看未來 12 個月,大的環境對股票是更友好的,對於債券可能沒有那麼友好......總體我們認為 2023 年比 2022 年要好。

12 月 6 日,思睿集團首席經濟學家洪灝,在 wind 首席經濟學家論壇上對 2023 年中國經濟和市場進行分析和展望。

以下是投資作業本(微信 ID:touzizuoyeben)整理的精華內容,分享給大家:

2022 年四季度中國經濟週期性觸底,全球市場未來 6 個月非常動盪

11 月 1 日中國海內外市場觸及的低點,尤其是海外市場的低點,它跟我們在 2020 年 3 月份新冠疫情最猛時看到的低點水平基本上是一致的。

從邏輯上來看,經過三年的抗疫、休整、重建、疫苗、經驗的積累等,我們現在的市場或者對付疫情的能力不太可能比三年前差。市場從三年前 2020 年 3 月份低點開始反彈,這絕對不是一個偶然。

圖片來源:彭博,思睿研究

圖片來源:彭博,思睿研究

這張圖裏我們對比了三個週期,藍色虛線是中國的出口週期,深藍色線是中國的通脹週期,宏觀通脹趨勢或者中國利潤率週期。

很簡單,用下游的通脹減去上游的通脹,如果利潤率越大越好,他就會鼓勵下游多生產,訂單的上升反映到上游就是開始要加產能、加生產。

深藍色線(中國通脹週期)基本上在 2022 年第四季度達到了一個底部開始回暖。

黃色線是全球經濟領先指標,當我們把這三條線做週期性調整和時間前後置換後,一個非常明顯的週期性的輪廓大概就出來了。

我們在下面標註了週期性的規律,大概每 3.5 年形成一個小週期,每 7~10.5 年就是 2~3 個小週期形成一箇中週期。

到 2022 年第四季度,正好中國的利潤率週期達到底部開始回暖。

同時,在我們進行時間調整之後,歷史上中國的利潤率週期,領先全球的經濟指標大概 6 個月左右。因此全球經濟領先指標,如無意外大概率是會繼續往下走,就是黃色這條線會繼續往下走,所以全球市場在未來的 6 個月裏會非常的動盪。

主要是因為經濟下滑的速度會快於大家想象的,這個可能是因為剛才講了中國為什麼要重啓,因為內外需問題。中國重啓之後需求一定會上升,當然可能需要一點時間。

中國需求上升時,它一定對海外大宗商品原材料的需求會上升,對進口的需求會上升。

同時由於剛開始的疫情,我們現在剛剛解封,很多朋友沒有和病毒鬥爭的經驗,所以他剛開始的時候會產生一定的生產上的衝擊,因為可能病了他不能上班,雖然他只是一個感冒,但傳染性非常強,所以還是要在家休息。但是工人如果在家休息,我們生產的產能一定會受到衝擊。

因此未來 2023 年我們應該看到中國的出口增速可能會進一步下降,這時對外通脹的壓力就會產生,尤其是對於上游的壓力。從圖中利潤率走向可以看出,對上游的壓力會隨之而來,這取決於中國消費復甦的速度等。

如果這樣,大家想象一下它對於美聯儲貨幣政策的調整,從鷹派轉為不那麼鷹派,甚至有人説美聯儲要轉向了,我覺得中國首先轉向奪取了先機,它很可能會導致美聯儲轉向的難度比各位想象的要大,而且大很多。

全球經濟領先指標顯示,全球經濟下行的速度可能也會比海外經濟學家想象的嚴峻。

今年非常悲催,三種交易都不行

在做交易的時候,交易員都知道我們有三個交易。一個是趨勢性交易,就是我們發現一個趨勢之後順勢而為,從 2016 年的下半年開始到 2017 年的年底就是在 A 指數走出 5000 點泡沫破滅之後有一波 18 個月的大白馬行情。這是第一種交易,是趨勢性交易。

第二種交易是反轉交易,就是有賴於統計學上的均值迴歸,當一個數據運行到均值時必然迴歸。但是我們今年發現均值到了極點也不迴歸,它越走越偏、越來越極端,這是為什麼?

今年海外的宏觀大環境是一個非常典型的滯脹環境。很多做量化的朋友做模擬的時候可能只有 20 年、30 年的數據,30 年數據就到 1990 年,30 年的數據説老實話,1990 年就保羅沃爾克之前和之後的世界是完全不一樣的。

保羅沃爾克之後的世界是一個趨勢性交易的世界,就是美債長端的收益率不斷下降,全球通脹不斷下降,而中國 2001 年入世之後加速了趨勢性交易。

一路載歌載舞到 2007 年,然後到 2015 年它一直都是一個趨勢性交易,一直到 2021 年美國的償債收益率的觸底開始回暖、飆升。

前段時間 10 年期美債收益率大概是四點幾左右,美國 30 年房貸利率到 7%、8% 是非常驚人的,所以趨勢性交易被打爆了,反轉交易也被打爆了,因為各位量化的模型並沒放入長達 30 年的數據。本來是想要反轉的,甚至有些朋友做的時間週期比較短,日間盤,但是你把週期拉長一點,它反轉的效應就消失了。

還有一種就是套利交易,就是剛才講的中資美元債套利問題。

你借一個歐洲的利率兩個點,收的中資美元債、高收益債 8~10 個點,這個交易非常好,因為他養活了海外中資做投資的好多人,這個交易非常穩定。

你的融資端就是你的借貸利率,曾經是非常安全、非常穩定的,一直到全球央行開始加息,一次 75 個點往上加,那誰受得了?所以今年所有的交易全部爆掉。

所以今年是一個非常非常悲催的一年,趨勢性交易不行,反轉性交易也不行,套利交易也爆掉,考驗了各位的生存能力。

現在的市場走勢與 2014 年接近,但挑戰更嚴峻

現在到了週期的底部,這個趨勢已經走成這樣了,反轉的效應是不是會重新給我們一線生機?如果量化模型已經不能指明方向,我們用什麼做判斷,對於 2023 年我用幾個方法做一個判斷。

圖片來源:彭博,思睿研究

一個是市場走勢的擬合,可以用兩段時間的價格數據做一個相關性分析,然後找到相關性最近的兩段時期。上面這張圖,黃色這條線顯示的是 2013、2014 年上證的走勢以及深藍色蠟燭線是現在走勢。

截止 11 月 15 號的走勢,(二者)基本上非常接近,前面 2021 年這一段稍微有一些偏離,但它運行的方向是一致的。如果這樣就要想一下,為什麼我們現在看到的市場走勢,跟 2013、2014 年的走勢有很大的雷同?

這要找一下基本面的原因,回想在 2013 年國 5 條調控房地產,所以 2013、2014 年的時候,中國住宅商品房銷售同比,房地產開發資金的來源,以及商品房銷售增長率,基本整個 2014 年都在不斷往下走。

2014 年 9 月四季度,房地產新政出台,拯救了房地產市場。所以在今年之前,2014 年是一個非常值得分析的一年,這一年裏中國的房地產銷售同比增長,基本上是進入一個負區間,它經過了一年的休整才重新的回來。

現在我們面臨的挑戰可能比 2014 年更嚴峻一點,根據統計局公開的數據顯示,房地產開發資金的來源已經跌入底部,住房銷售同比基本上也跌入歷史底部,所以我們現在要把他救回來。

降低首付、降低房貸、住房公積金的利用等方法以前都用過,它並不是新的,三支箭可能是新的,還有一個 PSL 的擴張,央行再度擴表,政策銀行再度擴表。

如果 2014 年需要這麼長時間回暖,今年我們面臨的挑戰很可能會更嚴峻。從另外一個側面或從一個基本面推導,這也説明現在這段時間和 2014 年市場運行相比有很多類似性,尤其在房地產相對比較關鍵的板塊裏。

所以在 2014 年上半年,就是圖上兩個小駝峯,它是擠壓在一個區間裏,走了很糾結的一段時間,大概 6~7 個月才慢慢走出來。

我覺得今年行情會有反覆,比如房地產需要時間,解封之後出現了一些混亂,對於這個病毒大家不知道如何是好。這些都會讓未來幾個月的市場走勢比較糾結,呈現出來就是這樣的一個態勢。

如何佈局

在這樣的市場裏,我們怎麼樣去佈局?

剛才講到美元的流動性預計在中國宏觀系統裏,到中國解封之後它就會釋放出來。

但它同時也產生了對上游價格的壓力,對美聯儲貨幣政策調整產生意想不到的衝擊,美聯儲的轉向會受到不確定性的挑戰。而中國是先推過來進行新冠的調整,現在應該沒有任何懸念了,解封重新開放的方向非常確定的。

從市場反應、大家的情緒、收到的各方面的交流來看,我們也感受到大家對於政策都是非常支持的,如果是這樣的話,市場已經起來了,我們應該怎樣佈局?或者什麼板塊可能會跑贏?

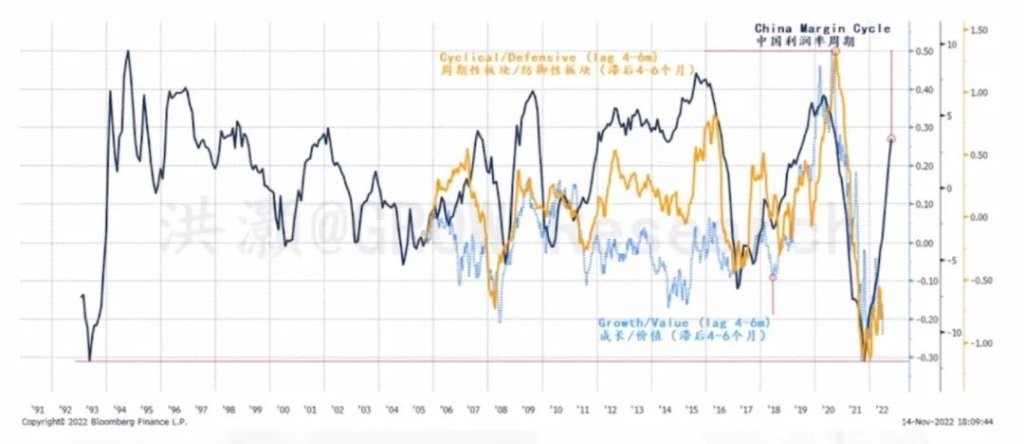

圖片來源:彭博,思睿研究

這張圖我們比較了幾個市場比較熱門、代表市場風格的板塊。

一個是週期性和防禦性板塊相對收益是黃色線,另一個是成長和價值板塊相對收益是藍色線。成長和價值,還有周期性和防禦性板塊,其實已經開始修復了。

這時候我們應該會看到利潤率週期的修復,在未來 4~6 個月裏,週期性板塊和成長型板塊的表現相對較好,相信這個交易已經發生了。

尤其是成長型板塊,我們看到中國的互聯網板塊在最近幾周表現得非常靚麗,基本上所有的互聯網指數都上升,產生了一個歷史性的行情,像美國的納斯達克金融指數漲了 50%,互聯網平台指數漲了 50%,恒指科技股漲了 40% 多等等,這些指數是單月最大的漲幅。

同時上週一週裏,中國互聯網平台指數漲了 25%,非常驚人。

當然,這是從一個非常低的水平開始修復,但作為投資者、市場參與者,我們非常歡迎這種修復,所以未來至少 6 個月這個交易已經展開了。

在未來 4~6 個月裏,我們會看到隨着利潤率週期的修復,利潤率週期領先的週期性板塊和成長型板塊的相對收益,應該是繼續修復的。

2023 年肯定比 2022 年要好,股票比債券更優

最後來講一下我們對市場的點位判斷。

對於點位的判斷,我們主要是通過資本配置模型、資產輪動模型做這個判斷,

首先,資本輪動模型每 3~4 年產生一次輪動,它跟指數的走勢息息相關,無論是上證指數還是恒指,每一個小週期大概 3~4 年。

現在我們又回到了一個小週期的底部,所以我們應該看到了市場的估值,尤其是股票估值,應該是週期性的修復。

在這個時候,我們看的是12 個月,大的環境對股票是更友好的,對於債券可能沒有那麼友好。

所以對於明年的基準情形的預測,第一重新開放概率 4/5,其實已經開了,雖然開放的過程需要 6 個月,但是這個方向是很明顯的。

第二就是房地產怎樣復甦,是緩慢復甦,還是迅速復甦?

我認為大概率是緩慢的復甦,大概像 2014 年一樣,需要一年甚至更長的時間慢慢復甦。

第三,美國經濟是否進行衰退?我們認為大概率會進入衰退。

這是我們的基準情形,任何一個不確定性的改善都會提高我們的基準收益率。

我們現在重新開放,房地產政策三支箭已經出台,美國可能不知道會發生什麼,但至少今年 11 月底看到的低點應該就是週期的低點了,所以我們覺得2023 年肯定會比 2022 年要好。

最後,對於未來 12 個月展望,我們的題目叫做或躍在淵(《易經》的乾卦的九四爻,講的是或躍在淵),龍是至陽之物,他可能會一飛沖天,但也可能停留在深淵,這時我們要見機行事,進退有據,這樣我們在 2023 年才會立於不敗之地。

但總體來説,我們認為 2023 年應該比 2022 年要好。

更多大佬觀點請關注↓↓↓

本文作者:王麗,褚倩 來源:投資作業本