又一指標暗示美國明年難逃衰退! 通脹率或將呈 “衰退式” 下滑

如果債券市場的判斷是正確的,那麼美國通脹率將以 2008-2009 年全球金融危機期間的速度急劇下降。

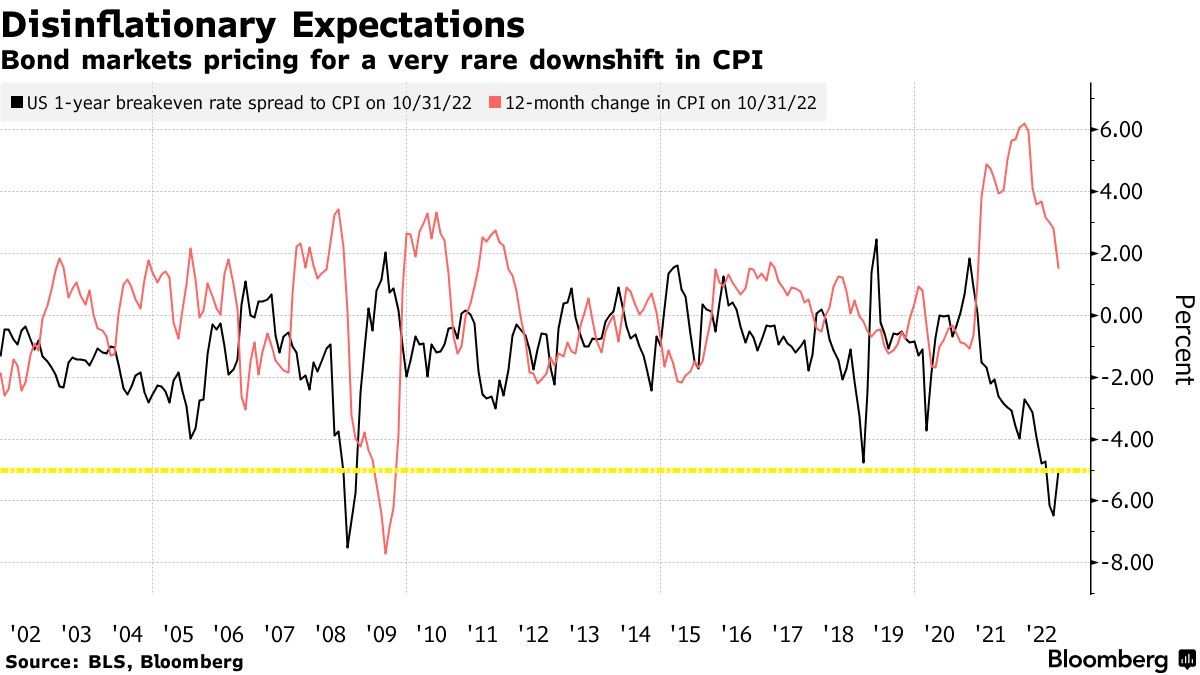

智通財經 APP 獲悉,一年期通脹保值債券 (TIPS) 與類似期限名義美國政府債券的收益率差距目前達到 2.18% 這一新高水平,反映出市場對未來一年平均通脹率的預期。而這將意味着美國明年物價漲幅急劇下滑 5 個百分點以上,而在過去 60 年裏,只有三次出現過這種速度。因此,如果債券市場的判斷是正確的,那麼美國通脹將以 2008-2009 年全球金融危機期間的速度急劇下降。

債券市場預期美國CPI 將出現極其罕見的下行幅度

從更直觀的角度來看,即從能夠反應美債市場對於美國長期通脹預期的數據——10 年期盈虧平衡通脹率近期數據來看,顯示出市場認為通脹峯值已過,並且對於未來 10 年期通脹率的預期維繫在近幾年的底部附近,並且自今年 5 月份以來不斷下滑,且幅度非常大。

通脹率下降的速度越快,一定程度上反映出市場的整體需求水平出現急劇下滑,因此出現供過於求。歷史數據顯示,通脹預期快速下滑的情況基本發生在經濟衰退期間或剛剛結束。這一預期跌幅也凸顯出美聯儲實施一代人以來最嚴厲的緊縮性貨幣政策後,美國經濟將出現某種意義上衰退的市場預期。

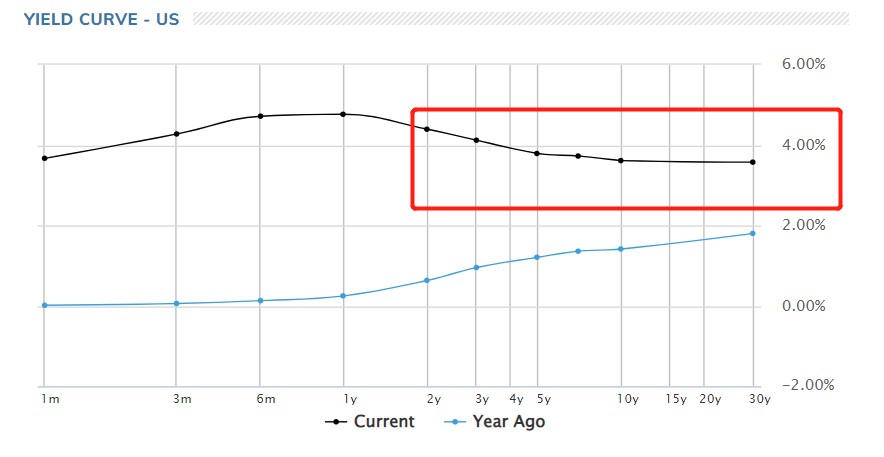

在 1 年期 TIPS 與類似期限名義美國政府債券的收益率差距走闊之前,一個反應經濟衰退的經典先行指標自今年以來已經出現急劇倒掛。

10 年期美國國債收益率落後於兩年期國債收益率的幅度——即 “收益率曲線倒掛” 幅度在近期達到自上世紀 80 年代初期以來的最高水平,這一指標通常被視為經濟衰退的重要先兆。2/10 年期美債收益率倒掛在上週觸及 85 個基點的新極限,目前倒掛幅度則稍微有所收窄。

野村 (Nomura Holdings) 駐悉尼的利率策略師 Andrew Ticehurst 表示:“整體通脹正在見頂,市場參與者似乎熱衷於展望未來,並繼續尋找月度化的通脹勢頭見頂的跡象。”“然而,較低的市場盈虧平衡率預期也可能表明,人們越來越擔心未來出現經濟衰退。”

自 1997 年美國財政部首次開始出售 TIPS 以來,整體通脹率在 12 個月內僅有一次下跌了 5 個百分點或者更多,當時 2008 年雷曼兄弟公司 (Lehman Brothers) 倒閉後,通脹保值債券下跌了 7.9 個百分點。

若進一步往前追溯,則要追溯到沃爾克時代,在 1981 年至 1982 年,在沃爾克時代的 “史上最暴力加息” 引發美國經濟衰退之後,價格壓力以類似的速度下降 (整體通脹率跌幅接近 5 個百分點),在 1975 年至 1976 年,美國面臨經濟急劇下滑期間也曾以類似步伐下滑。