“二永” 的機會來了嗎?

招商證券表示,“二永” 短期收益雖有修復,但其可持續性仍要跟蹤,交易機會的到來,需要等待更明確的信號。

招商證券李豫澤、尹睿哲

招商證券表示,“二永” 短期收益雖有修復,但其可持續性仍要跟蹤,交易機會的到來,需要等待更明確的信號。

博弈絕對收益價值。11 月中旬至今,債市已被理財贖回困擾月餘,集中拋售致使票息資產進入快跌模式;收益率上行幅度普遍在 100bp 以上之時,給投資者帶來了新的擔憂和遐想。擔憂的是年末再融資渠道驟然收窄,債券滾續艱難,易觸發信用事件;遐想的卻是,票息資產不斷上演流動性踐踏,非市場化政策干預的概率正在提升,而近期交易行為正在博弈這一點。

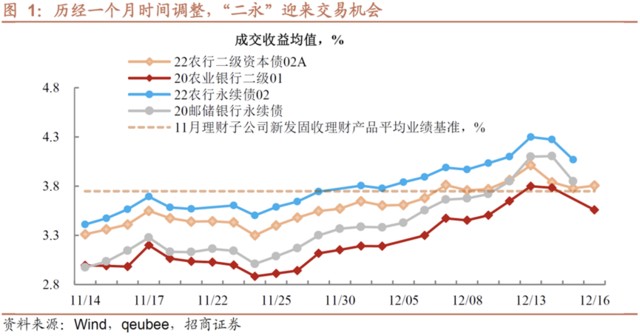

12 月 14 日開始,活躍交易 “二永” 成交收益迎來修復,22 農行二級資本債 02A 和 20 農業銀行二級 01 等券,三個交易日成交收益累計下行多在 20bp 左右;即使如此,部分券絕對成交收益水平,依舊高於理財子公司新發固收類理財產品平均業績基準(採用 11 月水平,3.75%)。

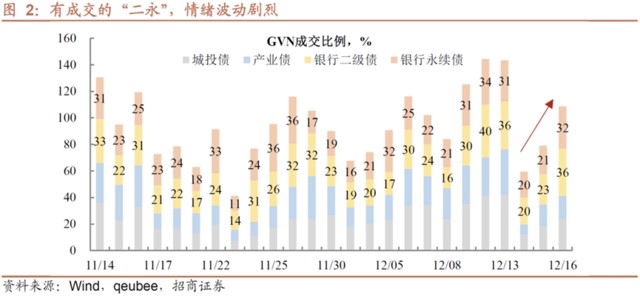

反彈並不屬於大多數人。近期修復行情中,“二永” 各期限單週成交意外出現縮量,尤其是 4 至 5 年期品種,該期限銀行永續債單週成交甚至不足 70 筆。同時值得注意的是,伴隨短暫反彈行情的開啓,為數不多的成交中,“二永” 以 GVN 形式達成交易的比例再次回到 30% 以上。

這意味着什麼?反彈的基礎不夠牢固。

一方面,成交持續縮量的背後,是投資者對後市預期總體偏悲觀的表現,即使是 1 至 2 年期的 “二永” 都難以積極參與;另一方面,若真的看好反彈行情的延續性,急售意願想必會明顯降低,畢竟持倉已經有不低虧損,不如短暫等待 “回血”,但恰好相反的結果説明,部分賬户或仍面臨負債端不穩的壓力,傾向於變現。

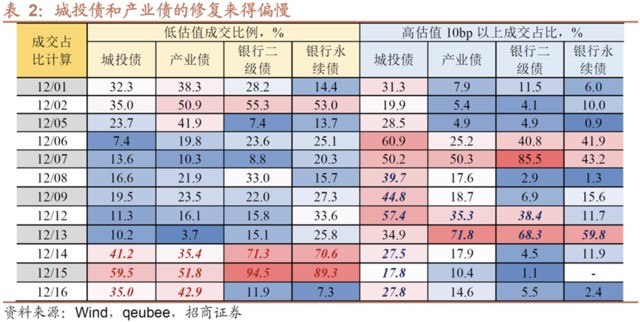

情緒不佳還投射在城投債。“二永” 收益率向下修復之時,城投債雖有修復,但力度和幅度都偏低,一是低估值成交比例整體偏低,二是高於估值 10bp 左右的成交比例,城投債要顯著超過同期產業債及 “二永”。

為何會出現這樣的分化?

表面上是城投債利差前期被過度壓縮,調整自然也會來得更長,但理財贖回才是癥結。實際上,不少理財委外賬户,會通過城投債實現收益增強,一旦相關賬户面臨贖回,必然催化城投債高折價拋售。

哪些城投債面臨持續折價?挑選近期成交高於估值 5bp 以上,且剩餘期限在 1 年期以上的個券來看,涉及江蘇、安徽、浙江等多地城投債。其中,區域內主平台存量券雖有折價,但幅度低於同區域其他主體,且較 7 月和 8 月成交收益均值上行幅度偏低,比如南京地鐵集團和蜀道投資集團等。

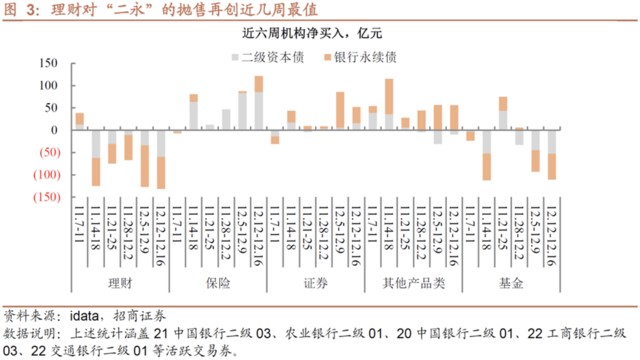

負債端問題還未實質性緩解。如上述,無論是 “二永”,還是城投債,相似特徵共同指向的是負債端不穩,這一點在理財賣出 “二永” 力度上得以驗證。截至 12 月 16 日,理財單週淨賣出 “二永” 規模已經超過 11 月中旬密集贖回期;與此類似,基金淨賣出 “二永” 規模與前期最值相差無幾;保險、年金類賬户和證券成為承接 “二永” 的主力。

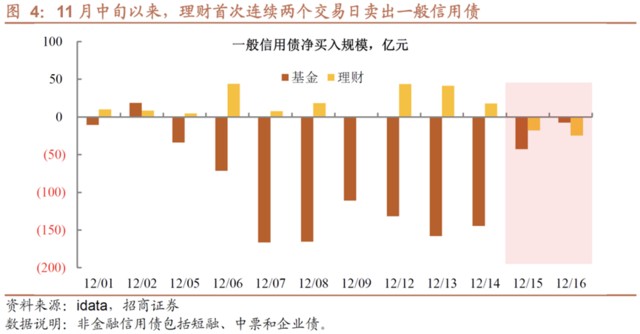

此外,非金融信用債的操作上,基金作為大規模淨賣出 “常客” 之外,理財近期連續兩個交易日同樣有賣出行為,這是繼 11 月 14 日之後,再次出現這樣的情況,負債端問題可見一斑。

總體來看,理財負債端難言平穩,其拋售 “二永” 力度加劇之外,更是出現連續淨賣出非金融信用債行為;此外,基金負債端被理財聯動的情況同樣普遍。所以,“二永” 短期收益雖有修復,但其可持續性仍要跟蹤,交易機會的到來,需要等待更明確的信號。

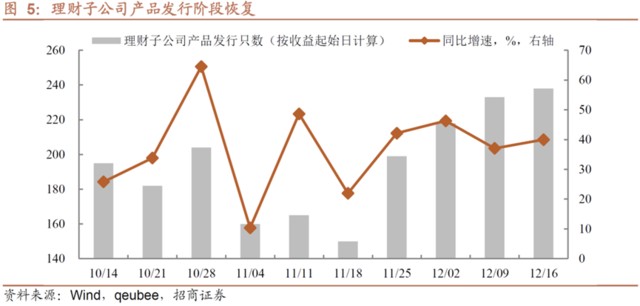

值得慶幸的是,近期理財子公司新增產品有一定的修復,並據報道 “理財公司陸續推出以攤餘成本法估值的低波產品,以求穩定投資者信心”。產品估值方法的適時調整,有利於從增量資金角度穩定負債端,可這取決於新產品能否快速上量,以及居民對該類產品的認可度。

本文來源:招商證券,本文作者:李豫澤、尹睿哲,原文標題:《“二永” 的機會來了嗎?》

風險提示及免責條款

市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用户特殊的投資目標、財務狀況或需要。用户應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。