大幅反弹后,港股贵了吗?

广发证券认为,当前港股整体估值仍处于中性偏低水平,并且从远期 PE、远期 PS、PB 角度综合分析,各行业估值也依然偏低,景气弱势资产主要在互联网、消费、地产。

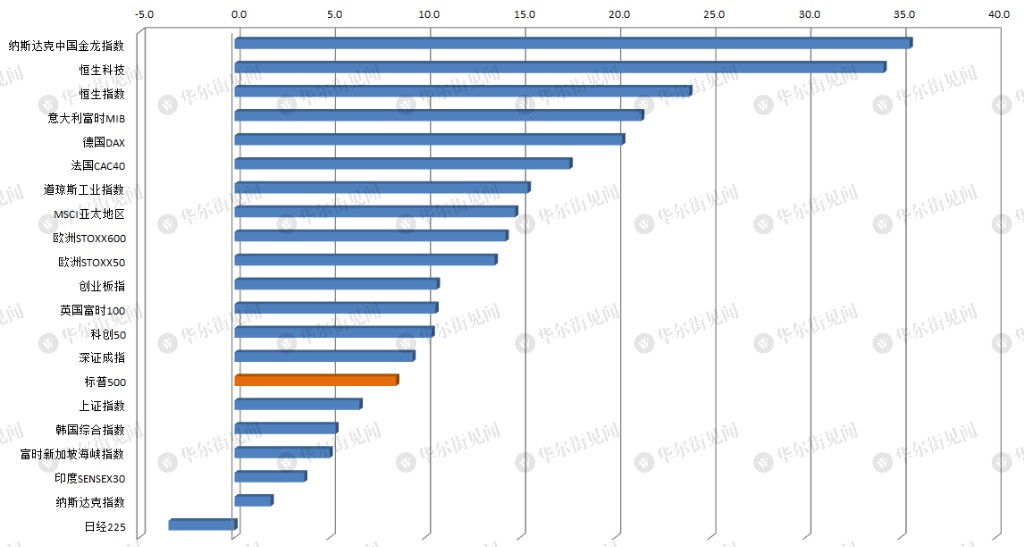

自 2022 年 11 月以来,国内疫情防控措施的优化调整助推亚太金融市场大幅上冲,其中港股表现一骑绝尘。

在截至 1 月 11 日的近三个月内,恒生科技指数反弹约 34%,较区间内最低点反弹约 68%,而恒生指数涨幅也高达 24% 左右,较区间内最低点反弹约 46%。

在这种背景下,有市场观点表示,港股价格在经历显著反弹后是否处于高位?

对此广发证券分析师戴康和李学伟在 1 月 11 日研报《香江水暖多少度?—港股 “战略机遇” 系列之六》中写道,当前港股整体估值仍处于中性偏低水平,并且从远期 PE、远期 PS、PB 角度综合分析,当前港股各行业估值也仍然偏低,其中景气弱势资产主要在互联网、消费、地产板块。

港股整体估值仍处于中性偏低水平

戴康和李学伟认为,首先从历史上来看,当前港股整体估值仍处于中性偏低水平:

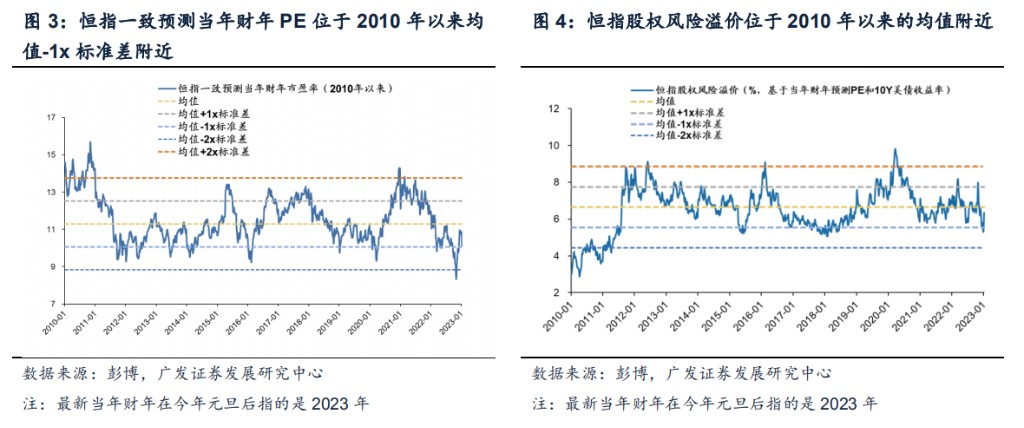

截至 2023 年 1 月 10 日,恒指一致预测当年财年 PE 为 10.2 倍,位于 2010 年以来的均值-1x 标准差附近;基于 10Y 美债收益率、当年财年远期 PE 计算的恒指股权风险溢价为 6.2%,位于 2010 年以来的均值偏低。

其次,从两位分析师的分析模型来看,当前港股指数远期 PE 仍略低于他们股权风险溢价模型建议的估值中枢:

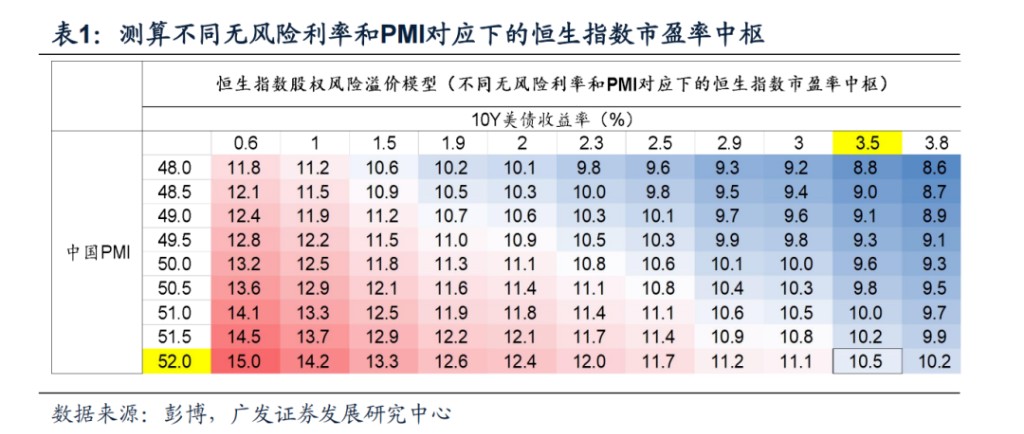

给定当前 3.5% 的 10Y 美债收益率,在预期改善情形下设定 PMI 为 52,模型给定的恒指一致预测市盈率中枢为 10.5x(截至 2023 年 1 月 10 日实际值为 10.2x)。

向后展望,即便是不考虑港股资产微观层面基本面的价值重估机遇,从宏观周期背景下,“内需走强,外需走弱” 背景下,23 年国内经济逐步复苏,美债利率进入回落通道,港股整体指数估值仍将抬升(基于不同情景的中国 PMI、10 年美债收益率设定下的恒指远期 PE 中枢建议见下图)。

再者,当前港股整体估值仍基于弱势宏观环境下的基本面:

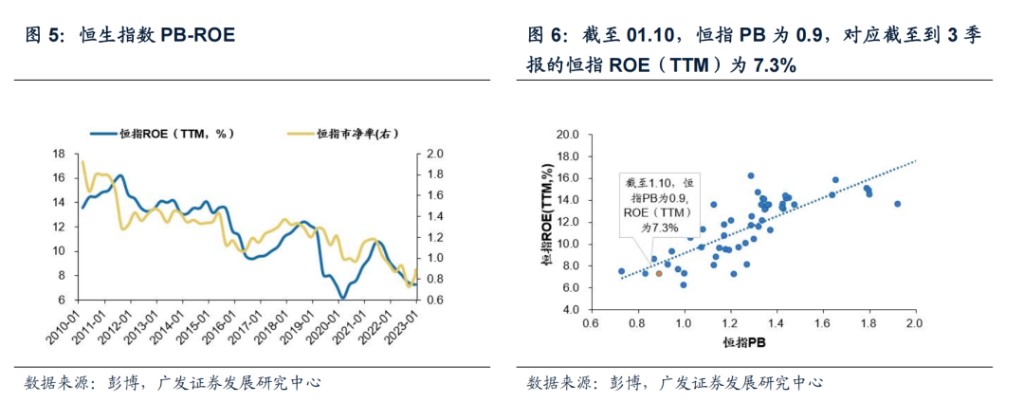

港股当前整体市场估值,即便是基于 22 年 3 季报弱势经济环境下的基本面,仍是合理,如果看远期的估值则偏低。从恒指的 PB-ROE 的视角来看,截至 2023 年 1 月 10 日,恒指 PB 为 0.9 倍,对应截至到 3 季报的恒指 ROE(TTM)为 7.3%,这一水平位于 2010 年以来的 PB-ROE 拟合线附近。

从远期 PE、远期 PS、PB 角度综合分析,当前港股各行业估值仍然偏低

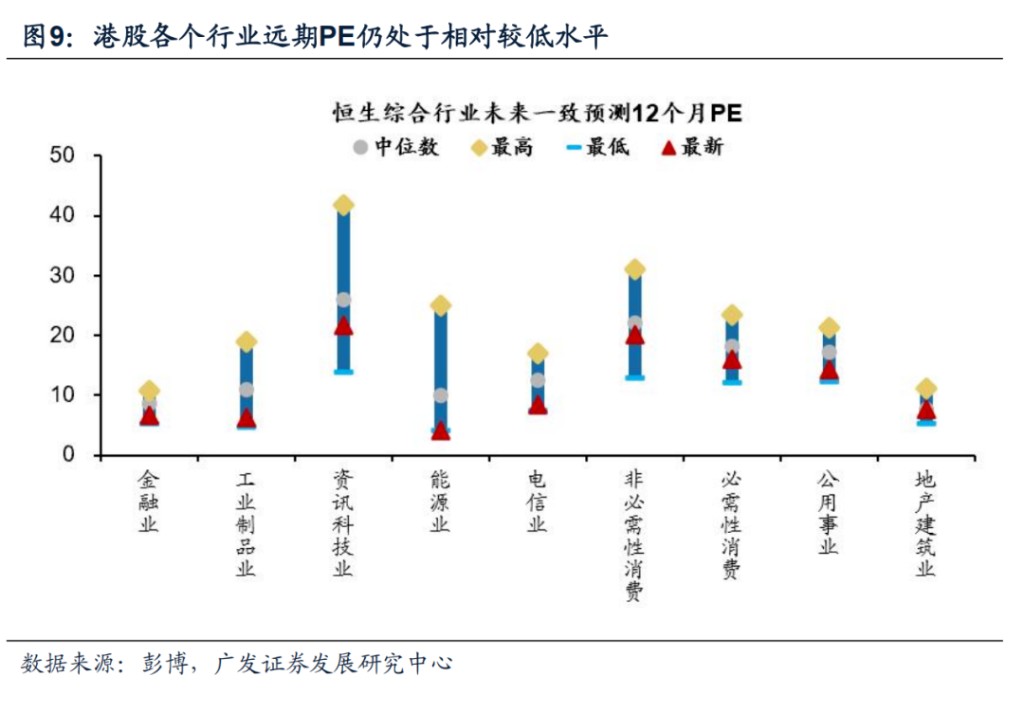

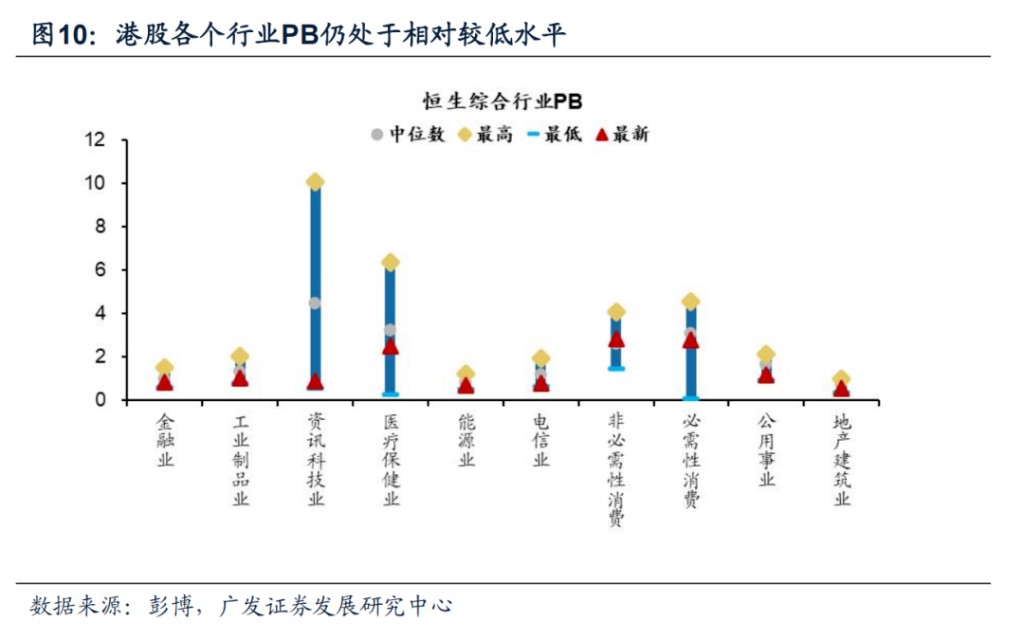

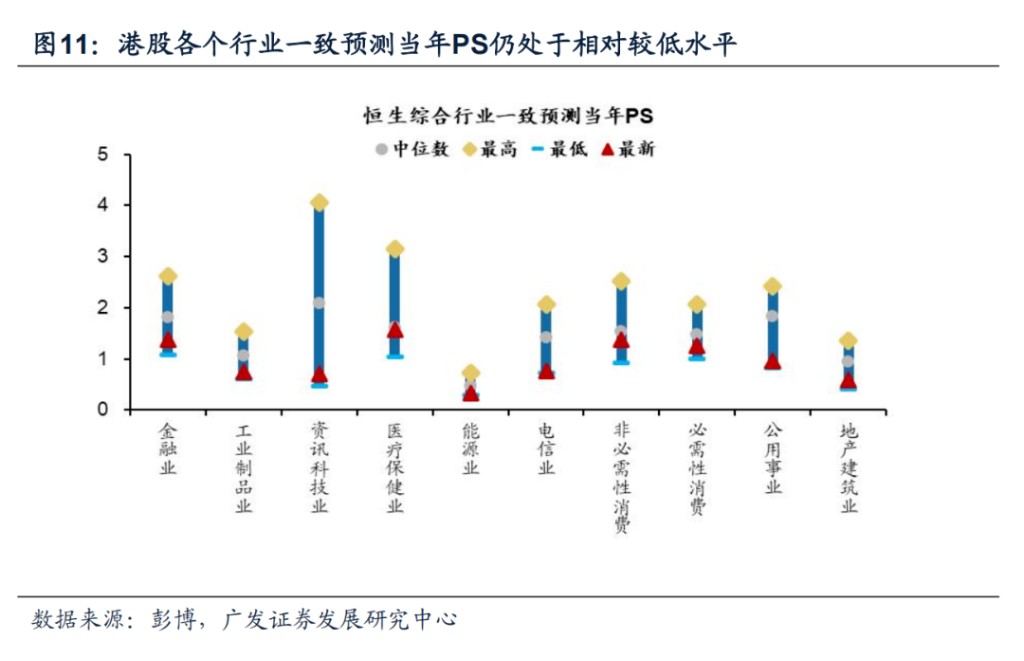

截至 2023 年 1 月 10 日,两位分析师对各行业远期 PE、远期 PS、PB 进行比较分析,认为港股各行业估值仍然偏低:

恒生一级行业一致预测未来 12 月 PE 分位数特征为:地产建筑业(51%)、非必需性消费(38%)、必需性消费(25%)、电信业(14%)、资讯科技(12%)、工业(8%)、金融业(7%)、公用事业(4%)、能源业(0%)。

恒生一级行业一致预测当年财年 PS 分位数特征为:医疗保健(47%)、非必需性消费(39%)、必需性消费(19%)、地产建筑业(14%)、金融业(10%)、能源业(8%)、资讯科技(8%)、公用事业(3%)、电信业(3%)、工业(3%)。

恒生一级行业 PB 分位数特征为:非必需性消费(59%)、能源业(37%)、必需性消费(31%)、医疗保健(32%)、电信业(23%)、金融业(17%)、地产建筑业(11%)、资讯科技(10%)、工业(5%)、公用事业(4%)。

当前景气弱势资产主要在互联网、消费、地产板块

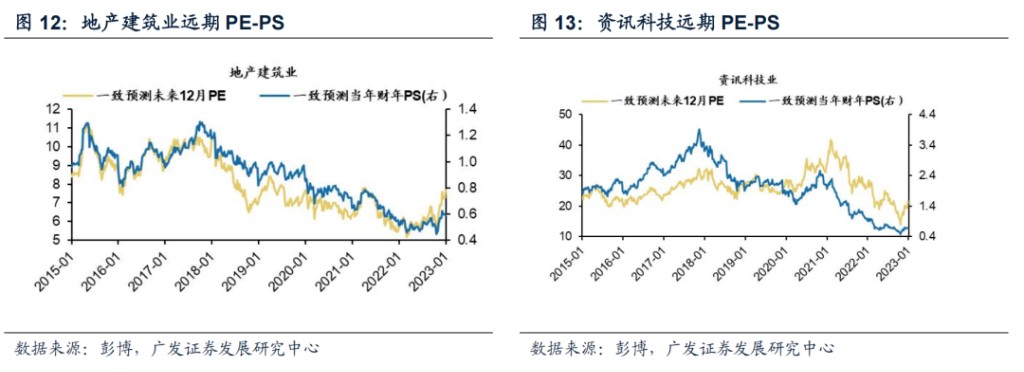

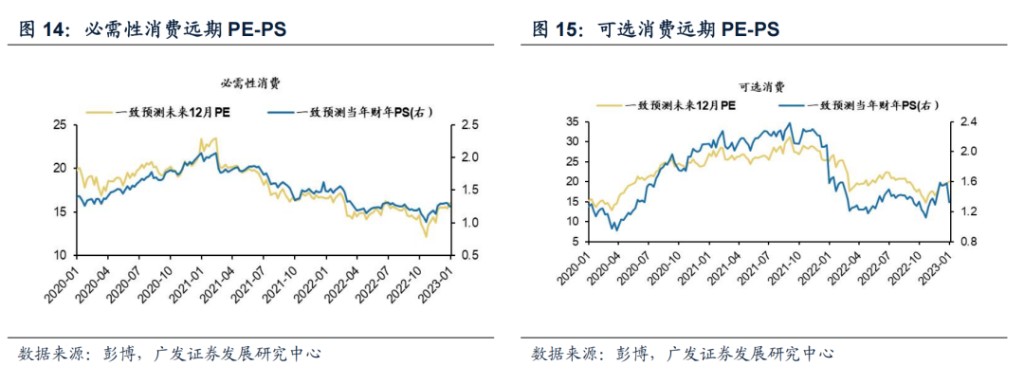

戴康和李学伟认为,前期景气弱势资产主要在互联网、消费、地产板块:

当前景气弱势资产主要在互联网、消费、地产等。

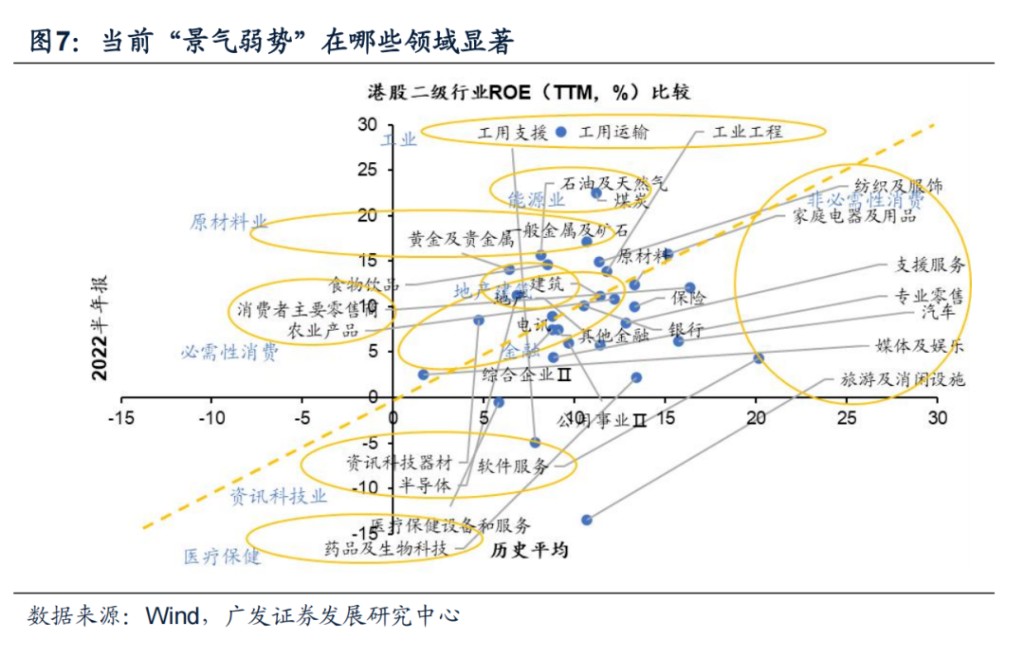

截至 22H1 ROE(TTM)与常态经济环境、上一轮完整的经济周期 2017-2019 年的均值相比,恒生二级行业分类下的景气弱势资产包括旅游及休闲设施、软件服务、药品及生物科技、汽车、医疗保健设备和服务、地产等。

用 2022 半年报 ROE(TTM) VS 常态环境 2017-2019 年 ROE(TTM)来呈现当下港股恒生二级行业 “景气差距”:旅游及休闲设施(-13.4% VS 10.7%)、软件服务(4.3% VS 20.2%)、药品及生物科技(2.2% VS 13.4%)、汽车(6.2% VS 15.7%)、医疗保健设备和服务(-0.5% VS 5.8%)、地产(ROE 5.8% VS 11.4%)。

多数基本面弱势资产的 “估值弱势” 仍并不亚于 “景气弱势”

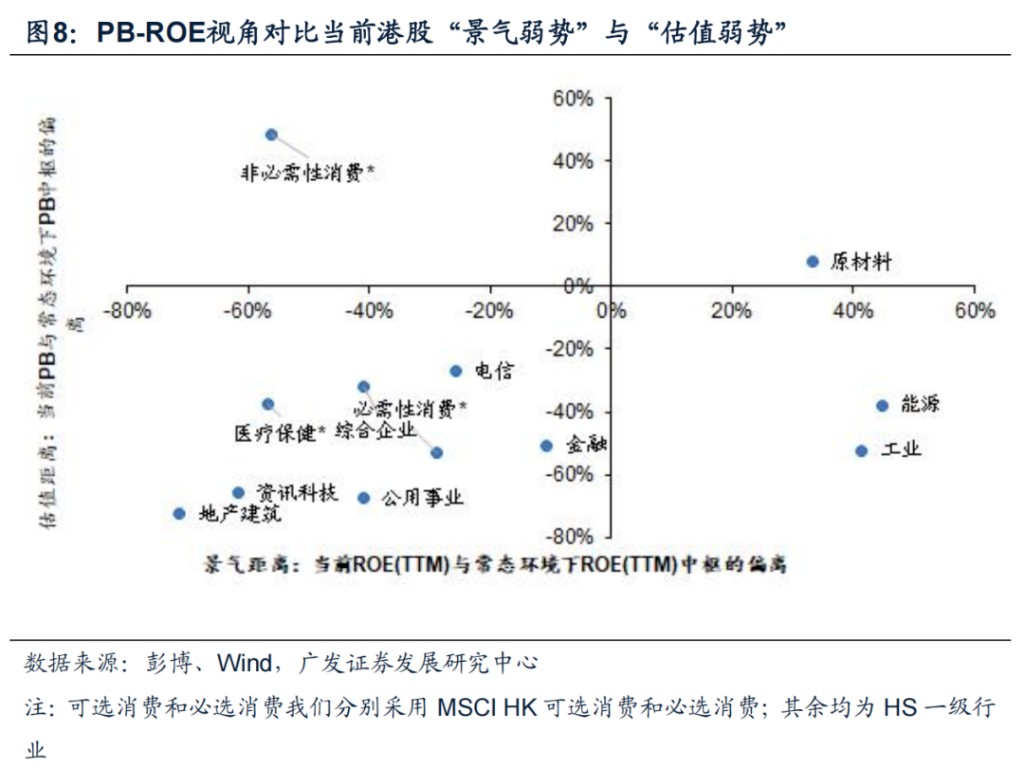

分析师们认为,目前与常态环境相比,多数基本面弱势资产的 “估值弱势” 仍并不亚于 “景气弱势” 。

(常态环境指的是 2017 年-2019 年间,这期间也为上一轮经济周期,当时 A 港互联互通程度处于更高水平。在医药板块,由于恒生公司指数发布较晚样本受限,医药的常态环境指的是 2019 年 9 月-2021 年 6 月):

用 2023 年 1 月 10 日最新 PB 值与常态环境下 PB 中位数所处的分位数之差来衡量 “估值偏离”,用最新 PB-ROE(TTM)(截至 3 季报)与常态环境下 ROE(TTM)中位数各自所处的分位数之差来衡量 “景气偏离”。

各个资产景气偏离与估值偏离的特征是:资讯科技(估值偏离-66% VS 景气偏离-62%)、必选消费(-53% VS-29%)、地产建筑(-73% VS-71%)、可选消费(49%VS-56%)、金融(-51% VS-11%)、电信(-27% VS-26%)、公用事业(-67% VS-41%)、医疗保健(-37% VS-57%)、能源(-38%VS45%)、原材料(8% VS 33%)、工业(-52% VS 41%)。