美國最新通脹數據指向經濟” 軟着陸 “,但市場的渡劫並未結束

軟着陸或意味着更長的通脹週期,通脹可能下行到 4% 或 5% 左右的水平然後停滯不前,到那時美聯儲將面臨一個艱難的選擇。

沒有意外,也沒有驚喜,週四晚間公佈的數據顯示,美國 12 月 CPI 同比增速連續第六個月下降,環比增速三年來首次轉負,基本上符合市場預期。

這令不少人相信美聯儲穩處減速加息的正軌,有 “新美聯儲通訊社” 之稱的記者 Nick Timiraos 認為,下次美聯儲加息 25 個基點的可能性擺上枱面。

與此同時,美國就業市場依然保持相對強勁,失業率正處於 50 年來的最低水平,工資增長 4.6%,週四公佈的首次申請失業救濟人數低於預期。

通脹連續下行之際,就業市場仍然較為強勁,美國經濟實現 “軟着陸” 的可能性越來越大了。

不過,這並不意味着投資者可以逍遙無憂,“軟着陸” 導致的通脹週期延長等風險或對市場造成衝擊,就業市場隱憂仍存,此外,2023 年最大的一顆雷正在蓄積力量,美國兩黨之爭或在金融市場引發又一場海嘯。

令人振奮的 “軟着陸”

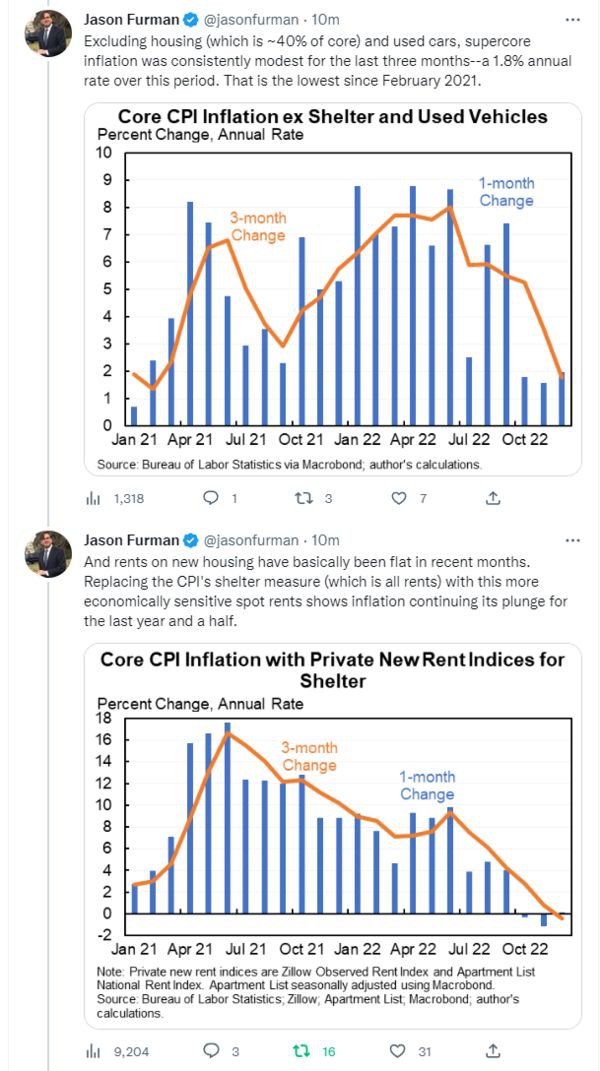

通脹數據公佈後,奧巴馬政府時期的經濟顧問 Jason Furman 連發數條推文表示,美國經濟 “軟着陸” 的趨勢十分明顯,即使它來得沒有我們預期的那樣快。

有分析預測通脹將會繼續快速下行。

Inflation Insights 創始人 Omair Sharif 則在一份報告中寫道: “我認為 1 月份的核心 CPI 很容易達到 0.4% ,但我仍然認為更廣泛的信息是,3 個月經季節調整年化(SAAR)核心 CPI 為 3.1% ,而 9 月份為 6.0% 。6 個月 SAAR(核心 CPI)為 4.55% ,而 9 月份為 6.9% 。”

通脹週期延長,不少家庭、企業或被拖垮

如果這些趨勢繼續下去,美聯儲所預測的 “完美反通脹” 將成為現實,但這不代表市場躲過了一劫。

首先,勞動力市場並沒有表面看上去那麼好。名義工資增幅可能看上去很高,但在計入通脹因素後,許多家庭 (尤其是收入較低的家庭) 仍變得越來越窮。

軟着陸的問題在於,它將延長通脹週期。這意味着未來將有更多的月份,工資無法跟上物價上漲的步伐,從而進一步使一些家庭陷入債務危機。

與此同時,一些人之所以樂觀地認為經濟衰退將是温和的,原因之一是家庭資產負債表在疫情過後能夠保持良好的狀況。但擺脱通貨膨脹的過程越長,越多的家庭就會消耗掉他們的儲蓄,目前已經有證據表明他們的信用卡債務正越積越高。

更長的通脹週期也意味着更長的高利率週期,或破壞金融體系的穩定,並給依賴廉價債務的公司帶來問題。對於小企業而言,情況將更加艱難,因為它們漲價的能力較弱,獲得信貸的機會也較少。

軟着陸的另一個風險是,通脹可能下行到 4% 或 5% 左右的水平然後停滯不前。到那時,美聯儲將面臨一個艱難的選擇。在經濟更加脆弱時繼續收緊金融環境,使通貨膨脹率回到 2%。或者,更有可能的結果是,美聯儲將會忍受更高的通脹。

如果美聯儲選擇了後者,它要為此付出一定的代價。

比如信譽受損,未來將沒有人會在相信美聯儲説的話,對於央行來説這是一個巨大的損失。此外,通脹率高於目標還意味着,在可預見的未來,利率將會更高,因為債券買家將需要更高的收益率來對沖更大的通脹風險。長期而言,較高的利率將轉化為較高的抵押貸款利率,並對國內外市場造成嚴重衝擊。

總而言之,“軟着陸” 帶來的最大風險在於,它削弱了經濟對未來衝擊的彈性,使市場在更長時間內更容易受到衝擊。

政壇混亂為美國經濟埋下大雷

如果經濟軟着陸的假設成立,只要經濟不再遭受重大動盪,市場很可能會在不造成太大損失的情況下勉強度日。但值得注意的是,與疫情爆發前相比,全球經濟的不確定性要大得多,比如地緣政治危機、全球健康問題,美國政治失靈。

其中美國政壇混亂可能是當前金融市場最擔心的問題。

分析認為,一個分裂的國會和軟弱的眾議院議長不太可能會通過政府預算,並在需要時削減開支。

美國距離 “債務上限” 僅一週時間,高盛此前指出,債務上限構成了今年最大的政治風險。政府若未及時償還債務可能會嚴重打擊投資者們的信心,類似於 2011 年債務僵局所導致的美股大幅拋售將再次發生。

雖然債務違約的風險較低,但政壇混亂給美國經濟埋下了一顆大雷,並可能讓美聯儲疲於應對,或進一步推高利率。