华尔街投行警告:美股反弹过头了 市场低估工资增长粘性

超预期的火热就业市场,或将使今年年初的美股反弹化为泡影。

看着迟迟不降温的就业数据与仍处宽松的市场环境,投行们发出警告,市场低估了工资粘性,美股反弹过了头。

2 月 8 日,瑞信分析师 Andrew Garthwaite 等发布报告表示,现阶段市场依旧低估了工资继续上涨的可能性,美股开年涨势已经过度。

从 1 月非农数据来看,美国劳动力市场强劲增长,失业率进一步下降至 3.4%,就业数据大幅超预期。同时,12 月职位空缺数量创下五个月最高,表明对劳动力的需求旺盛。首次申请失业救济人数也降至九个月以来的最低水平。

高盛分析师 Jan Hatzius 在最新的报告中指出,如果拜登政府的禁止竞业禁止协议最终获批,那会给本就火热的就业市场再 “加把柴”,将使员工收入每年增加 2500—3000 亿美元(平均每位员工收入增加 1.2%):

竞业禁止一定程度上压低了工资,抑制了新业务的形成,同时也抑制了公司的招聘需求。

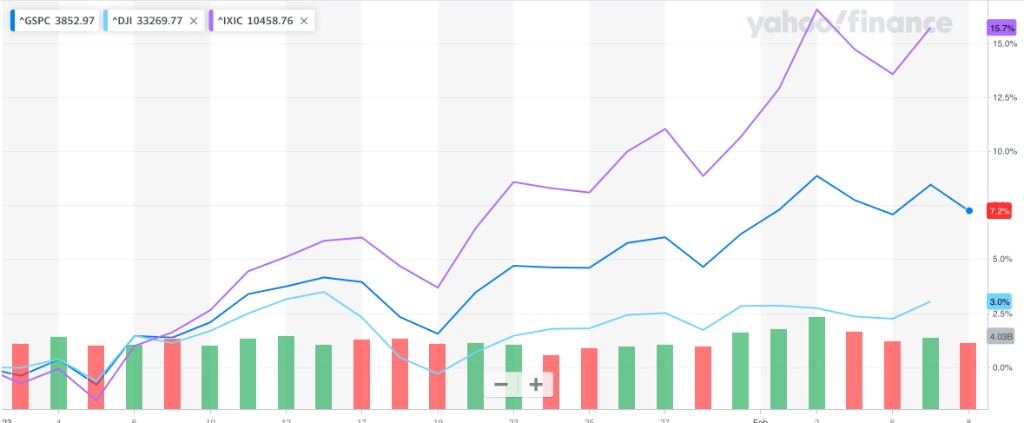

而市场预期的美股反弹或与也会随着无法冷却的就业市场化为泡影,截至发稿,标普 500 今年已累计涨近 16%,纳斯达克涨超 8%。

工资增长比市场认为的更有粘性

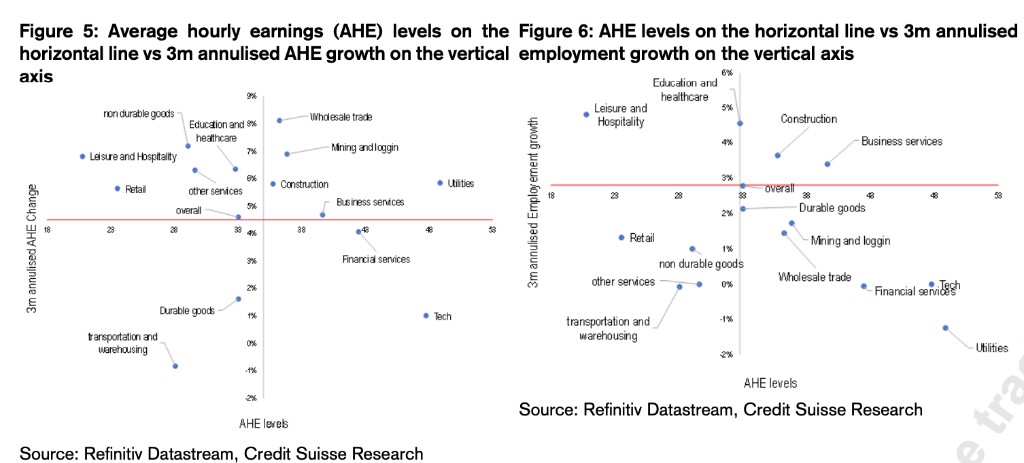

瑞信在报告中指出,当平均时薪和第四季度就业成本指数(ECI)放缓后,市场出现了一种工资增长急剧放缓的乐观情绪,但情况远非如此:

很多行业的工资增长依然强劲(即高于整个市场上平均 4.6% 水平)。此外, 工作岗位的流失是在收入最高的行业(科技和公用事业),而工作岗位的增加则发生在收入较低的行业(酒店业)。

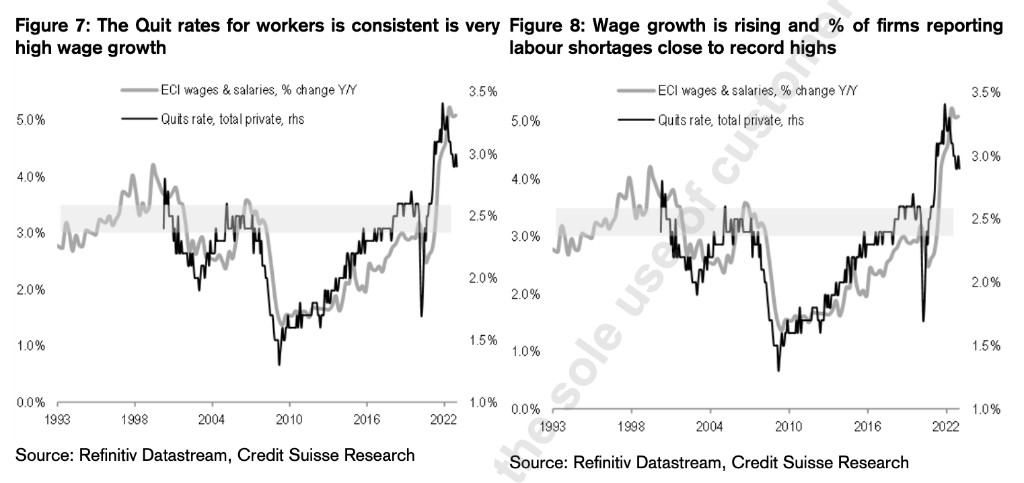

同时,工资增长的最佳领先指标一直是自愿离职指数(针对私营部门)和报告劳动力短缺的公司比例,两者都表明,与美联储期望的 3% 至 3.5% 的范围相比,工资增长幅度仍高得令人不安。

市场普遍认为,美国劳动力市场降温,是美联储使核心通胀放缓至 2% 的唯一方法。瑞银指出,根据美联储新标准——“超级核心” 通胀,剔除了住房后的核心服务业通胀(它包括了理发师、律师或水管工等服务价格,但不包括能源和住房,是核心 PCE 通胀的最大组成部分),通胀几乎没有下降:

高盛指出,如果拜登政府的禁止竞业禁止条款获批通过,工资还有上行空间:

该提议将允许员工在竞争对手的公司工作或创办竞争企业,这会进一步刺激劳动力市场,根据联邦贸易委员会的两项研究估计,在全国范围内禁止竞业限制将产生巨大的工资效应,目前有 3000 万美国员工(20%)受制于非竞争条款。

美股涨过头了

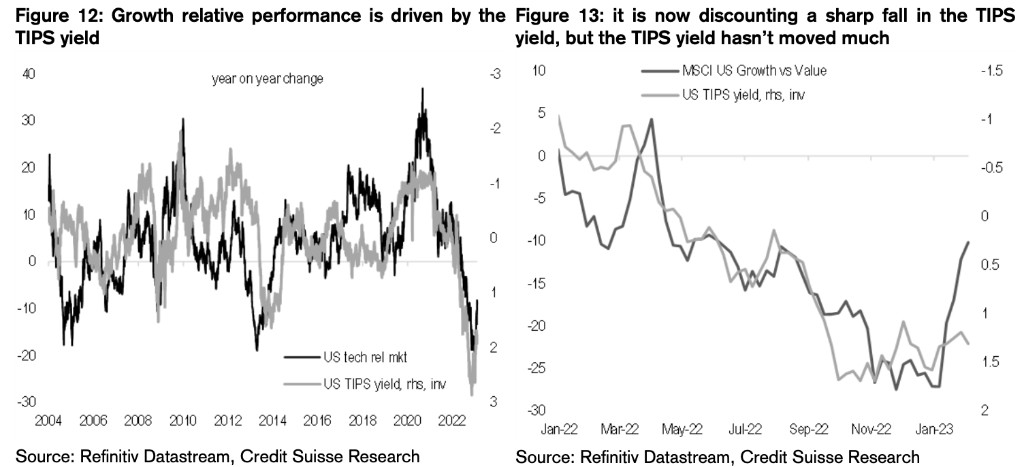

瑞信指出,基于过热的劳动力市场,从股票走势来看,市场过于乐观,瑞信认为,此前科技股的上升是基于市场认为,经通胀调整的 10 年期基准美债收益率,即美国 10 年期通胀保值债券(TIPS)收益率走低,但 TIPS 收益率在过去 4 天里上升了,随着 TIPS 收益率的上升,股票的吸引力也会下降:

目前 10 年 TIPS 的收益率为 1.36%,而上周的最低点为 1.1%。

此前,对冲基金 Baupost Group 的创始人、价值投资大佬塞斯·卡拉曼(Seth Klarman)认为去年全球利率的大幅上升帮助戳破了一切泡沫,包括对成长型公司的投资泡沫。这些公司在疫情期间获得了大量盈利,但几乎没有什么内在价值。他表示:

这包括数十家只有在泡沫中才能上市的无利可图的初创企业、大量收益率低得离谱的债券,以及大多数荒谬的 “Meme 股票”、特斯拉这样的股票,被过度炒作、估值严重高估,它们的价值都下跌了近三分之二。