美聯儲月初暴擊空頭,對沖基金風險偏好迴歸:連續 11 天加倉科技股

I'm PortAI, I can summarize articles.

高盛發現,2 月 2 日美聯儲會議次日,空頭回補創 2015 年 11 月以來最大規模;到本週三,對沖基金已連續 11 個交易日淨買入 IT 板塊,週二的淨買入規模為一個月來最大。

本月 1 日的美聯儲決議新增承認通脹一定程度緩和、美聯儲主席鮑威爾會後稱聯儲討論約加息兩次後就暫停行動,都強化了加息將近尾聲的市場預期。高盛發現,美聯儲會後,美股空頭遭重創,市場情緒逆轉,對沖基金的風險偏好迴歸。

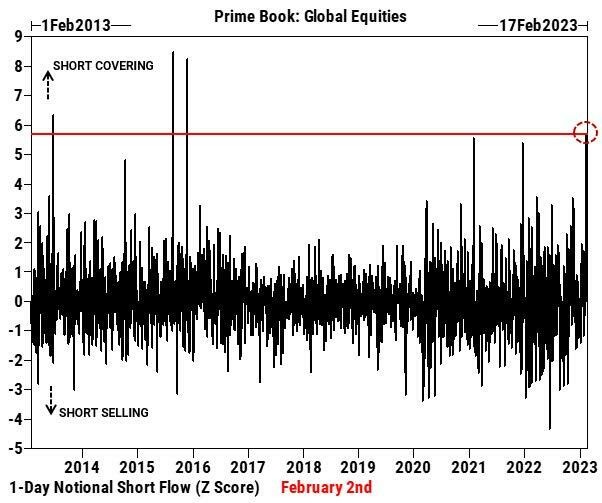

高盛主經紀商業務估算,2 月 2 日、即美聯儲會後次日的去敞口——即空頭回補和買空合計規模創 2021 年 1 月以來新高,超過了過去十年內 99.9% 的水平。

伴隨着這一歷史性的去敞口,2 月 2 日的空頭回補為 2015 年 11 月以來最大規模,超過了過去十年 99.8% 的水平,甚至超過了 2021 年 1 月遊戲驛站這類散户抱團股上演逼空的高潮期。

高盛主經紀業務的策略師 Vincent Lin 本週四發佈報告指出,2 月 2 日空頭遭到洗劫後,對沖基金重拾風險偏好,已連續 11 日淨買入美國的信息技術(IT)股,過去一週買多為首。

這意味着,美聯儲會後市場出現戲劇性大反轉,做空美股的聰明錢受創,現在追蹤高風險。

高盛報告顯示:

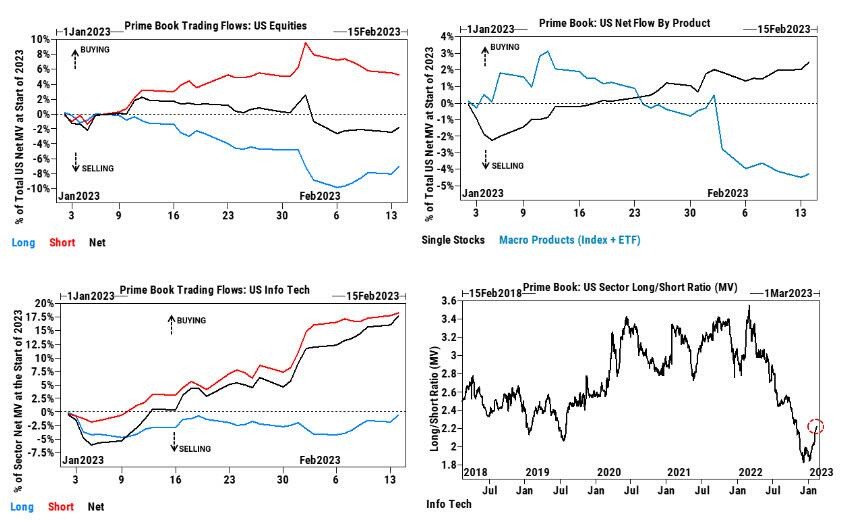

- 今年 1 月 1 日到 2 月 15 日本週三、也就是同比增長放緩不及預期的 1 月美國 CPI 發佈次日,對沖基金投資資金對美股市場呈小幅淨買入態勢,不過,買多資金流入的速度超過賣空,兩者規模之比是 3:1。

- 從名義值看,本週二的買多資金規模創去年 12 月以來新高。美股 11 個板塊之中,有九個的總體交易活動都增加。週二的名義總交易量創 1 月 19 日以來單日新高,總交易活動連續五日增長,扭轉了今年截至 2 月 7 日累計風險平倉約 28% 的規模。

- 本週二,11 個美股板塊中,有六個被淨買入,其中 IT、必需消費品、非必需消費品、工業板塊的名義買入規模居前,而醫療、金融和房地產板塊的淨賣出規模居前。

- 對沖基金已連續 11 個交易日淨買入美股的 IT 板塊,本週二的淨買入規模為一個月來最大,幾乎所有的細分科技領域都被淨買入,半導體、半導體設備和軟件的買入規模居首。雖然 IT 板塊在本月第一週的資金流向是由空頭回補主導,但此後出現逆轉,出現連續五個交易日淨買入,由買多主導。

不過,報告指出,IT 科技股的淨倉位仍相對較低,其多空之比為 2.22,低於過去五年 91% 的水平,而且其倉位僅佔美股整體淨敞口的 23%,低於過去五年 63% 的水平。