近期美股前景淺析

通脹居高不下刺激加息預期升温 美股未能完全消化最新的加息預期 財報季接近尾聲業績存隱憂 股權風險...

- 通脹居高不下刺激加息預期升温

- 美股未能完全消化最新的加息預期

- 財報季接近尾聲業績存隱憂

- 股權風險溢價創多年新低

通脹粘性

美國 1 月 CPI 年率連續 7 個月回落,核心 CPI 連續 4 個月降温。但美國勞工統計局調整了分項權重後,此次通脹回落的速度明顯不及過去幾個月,月率甚至出現了反彈,從 0.1% 加速至 0.5%。考慮到通脹的粘性,CPI 的降速很難一直保持,甚至不排除未來數據出現反覆的可能。

更關鍵的是,隨着近期美國多項經濟數據意外強勁,市場出現了經濟硬着陸,軟着陸之後的第三種猜測—不着陸,因此對未來數年的通脹預期出現了不同程度的回升。

美國盈虧平衡通脹率(通脹預期)

來源:MacroMicro

將通脹控制在 2% 的目標範圍是美聯儲的首要目標,但當前的經濟環境和市場預期令美聯儲變得左右為難。繼續加息,經濟可能放緩或陷入衰退;暫停加息,通脹可能變得根深蒂固!

利率期貨市場似乎正在為美聯儲指明方向,隱含的利率峯值已經升至 5.35%,高於美聯儲在 12 月預估的 5.1%,更高於 CPI 數據公佈之前不到 5% 的水平!這意味着今年或還有 3 次 25 個基點的加息,而年底前的降息概率已經大幅降低。

部分美聯儲委員也表達了類似的鷹派立場,甚至呼籲單次 50 個基點的幅度,這把美股投資者嚇得不輕。

股市是否完全計價了加息預期?

美債市場已經重新計價了加息預期的變化,10 年期收益率刷新 3 個月新高接近 4%,國債波動率指數 MOVE 顯著升高。

下圖中黃線代表的是收益率的倒數(收益率越高,黃線數值越低),藍線代表納斯達克 100 指數。

10 年期美債收益率倒數(黃線)vs 納斯達克 100(藍線)

來源:Tradingview

理論上,兩條線應該保持相同的趨勢。但從近期較大的缺口可以看出,納斯達克 100 指數還處於年初反彈以來的相對高位,似乎並沒有完全反映加息預期的變化。納指未來會跟隨下跌嗎?

財報季存隱患

通脹居高不下和美元的走強將不可避免的影響企業的盈利能力。

截至 2 月 17 日,約 82% 的標普 500 成分股公佈了第四季度業績,其中 68% 的 EPS 好於預期,這一數值低於過去 5 年的平均水平 77% 和 10 年平均 73%。Q4 標普淨利潤增速目前為-4.7%,可能成為 2020 年 Q3(-5.7%)以來的首次負增長。過去四個季度增速依次為 110.21%、54.38%、21.10%、6.68%。

另外,摩根士丹利的分析指出,標普 500 的預期 EPS 增速自 2000 年以來已經第 5 次出現負值,前四次(2001、2008、2015、2020)轉為負增長後標普都出現了大跌。

若經濟放緩和衰退在未來成為現實,上市公司的業績和美股前景還將經歷更多的考驗。

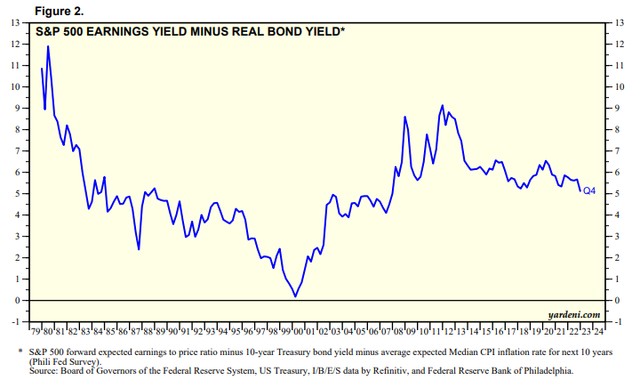

股權風險溢價刷新金融危機以來最低水平

股票風險溢價(Equity Risk Premium)指的是投資者期望從股市中獲得的高於無風險收益(國債收益率)的超額回報。

對標普 500 來説,這一數值目前處於 2009 年超級牛市週期開端以來的最低水平 5% 左右。這既反映了近期美債收益率的走高,也意味着對投資者來説股市吸引力已經大幅下降,避險資產或防禦性板塊有望在今年獲得更多追捧。

標普指數風險溢價

來源:Yadeni.com

如果在超額收益不斷被稀釋的同時,還伴隨着恐慌指數 VIX(波動率指數)的升高,無疑將進一步打擊市場投資者的信心。後者目前升至 22% 左右。

總體來看,美股現階段面臨的問題不少,想要持續上漲的門檻較高。在 “通脹—加息—放緩/衰退” 邏輯的主導下,相比於上行方向,下方或許具有更大的想象空間。

納斯達克 100 日線圖

來源:Tradingview, Forex.com

納指在突破了長達一年的下降趨勢後,並沒有能展現出勢如破竹的上行動能。相反,在 12900(38.2% 回撤位)遇阻後本週再次接近 200 天均線。一旦跌破,當前脆弱的平衡恐怕將被打破,空頭將再次劍指 10400-11000 的支撐區域。

若指數能堅守 200MA,則有望延續震盪整理的格局並伺機尋求向上突破。站上 12900 後將打開上行空間。

欲瞭解更多嘉盛匯評精彩文章,歡迎關注嘉盛集團官方微信 jiashengjituan

本文由嘉盛集團 FOREXcom 的母公司 StoneX 集團公司 (StoneXGrouplnc.) 所提供。

本文由 FOREXcom 嘉盛集團獲取並且僅供參考。文中信息雖被視為可靠,但 FOREX.com 嘉盛集團並不會出於任何目的保證其準確性或完整性,也不對使用這些信息所獲得的結果做出任何保證。FOREXcom 嘉盛集團及其信息提供商都沒有對信息、課程、軟件、產品或服務的適用性做出任何陳述。因此,如果您使用任何第三方課程、交易軟件和應用程序,那是您的自主選擇並因此自擔風險。為自用而選擇使用任何第三方課程、軟件、應用程序和服務而造成的任何損害或損失。FOREXcom 嘉盛集團不負責。FOREXcom 嘉盛集團不對任何課程/軟件和/或應用程序做出任何形式的陳述或保證。

本文所含內容及觀點僅為一般信息,並無任何意圖被視為買賣任何貨幣或差價合約的建議或請求。文中所含內容及觀點勻可能在不被通知的情況下更改。本文並未考慮任何特定用户的特定投資目標、財務狀況和需求。任何引用歷史價格波動或價位水平的信息均基於我們的分析,並不表示或證明此類波動或價位水平有可能在未來重新發生。本文所載信息之來源雖被認為可靠,但作者不保證它的準確性和完整性,同時作者也不對任何可能因參考本文內容及觀點而產生的任何直接或間接的損失承擔責任。

期貨、期貨期權、外匯和其他產品交易存在高風險,不適合所有投資者。虧損可能超出您的賬户注資。減低安全資金要求意味着增加風險。黃金、白銀現貨交易不受《美國商品交易法案》的監管。差價合約 (CFDs) 不對美國居民提供。在決定交易外匯之前,您需仔細考慮您的財務目標、經驗水平和風險承受能力。文中所含任何意見、新聞、研究、分析、報價或其他信息等都僅作與本文所含主題相關的一般類信息,同時嘉盛全球市場有限公司不提供任何投資、法律或税務的建議。您需要合適的顧問徵詢所有關於投資、法律或税務方面的事官。

請注意,場外交易存在高風險。

* 風險提示及免責條款

本文由嘉盛集團 FOREX.com 的母公司 StoneX 集團公司 (StoneX Group Inc.) 所提供。

運營方所發佈內容,包括但不限於市場信息、政策動態等,不構成投資建議,也未考慮到個別用户特殊的投資目標、財務狀況或需要。用户應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。市場有風險,投資需謹慎。

* 本文屬於第三方觀點,不構成投資建議,不代表刊登平台之觀點。用户應考慮本文中的任何意見、觀點或結論是否符合其特定投資目標、財務狀況或需要。市場有風險,投資需謹慎,請獨立判斷和決策。