美股上涨的最大动力回来了!

分析预计,2023 年标普 500 指数成分股公司的股票回购规模将达到 1 万亿美元,势创历史最高纪录。

在 2023 年美股持续动荡之际,企业大规模回购计划重新成为支撑行情的一个关键因素。

根据标准普尔道琼斯指数公司的分析,预计 2023 年标普 500 指数成分股公司的股票回购规模将达到 1 万亿美元,势创历史最高纪录。

目前企业正在加快回购步伐,根据高盛对标普 500 指数和罗素 3000 指数成分公司的分析,截至 2 月 17 日,回购总额已经超过 2200 亿美元,创下过往年份同期的纪录。

其中最大的几项包括雪佛龙公司 750 亿美元的回购计划,Facebook 母公司 Meta Platforms 400 亿美元的回购计划 ,以及高盛集团的 300 亿美元。

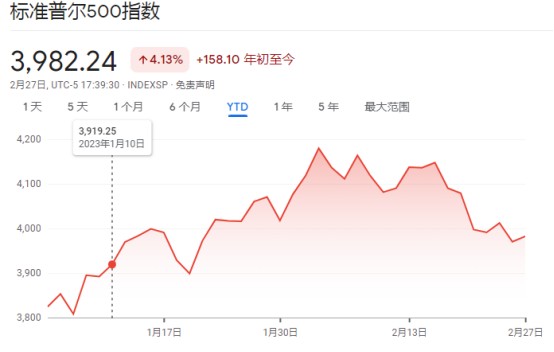

近期,火爆的经济数据浇灭了投资者对美联储很快降息的希望,致使美股丧失了年初以来的上涨动力,标普 500 指数今年迄今为止的涨幅已收窄至 4.1%。

股票回购计划由公司自行决定,通常需要数年时间才能执行,但能在极大程度上调动投资者的信心,加上美股回购计划动不动就刷新历史新高,因此回购热潮是过去十余年来支撑美股上涨的关键因素之一。

正如投资研究公司 VerityData 的研究主管 Ben Silverman 所言: “回购持续强劲,为个股和整个市场提供了支撑。”

美银周二公布的股权流动数据显示,该行企业客户今年已净回购约 135 亿美元股票。数据显示,这一数字大致与去年的创纪录水平持平,而对冲基金、机构投资者和个人客户的资金净流出约为 90 亿美元。

投资公司 Hennessy Funds 投资组合经理 L. Joshua Wein 表示: “我一整天都接受回购(咨询)。”“在我看来,当你把多种选择放在一起时,回购是最有效的资本使用方式。”

由于股票回购会减少市场上流通的股票并进一步提高公司的每股收益,一些投资者预计,利润率受到挤压的公司将继续回购,以支撑每股收益增长。

FactSet 的数据显示,标准普尔 500 指数中约 94% 的企业公布了第四季度业绩,其中约 68% 的企业业绩超过了华尔街的预期,但低于通常水平。