摩根大通:價值跑贏成長的局面要反轉了

在摩根大通看來,美國通脹已經見頂,隨着美債收益率持續下行,未來 6 到 12 個月價值股對成長股的贏面可能不會很大。

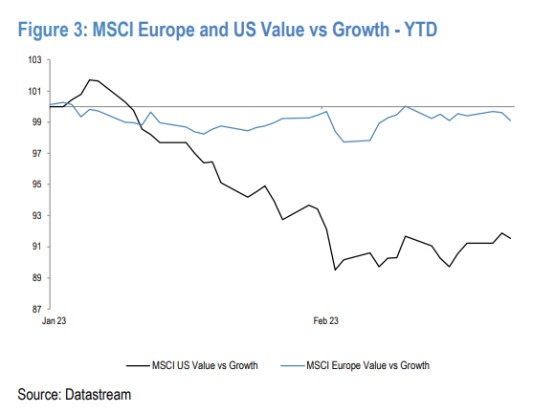

過去十餘年來表現不如成長股的價值股終於在 2022 年揚眉吐氣了一把,全年 MSCI 美國價值股的總回報率高達 30% ,遠高於美國成長股的 25%。

然而,這種勢頭在 2023 年還會延續嗎?

在摩根大通看來,美國通脹已經見頂,隨着美債收益率持續下行,未來 6 到 12 個月價值股對成長股的贏面可能不會很大。

摩根大通分析師 Mislav Matejka 在上週發佈的報告中表示,短期內 “推動價值股上升的因素正在消失”,但從更長遠來看,市場仍將呈現價值股風格。

小摩:收益率下行,CESI 指數見頂

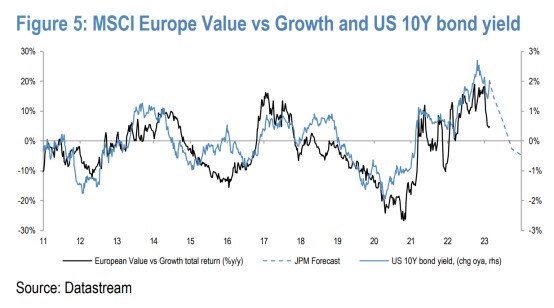

以史為鑑,根據 Datastream 匯總的數據,價值股相對於成長股的的表現,對債券收益率的變動十分敏感。當 10 年期美債收益率上行時,價值股的表現也將呈現相同走勢。

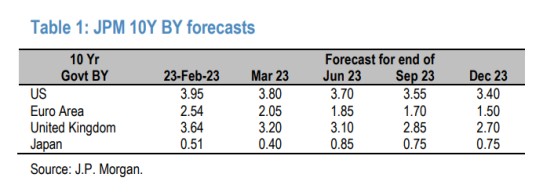

摩根大通認為,10 年期美債收益率將在 2023 年尤其是下半年停止升勢甚至出現下滑,在這一預期下,價值股的表現將不如成長股那樣出色。

摩根大通預計,到今年年底,10 年期美債收益率還有 50 個基點左右的下行空間,此外,歐洲的 10 年期德債和英債預計有 100 個基點的下行空間。

而對於特立獨行的日本央行,摩根大通認為,由於日本央行對收益率曲線控制(YCC)政策的堅守,日債收益率的調整將在更晚些時候到來。不過,隨着日本債市加劇扭曲,空頭不斷挑戰收益率目標上限,YCC 政策終將解體。而在此之前,YCC 政策將對價值股形成更長時間的支撐。

一項經濟指標也釋放出了不利於價值股的信號。

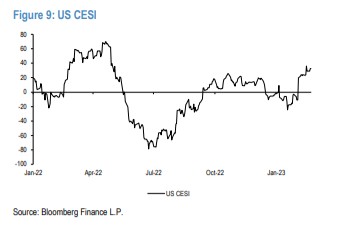

根據摩根大通的説法,花旗經濟意外指數(CESI )見頂時價值股風格通常減弱,而本輪 CESI 漲勢或進入尾聲,表明價值股短期或開始走軟。

媒體數據顯示,1 月,歐元區的 CESI 指數已經從去年夏天的-100 點上升到 +100 點,美國 CESI 指數則從去年 6 月的-80 升至 +30,摩根大通預計該指數即將到達峯值。

短期看,無論如何價值股可能都不是最好的選擇

2022 年,市場對經濟衰退的預期是影響美股走勢的關鍵因素,無論是成長股還是價值股都籠罩在衰退的陰霾之中,不過後者對經濟走勢更加敏感,因此價值股看起來更抗跌。

1 月份,美聯儲放緩加息步伐的預期升温、歐洲天然氣價格下跌以及中國重新開放進一步增強了投資者對全球經濟的信心,成長股迎來一波反彈,價值股則表現得更加 “平穩”。

加上科技股的表現好於去年,摩根大通認為,如果今年美國經濟增長沒有明顯放緩,價值股不太可能跑贏成長股。

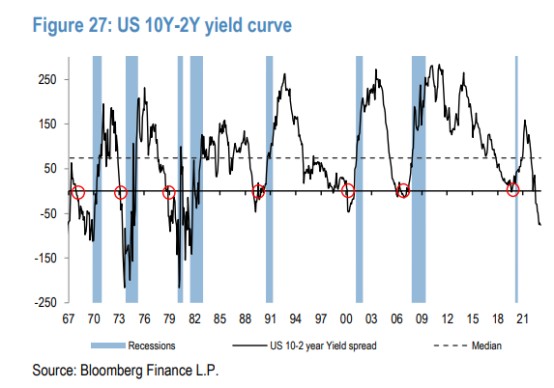

如果經濟活動保持一定彈性,難麼這意味着通脹將顯示出粘性,各國央行不太可能會暫停緊縮,反而繼續加息。這意味着收益率曲線將繼續保持倒掛,其程度甚至可能更加極端。

正如小摩所言,最新公佈的非農和通脹數據大超市場預期,徹底擊碎了市場對美聯儲今年降息的希望,投資者相信要成功對抗通脹,美聯儲可能要在加息的路上走得更遠。

對此,摩根大通寫道:

我們認為,隨着市場重新定價,進入衰退交易,未來 6-12 個月價值型投資者可能會步履維艱,特別是如果債券收益率隨着收益率曲線持續倒掛而走低的話。

我們的核心觀點是,在今年下半年,市場將回歸衰退交易,即使相反的預期升温,價值股也不是最好的選擇。

長期仍是價值股風格

但從長遠看來,摩根大通認為市場仍將呈現價值股風格,並表示未來兩到三年價值股將比成長股更具吸引力。

摩根大通表示:

我們的考量是,股市的情緒正在減弱,因為市場定價重回衰退前景,與此同時,債券收益率能夠反映出央行決策出現失誤的風險,收益率曲線持續倒掛。

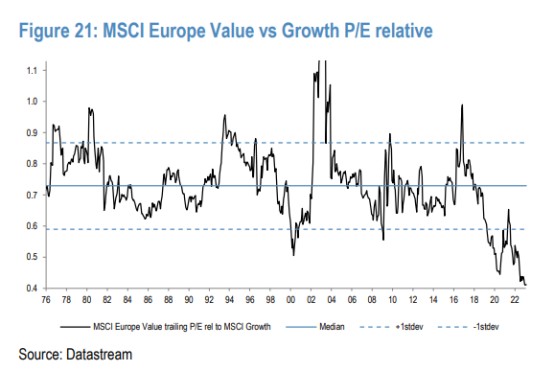

目前價值股的市盈率遠低於成長股,這似乎意味着價值股被低估了。