不止是銀行!美國金融圈的雷越爆越多,理財巨頭也難逃劫數

隨着短期借款在今年晚些時候達到峯值,嘉信理財的淨息差可能面臨壓力——與硅谷銀行、Signature Bank 如出一轍的困境。

美國銀行危機影響開始蔓延,理財巨頭也遭遇了暴跌。

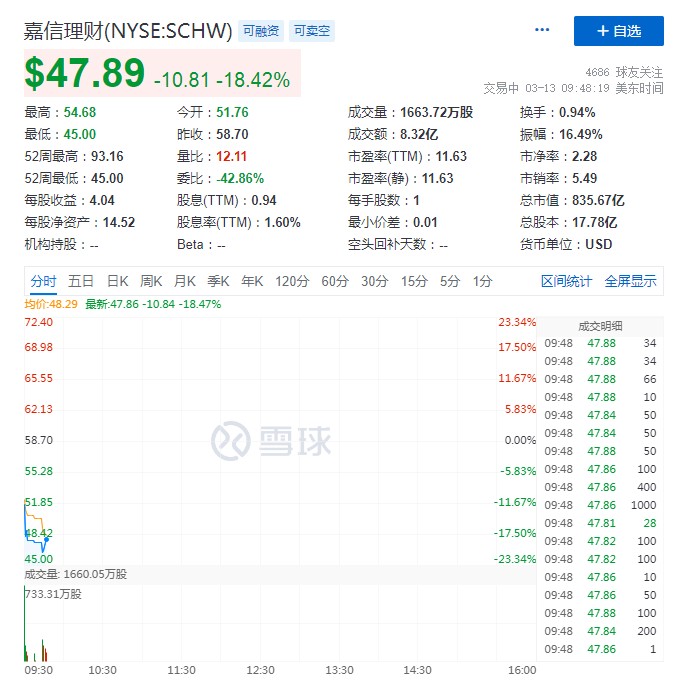

今日美股盤前,資管巨頭嘉信理財盤前一度跌超 25%,開盤一度暴跌超過 20% 觸及熔斷。

作為資產管理巨頭,嘉信理財的業務組合發展到包括金融諮詢、註冊投資顧問託管服務以及銀行和貸款。隨着免佣金交易的出現,嘉信理財的其他收入來源也開始變得更為重要。

嘉信理財第四季度收益報告顯示,該公司去年取得了超過 100 億美元的淨利息收入,約佔其全年總收入的一半。這部分收入是嘉信理財從債券和貸款上賺取的利息與支付客户存款利息之間的差額。

隨着利率上升,嘉信理財的淨利息收入也如同其他銀行一樣,面臨着越來越大的風險。

在短期利率超過 5% 的情況下,投資者們都不太願意將現金閒置在銀行賬户中。

去年第四季度,嘉信理財的存款較上年同期下降 17%,較第三季度下降 7%,在最近更新的報告中,嘉信理財 1 月份客户現金佔客户資產的比例從 12 月份的 12.3% 降至 11.6%。

摩根大通指出,隨着短期借款在今年晚些時候達到峯值,嘉信理財的淨息差可能面臨壓力——與硅谷銀行、Signature Bank 如出一轍的困境。

晨星分析師 Michael Wong 在 3 月 9 日的一份研究報告中寫道:

許多銀行和擁有相關銀行實體的公司,如嘉信理財,在資產負債表上也有大量固定收益證券的未實現虧損,因為最近上升的利率降低了固定收益證券的價值。

嘉信理財在其第四季度報告中稱,該公司去年採取措施提振流動性,包括積累可用現金,並利用零售存單等有限的短期資金來源。

Keefe, Bruyette & Woods 的分析師表示,客户轉移現金的速度可能仍是投資者擔憂的一個問題,不過他們認為,更嚴重的存款外流不會導致嘉信理財出現資本問題,但這可能會引發人們對該公司近期盈利能力的質疑,並迫使嘉信理財暫停或減少回購。