美联储降息就是好消息?不一定!小心经济衰退击垮美股

华尔街预计美联储将降息,这不是一个好兆头。

华尔街专业人士警告那些因预期美联储将很快降息而将美国股市推高的投资者,美联储降息并一定不是什么好消息。

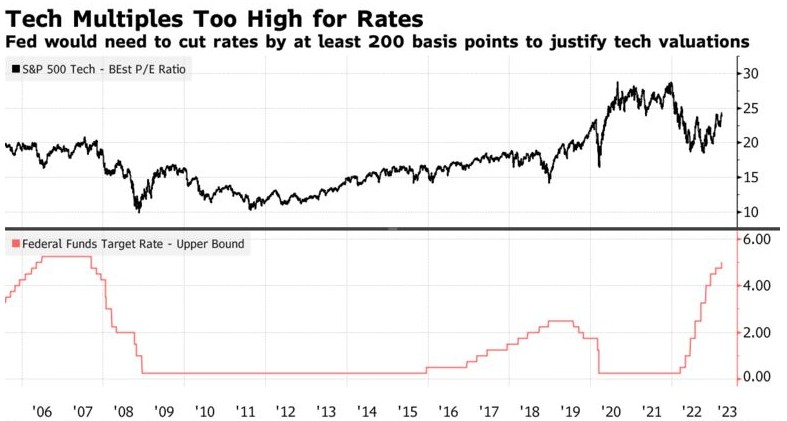

即使美联储主席鲍威尔周三否认了美联储准备降息的猜测,但美股在很大程度上忽视了这一信息,周四反弹,因为市场预计美联储将在今年下半年开始实施刺激措施。领涨的是对利率敏感的股票,比如去年遭受重创的快速增长的科技公司。

但是,目前已被金融市场消化的降息规模表明,美联储将面临严重的经济放缓或衰退,这将打击企业盈利。换句话说,股市看似看涨的时刻可能根本就不那么看涨。

从历史上看,暂停加息有助于股市。自 1970 年以来,美联储在一年或更长时间内加息超过 100 个基点,然后暂停加息至少三个月,其中大多数情况下,美国股市都出现了反弹,标准普尔 500 指数的平均回报率为 8.2%。唯一的例外是 2000 年互联网泡沫的破裂,当时股市在 5 月至 12 月暂停加息期间下跌。

但是,Strategas Securities 技术策略董事总经理 Todd Sohn 表示:“降息实际上会对股市产生负面影响。正是降息让股市、尤其是增长型股票陷入困境,最近最明显的例子是 2000 年和 2008 年。”

股市的波动突显出,在通胀依然居高不下的情况下,银行业的动荡又带来了新的风险,投资者很难在这段不确定性异常高的时期安然度过。鲍威尔周三表示,美联储考虑过保持利率稳定,但仍继续加息 25 个基点,并表示可能需要进一步加息才能使消费者价格涨幅回到目标水平。

Sohn 称:“鲍威尔的 ‘暂停’ 评论很有趣,因为这意味着加息周期可能即将结束——但随后他在新闻发布会上抛出了 ‘氢弹’,暗示如果需要,根据通胀情况,利率可能会更高。现在肯定是混乱了。”

DataTrek 联合创始人 Nicholas Colas 在给客户的一份报告中写道,上述言论还突显了一种风险,即依赖数据的美联储将等太久才放松政策,无法避免经济大幅放缓。Colas 解释称:“如果银行收紧贷款标准,导致金融状况恶化,到数据显示出来这一点时,即使美联储今年降息,也可能来不及避免经济衰退。在我们看来,这是股市持续动荡的一个原因。”

野村控股的亚太股票策略师 Chetan Seth 也称,美国银行业的压力加速了贷款标准收紧,这可能会导致经济衰退;银行业贷款标准的收紧,可能会对未来几个月的信贷创造和美国经济增长施加下行压力,加速美国可能陷入衰退的进程。

富国银行首席经济学家 Jay Bryson 认为,美联储官员们正在计算风险,可能认为最近的银行业动荡虽然会放慢经济增速,但不会演变成更广泛的金融危机,而且美联储自认拥有遏制银行系统动荡的工具并能高效、迅速地部署。然而,鉴于 2007 年美联储等监管机构就误判过形势,再加上 2021 年美联储对通胀形势的判断失误,现在也不能排除美联储内部对今年不会降息的共识没有出错。

周四股市波动期间股价走势的差异表明,投资者对经济急剧放缓可能带来的一些打击有所警惕。虽然纳斯达克 100 指数等以科技股为主的指数领涨 1.3%,但其他对经济更为敏感的股票则下跌,标普小型股 600 指数收跌 2.6%。

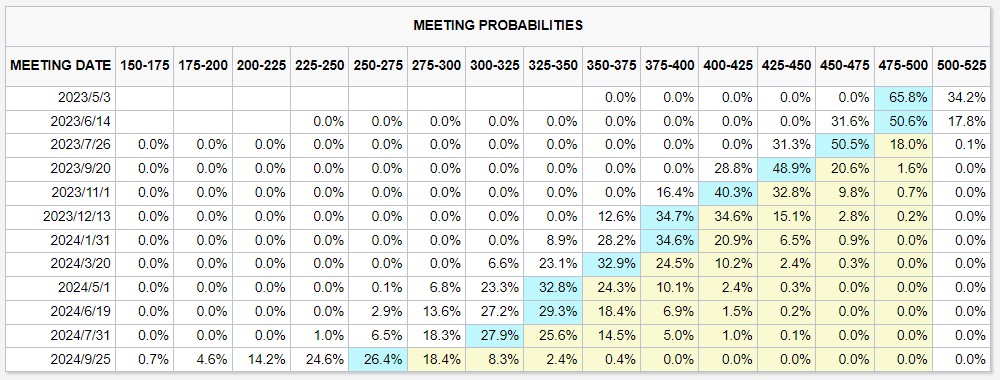

Strategic Wealth Capital 创始人 Adrianne Yamaki 表示:“投资者总是试图领先一步。因此,他们正在消化这种预期。他们只是不想慢人一步。” 期货合约对今年 12 月的美国基准利率押注降至 4.20% 附近,再结合交易员们认为美联储最多在 5 月再加息 25 个基点,这代表交易员认为今年至少降息 75 个基点。

根据 CME“美联储观察工具”,市场目前预计美联储 5 月维持利率不变的可能性达到 65.8%;预计美联储在 7 月、9 月降息 25 个基点的可能性均达到近 50%。市场还普遍认为美联储今年将降息 75-100 个基点。

当然,并不是所有人都准备好重新投入成长型股票,因为近几周多家银行倒闭和债券收益率暴跌已经让一些华尔街专业人士感到振奋。Russell Investments 北美首席投资策略师 Paul Eitelman 指出,他基本上坚持防御性投资组合策略,该策略普遍强调投资公用事业、必需消费品和医疗保健类股等所谓的安全类股,而不是股价较高的科技和成长型公司,这些公司的利润率容易受到经济降温的影响。

Eitelman 称:“这真是一个艰难的环境,因银行业压力导致波动性很高。经济衰退的风险仍然很高。要从现在开始对股市前景更加乐观,通胀需要显著降温,我们需要看到工资增长进一步放缓。”