衰退被忽视了?摩根大通警告:即便温和衰退 美股也会下跌 15%!

分析师告诫投资者:少买股,多买债。

衰退预期叠加预计不及预期的财报季,但投资者热情不减,美股大盘仍维持涨势。华尔街大行纷纷强调,经济衰退并未被合理定价,即使温和衰退,大盘也可能下跌 15%,甚至更多,投资者应当谨慎行事。

美股还会再跌 15%

摩根大通首席全球市场策略师 Marko Kolanovic 在最新发布的报告中表示,3 月和 6 月期美债收益率如今已经站上了 5% 的关口。没有必要在如今这样一个危险关头,投资于估值过高的股票市场。

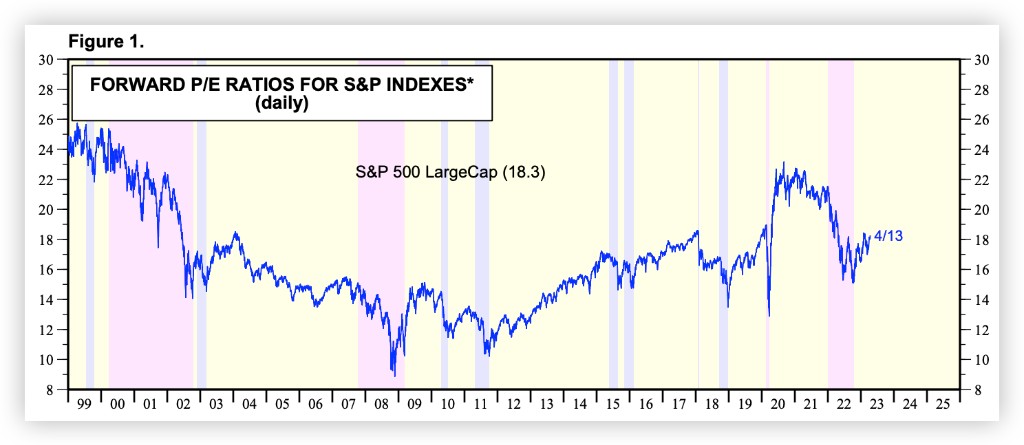

根据 FactSet 的数据,截至周一收盘,标普 500 指数的远期市盈率为 18.3,高于 17.3 的 10 年均值。

Kolanovic 指出,投资者最好将大部分资金投资于短期债券,短期固收能在市场下行时提供充分的保护。

他在报告中强调,自 2023 年初以来,美国股市的大部分涨势是由空头回补和系统性资金流入等"非理性"因素推动的。而且,他认为,经济衰退和银行危机引发的信贷紧缩,可能会让标普 500 指数下跌 15%。

Kolanovic 建议投资者控制好股票仓位,聚焦优质蓝筹和防御性股票,同时对现金进行高比重配置。

此外,他也建议客户继续超配日本股票。

股市投资者可以无视经济衰退吗?

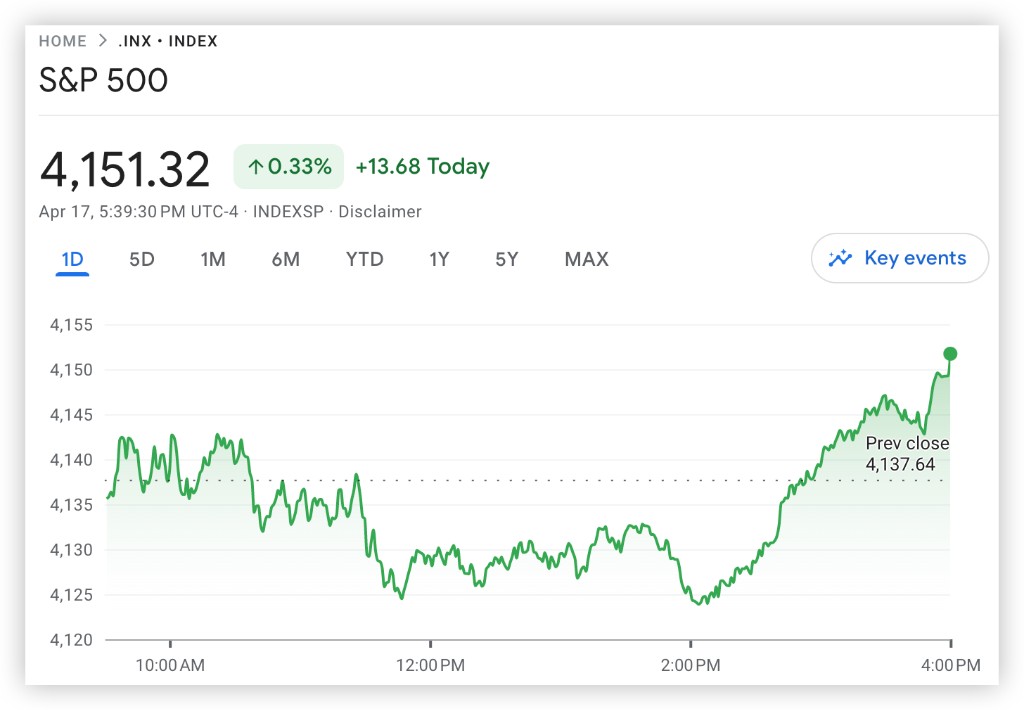

债券市场已经对衰退和今年可能出现的降息进行了定价,与此同时,股票似乎反映了不同的前景,在进入第一季度财报季后出现反弹,标普 500 在上周创下两个月高点后徘徊在 2023 年区间的上端,周一再度小幅收涨。但美股近期的涨幅让华尔街分析师高度紧张,他们认为,盈利预期恶化程度超过了以往,这样的涨幅很难持续。

分析师们对盈利预期的下调已经开始。当前,分析师们对标普 500 指数成份股公司第一季度的每股收益的普遍预期已下调 6%。去年 6 月以来,对今年每股收益的共识预期下调了 13%,至 220 美元。美国银行甚至仅给出了 200 美元的每股收益预期。分析师 Savita Subramanian 领导的团队在报告中写道:

“我们预计一季度财报符合预期,但重点是盈利指引,更严的信贷条件对资本支出和回购的影响。”

不过,投行杰弗瑞认为,财报季前的大涨虽然不是一个好现象,但也不会是灾难的前兆。

加拿大皇家银行美国资产策略师 Lori Calvasina 则表示,股市早在去年 10 月低点,就已经为经济衰退进行了定价。

历史上唯一一次股市未能合理定价衰退

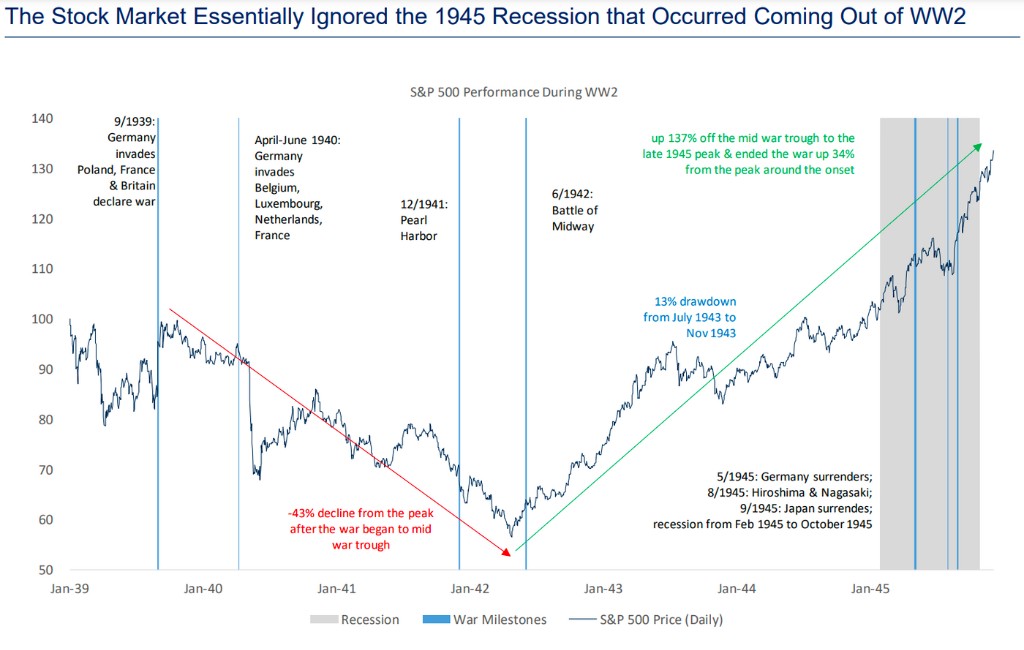

Lori Calvasina 在报告中写道,历史上唯一的股市未能合理定价经济衰退的时期,是在 1945 年。

当时,第二次世界大战刚刚结束。当时的经济衰退非常短暂,从当年 2 月-10 月,只持续了 8 个月。衰退的原因主要是从战时到和平状态的突然转折,导致政府支出枯竭。从下图可以看到,在这段经济衰退时期,股市仍然维持强劲的反弹势头。

不过,值得指出的是,标普 500 指数在战争初期就已经大跌了 43%(可见战争的影响远大于一般意义上的经济衰退)。一直到 1942 年,随着盟军在战场上逐渐取得优势,美股才终于触底反弹。反弹持续到了战争结束,除了 1943 年短暂的 13% 的回调之外,股票一直在强劲拉升。

那么,这堂历史课对今天的美股有什么启示?

Calvasina 写道:

"虽然 1945 年和今天有明显的区别,但两者的一个共同点是,前所未有的历史事件造成了经济的巨大转变,需要艰难地过渡到更正常的条件......1945 年的衰退,对股市影响很小,也许是因为它已经承受了所有的痛苦。时间将证明,随着美国经济完成向后疫情时代的过渡,股市能否忽略 2023-2024 年发生的任何衰退。值得牢记的是,虽然这将是非常罕见的,但也不是完全没有先例。”