美國一旦違約市場會怎麼樣?各類資產大面積 Margin Call!

一般來説,技術性違約可能會刺激數萬億美元的資本從風險資產湧入相對安全的國債,但這次的情況非同尋常,更多國債被用作保證金,加上屆時所有資產的波動性加劇,道明證券預計各類資產的保證金將全面增加。

距離美國財長耶倫警告的債務上限 X 日還有三週時間,市場恐慌情緒已創下歷史新高。

道明證券認為,技術性違約不僅會削弱美國風險資產,而且會衝擊美債等安全資產。

一般來説,技術性違約可能會刺激數萬億美元的資本從風險資產湧入相對安全的國債,比如 2011 年債務危機爆發期間股市暴跌,美債價格飆升,但這次的情況非同尋常。道明證券全球利率策略主管 Priya Misra 在近期的一份報告中解釋稱:

與 2011 年不同,今天有更多的國債被用作保證金。在違約情況下,中央結算所 (CCP) 將要求交易對手用其他證券替換受影響的抵押品證券。此外,鑑於所有資產的波動性加劇,我們預計各類資產的保證金將全面增加。

違約對美債持有人意味着什麼?

道明證券寫道,鑑於市場希望為最壞的情況做好準備,美國證券行業與金融市場聯合會 (SIFMA) 和美國國債市場實踐小組(TMPG)已經圍繞違約風險做了大量的操作準備。在違約的情況下,有以下幾種可能性:

延遲本金支付:這將延長髮行債券的到期日,導致美聯儲轉移大額付款的系統(Fedwire)上的息票和本金支付出現一個新的操作到期日。這些債券可以繼續在市場上交易。所有利息將在原定的付款日期支付,而本金將在操作到期日的前一天晚上支付。

延遲付款可能會產生利息,並且會公佈補償費率。到期延期決定將 “一次一天” 做出,Fedwire 每天都會決定財政部是否有能力支付。延遲支付息票:延遲支付息票的債券仍可在 Fedwire 上交易。Fedwire 不計算任何補償利息支付,因此財政部需要決定如何支付。與本金支付類似,延遲付款不會自動產生利息。息票支付將在 Fedwire 中原定息票支付到期的前一天營業結束時支付。

財政部未能付款且 Fedwire 按兵不動,導致受影響的工具(債券)不可轉讓:這種情況極不可能發生,但如果 Fedwire 未在到期日延期,則債券無法轉讓給其他持有人。這種情況在所有市場都極具挑戰性。

道明證券表示,當下與 2011 年不同,美債被廣泛用作清算所針對衍生品的抵押品,因此,債務違約將在保證金方面引發連鎖效應危機。

直接影響:CCP 參與者將需要用符合條件的債券替換受影響的國債。請注意,符合清算所要求的保證金抵押品不包括即將到期的債券。這意味着短期違約可能不會對 CCP 的保證金產生重大影響。然而,延遲付息的債券可能包括在已公佈的抵押品中,這些債券將需要被替換。由於沒有交叉保證金要求,CCP 並未將美債整體排除在外。

間接影響:由於在債務違約情況下(債市)波動性加大,CCP 的保證金可能會全面上升。這與 2020 年 3 月新冠疫情在歐美爆發的情況類似。當時的結果是,美聯儲被迫回購 1 萬億美元的美債向市場注入流動性,更不用説美聯儲開始 (通過貝萊德) 購買企業債,並推出了有史以來規模最大的量化寬鬆政策,以援救債券市場並穩定風險資產。

若發生違約,市場將如何反應?美股大跌?

按照道明證券的説法,市場對於美國債務上限危機還沒進行太多定價。市場目前更關注銀行業壓力、美國經濟增長勢頭放緩以及高企的通脹,但隨着 X 日迫近,並且債務上限看起來無法及時提高的情況下才開始關注。

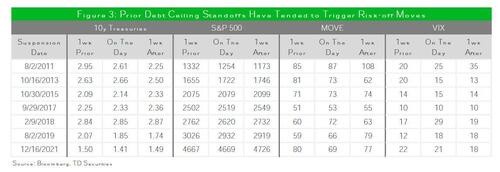

因此,道明證券警告稱,“考慮到美債在全球和國內金融中的作用,即便是小小的延遲支付也可能帶來災難性的後果”。這家加拿大投行羅列了市場對之前債務上限僵局的反應:

最激烈的反應是在 2011 年 8 月,當時避險情緒在債務上限觸發前幾天就浮出水面,由於美國評級被下調,美債收益率大幅走低,標普指數 500 大跌約 6%。

相比之下,市場對 2013 年、2015 年、2017 年和 2018 年債務上限的反應相對温和,債務上限觸發前美債收益率幾乎沒有變化,標普 500 指數還有所上漲。2019 年的反應也相當激烈,但當時市場情緒可能主要由美聯儲降息預期主導。

Misra 警告稱,如果美國兩黨未能在 X 日之前達成協議,市場將開始以規避風險的方式做出反應,美債價格將上漲,股市將下跌。

值得一提的是,當前市場已經出現混亂跡象,1 年期美國信用違約互換(CDS)交易價格已達到 176 個基點,創下歷史最高水平,甚至超過了 2011 年 8 月的水平。這表明投資者對於觸發債務上限變得更加緊張。

Misra 預測,市場可能對觸發債務上限的風險做出以下反應:

票據降價:票據市場實際上已經做出反應,在 6 月 1 日 X 日期之後到期的票據,相對於更遠期的票據,其收益率和 OIS 水平要高得多。這可能是因為貨幣市場基金和其他投資者不願承擔(財政部)延遲付款的風險而回避 “有風險” 的證券。

受影響的息票債券可能會便宜:息票支付日期接近 X 日的國債和票據,相較於同類債券的交易價格可能會略微下降。息票支付日期為 6 月 15 日的美債可能比同類債券更有可能延遲支付。

債務違約引發廣泛的風險規避:財政部未能及時償還債務的最壞情況可能會導致市場出現重大風險規避。據道明證券稱,隨着投資者轉向優質資產,股市將急劇下跌,與 2011 年的情況類似,投資者將紛紛湧向美債,但如果市場將本次違約視為交叉違約,資金可能外逃至黃金和加密貨幣。美債收益率曲線肯定會出現牛市性變陡,但可能不會像 2011 年那樣陡峭,因為目前的高通脹數據將使美聯儲難以大幅降息。同時,交易商的資產負債表將收緊,國債的表現應該不及掉期產品,從而導致掉期利差收緊。

債務違約對美聯儲意味着什麼?

道明證券認為,美聯儲可能將債務上限僵局或實際違約視為市場重大不確定性的一個來源。如果違約發生,QT 將立即暫停。但在通脹粘性逐漸凸顯的背景下,美聯儲可能不會再考慮向市場注入萬億美元流動性。美聯儲可能會為穩定市場運行和金融而採取的貨幣政策分開。

值得一提的是,美聯儲下次議息會議將在 6 月 14 日,即 X 日的半個月後召開,債務上限對於美聯儲本次決議產生什麼影響?

債務上限僵局的結果十分明確:要麼債務上限在 X 日之前到期,要麼債務違約。鑑於巨大的不確定性和市場可能出現劇烈波動,道明證券認為美聯儲短期內可能不太可能加息,但如果出現長期違約,美聯儲可能會大幅降息。

道明證券還表示,在違約情況下,美聯儲可能會將受影響的債券與美聯儲 SOMA 投資組合中的債券進行互換。在 2013 年債務上限形勢到來之前,美聯儲曾考慮這一操作。

債務違約對美國意味着什麼?

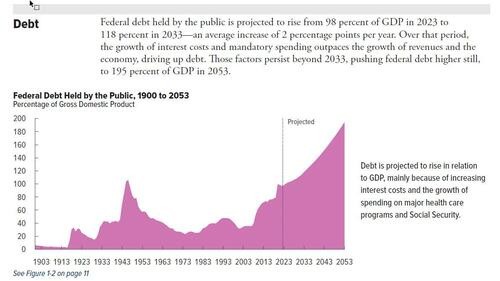

美國的債務問題已是積重難返。

根據美國國會預算辦公室 (CBO) 2 月公佈的《預算和經濟展望:2023-2033 年》,到 2033 年,公眾持有的聯邦債務佔 GDP 的比例預計將從 2023 年的 98% 上升到 118%,將創下有史以來的最高水平。期間,利息成本和強制性支出的增長速度超過了收入和經濟。若這些因素持續到 2033 年以後,該比例將進一步增加,到 2053 年將達到 195%。

當地時間 5 月 10 日,美國財政部借款諮詢委員會在給耶倫的一封信中表示,當前債務僵局的代價超出了市場承受範圍,金融公司不得不花時間為可能的違約做準備。

該委員會由 17 名成員組成,包括高盛高管 BethHammack 和 AshokVaradhan,以及摩根大通前首席運營官 MattZames。他們在信中還寫道:

(兩黨)拖拉的談判的短期代價高昂,而違約的長期影響是不可想象的。曠日持久的談判或違約所造成的負面後果,其嚴重程度是無法量化的。

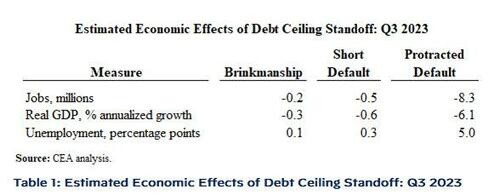

白宮此前警告稱,債務違約 “可能會對美國經濟造成嚴重損害”,在長期違約的情況下,失業人數將達到近 800 萬,違約持續一整個財季,股市將暴跌 45%。

週二美國總統拜登與國會領導人的會談沒有就提高債務上限取得任何進展,隨後拜登 “提高了嗓門”,表示如果美國違約,全球都將陷入麻煩。