中金:双柜台模式有助于改善港股流动性,是人民币国际化的重要里程碑

中金认为,双柜台模式将有助于港交所为发行人和投资人提供更多交易选择、丰富其人民币产品生态圈、巩固香港作为全球最大离岸人民币中心的地位,虽短期对港股市场 ADT 增厚或有限,但长期影响深远。

中金认为,港股双柜台模式预备正式起航,长期影响十分深远,后续发展值得期待。

5 月 19 日,港交所宣布将于 2023 年 6 月 19 日正式推出 “港币 - 人民币双柜台模式”。这意味着实施后,双柜台交易模式的港股上市公司的股票,投资者既可以用港币交易,也可以用人民币交易。

中金对此认为,双柜台模式将有助于港交所为发行人和投资人提供更多交易选择、丰富其人民币产品生态圈、巩固香港作为全球最大离岸人民币中心的地位,虽短期对港股市场 ADT 增厚或有限,但长期影响深远。这是香港市场发展的又一重要里程碑,也是推动人民币国际化的重要一步。

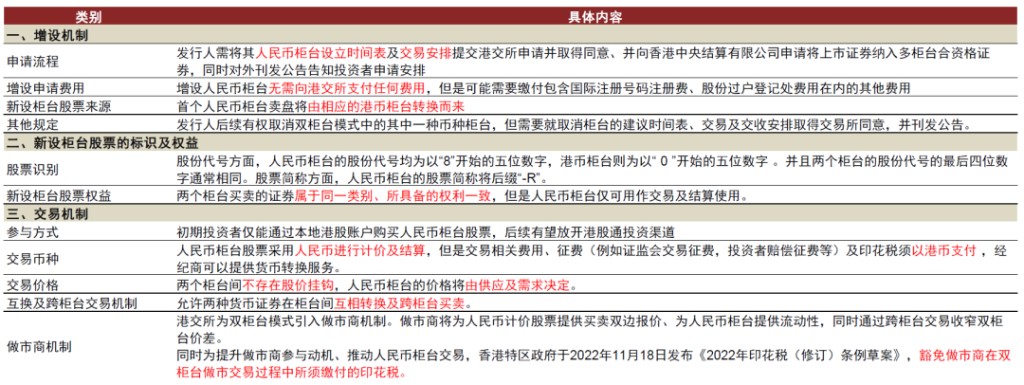

到底什么是双柜台模式?

中金解释道,它是整个港币 - 人民币双柜台交易流程、庄家活动及结算模式的统称。双柜台模式下,合资格证券同时拥有港币和人民币两个交易柜台,投资者可以分别以港币和人民币两个币种进行买卖和结算。两个柜台下的证券属于同一类别证券,因此两个柜台的证券可以在不改变实益拥有权的情况下相互转换,并且设有双柜台庄家机制解决流动性及双柜台间价差问题。

图表:港币 - 人民币双柜台模式主要机制

资料来源:香港交易所,中金公司研究部

中金表示,港股通人民币计价早在 2021 年就开始酝酿,双柜台模式去年年底以来落地步伐加快,因此此次公告拟推出时点符合前期指引及市场预期。当前正处于双柜台模式落地前的准备阶段。作为准备工作的一部分,香港交易所已安排在 5 月至 6 月期间进行一系列测试和演习,以协助市场参与者熟悉双柜台模式下证券的交易和结算。

2023 年 3 月 15 日,港交所宣布就股份新增人民币柜台交易提交申请。自此以来,已有快手、吉利汽车、中银香港等 24 家港股上市公司相继申请增设人民币柜台。

中金补充称,目前港股双柜台模式分阶段推行,已基本确定于 6 月 19 日落地,港股市场参与者届时可开始应用双柜台进行交易。但内地投资者尚无法立即通过港股通参与双柜台模式,开通初期可能主要集中于香港本地或海外投资者尝试使用。

长期影响:推动人民币国际化的重要一步

对于后续的影响,中金表示,短期而言,双柜台模式的推出的直接作用是可以降低内地投资者港股投资的汇兑敞口和因此产生的净值波动。对于内地投资者而言,港股投资主要涉及持有期间的汇兑损失以及上市公司盈利和分红的折算两个方面。

中期来看,双柜台模式有助于改善港股流动性和成交活跃度。未来港股通的人民币定价可以减少一部分投资港股的汇率波动敞口,叠加中国内地居民资产配置拐点和港股投资多元化配置需求的大趋势,双币计价有望吸引更多内地投资者参与港股通交易。

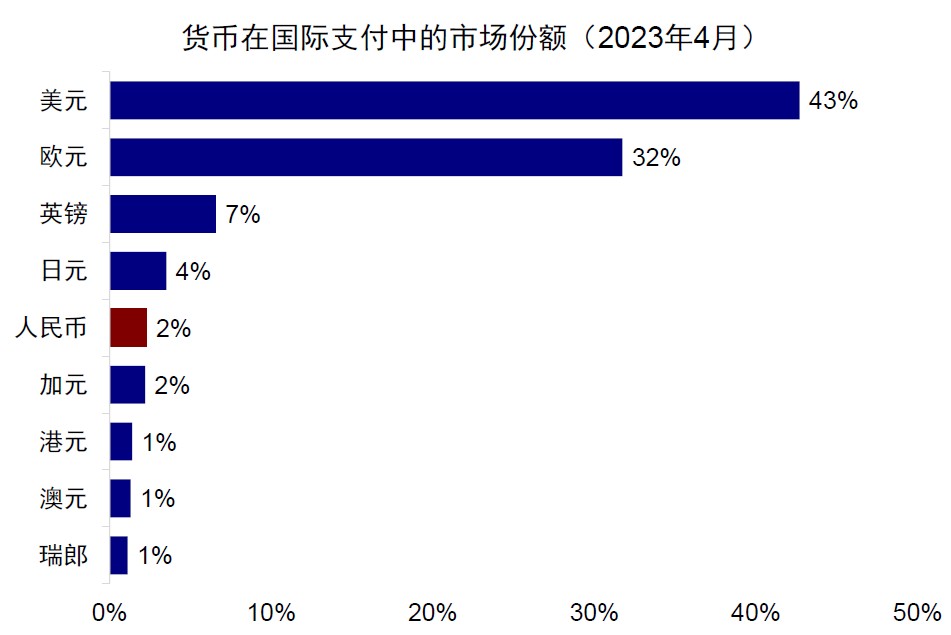

从长期来看,中金认为,双柜台模式对于促进人民币国际化发展进程也有长期重要意义:

香港作为国际金融中心、中资公司特别是新经济公司的聚集地、以及离岸人民币的最大市场和清算中心,其作为离岸人民币市场的优势是不言而喻的,也是保持资本账户相对管制下推进人民币国际化的必由之路。

双柜台模式以港股人民币计价为起点,促进人民币在港股交易中的使用,未来逐步扩大至更大股票和产品范围(如衍生品或融资活动)、甚至更广投资者群体,都将为推动人民币国际化打下基础,也有助于防范和对冲潜在的地缘局势的变化和不确定性。

图表:人民币已成为全球第 5 大支付货币

资料来源:Wind,SWIF,中金公司研究部;数据截至 2023 年 4 月

对于双柜台模式是否会造成显著的人民币和港币柜台价差,中金认为,这种情况可能存在,但庄家机制有助于快速抹平。理论上同一资产存在较大价差时,套利的力量将驱动两个市场价格趋于收敛。

相较于 2011 年推出的流动性较差的双币双股模式,此次的双柜台模式,从设计上来看上市公司的参与成本下降和参与意愿大幅提升、且引入做市商机制促进流动性改善,从推出背景来看港股通已成为港股市场重要的参与者、且人民币国际化趋势加速,后续发展值得期待。

本文主要观点来自:中金公司分析师刘刚、张巍瀚、蒲寒、周东平、姚泽宇、龚思匀,来源:中金点睛。