空頭投降?美銀之後花旗也行動,上調美股展望、看好 AI 故事

在以看空美股著稱的美銀策略師上調標普年底目標價後,花旗將美股展望從減持上調至中性,認為現在對利率敏感的成長型股票權重較高,而且,推動美股的 AI 主題往往提升對利率的敏感度,因此,在美聯儲的緊縮週期結束後,美股的表現會更好。

美國銀行股票策略師 Savita Subramanian 去年夏季是華爾街最為看空美股的策略師。上週末她一改悲觀的看空論調,將她對標普 500 指數的年底目標從 4000 點上調至 4300 點,波動範圍在 3900 至 4600 點。

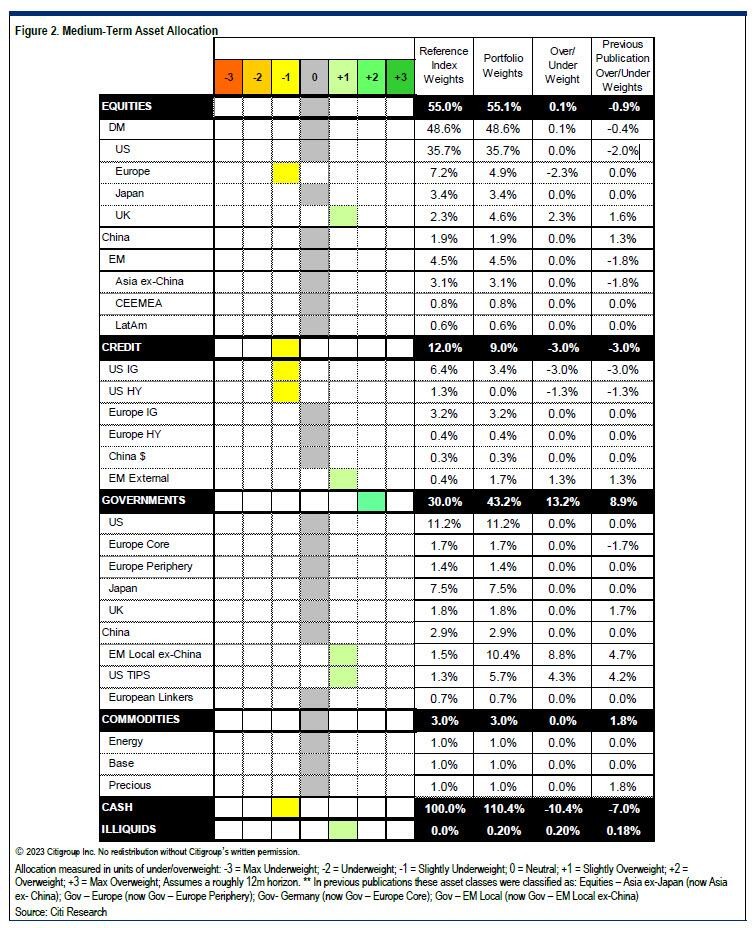

現在,花旗也加入了美銀的陣營,改變了不看好美股的立場。在本週五發佈的報告中,花旗的全球資產配置團隊將其對美股的展望從減持上調至中性,並將科技股的展望調整為增持。

在提到上述美股展望的調整時,花旗指出,美聯儲加息週期結束,人工智能(AI)的故事可能進一步發展。AI 為美股提供了動力,因此上調美股站穩。同時花旗對歐盟股票給予減持的展望,仍做多英股。

花旗稱,因為做多科技股,在美股的行業選擇方面更傾向於 AI 上行方向,現在相對而言更看好科技、醫療、必需消費品、工業和能源,相對不看好非必需消費品、房地產、金融和材料。

花旗解釋説,過去美聯儲結束緊縮週期後,美股的表現未必強於其他地區的股市,但相比過去,現在對利率敏感的成長型股票權重較高。而且美國市場受到 AI 主題的推動,這個主題往往進一步提升對利率的敏感度。因此,花旗預計,美聯儲緊縮結束後,美股的表現會更好。

花旗指出,AI 相關股票的價格走勢顯然非常極端,尤其是在貨幣化用例還未落地、仍處存在於未來的畫大餅階段、而且行業門檻不太高時。但花期仍預計,在 AI 真正發展到足以令預期失望的地步以前,現在就看淡這些行情為時尚早。

鑑於 AI 主題的寵兒大多是美國的超級大盤股,花旗不再對美股持減持展望。在行業選擇中,花旗會增持重要的 AI 寵兒,即科技和通信服務業。

花旗還提到英偉達,稱該個股處於牛市,牛市的特點是低位和高位都會更高,一旦突破 200 日均線,通常會在再度測試低點之前創新高。

花旗提到了上調美股展望的另一個角度理由。在宏觀經濟方面,花旗稱,仍在等待美國經濟衰退到來。眾所周知,股市會在衰退期間、而不是衰退開始前觸底。但必須承認,期待已久的經濟衰退還沒有十分迫近,迄今為止,在 3 月銀行業動盪後出現預料中的信貸緊縮也沒有以顯著緊縮的形式成為現實。

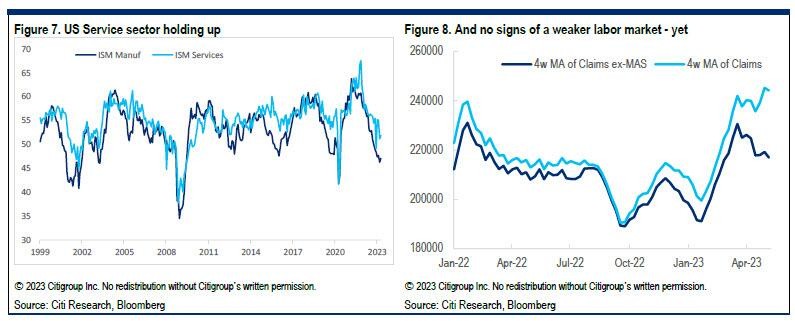

花旗指出,一段時間以來,美國的 ISM 製造業指數一直暗示出現衰退的環境,但服務業 PMI 一直強勁。而且花旗的圖表顯示,還沒有勞動力市場更疲軟的跡象,經過調整後,申請失業救濟人數保持在已有的幅度內。

花旗的經濟學家預計,四季度將開始步入衰退,不過,他們認為,目前存在的風險是,衰退可能比這個時間推遲、而不是提前到來。

在債券方面,花旗繼續做多美國實際利率,做多新興市場本地債券,但重新引入套息進行有效對沖。花旗還減少做多英國對歐元區貿易。

信用債方面,花旗對美國信用債保持減持的展望,因為考慮到在今年四季度美國衰退期間,其上漲空間不及美股,仍然減持美國投資級和高收益信用債,仍做多新興市場高收益率主權信用債。

大宗商品方面,花旗不再保持對貴金屬的增持展望,因為預計,在美國解決債務上限問題後,貴金屬會疲軟。花旗對能源和貴金屬持中性展望。